Sério mesmo que depois dessa bandidagem da administração vc ainda pensa em comprar mais???

Na estratégia que falei sim, comprar a 24,xx hoje, e baixar pm de 32,xx para 27,xx. Considerando que o valor proposto é de 27,20 salvo alguma canetada da diretoria com esta estratégia conseguiria sair sem o prejuízo de 5,00 por ação.

Concordo com o @ancasodi não acho que seja uma boa ideia. Eu investiria em outra empresa que esteja tão descontada quanto MPLU pois no final das contas a grana que entra no upside é indiferente de qual papel veio. Na verdade esse esquema de fazer PM só pra baixar o valor de entrada não acho que seja uma boa, com exceção do caso que comentei anteriormente.

@cadu , você poderia me dar sua opinião sobre IRBR3? Apesar do pouco tempo na bolsa parecer ter bons fundamentos…caso tenha alguma opinião sobre o preço também agradeço

As empresas que hje estão no vermelho na minha carteira não me preocupo, logico tenho comprado as que tem ficado para tras,sei que tão logo este cenario se estabilize as coisas tendem a voltar para o lugar, agora no caso MPLU é uma grana que posso perder e baixando meu pm de 32,xx para 27,xx a chance de tomar ferro é quase nula e ainda posso sair no lucro caso a empresa seja melhor reavaliada.

Em termos de crescimento é a melhor do setor. Mas tb a mais cara. Fiz uma análise comparativa aqui:

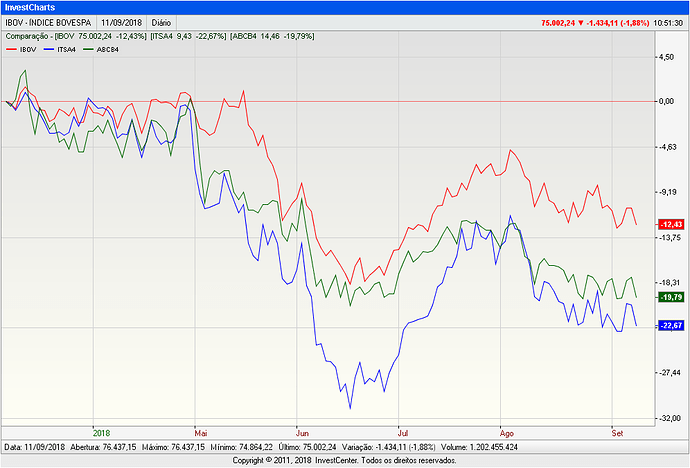

@cadu estou com uma dúvida e talvez você poderia me dar uma luz. Estou querendo aumentar posição em ITSA4 e ABCB4 nos preços atuais, mas a oporte mensal me permite comprar apenas uma delas. Estou em dúvida em qual alocar em razão do racional. ABCB4 me parece com múltiplos mais interessantes (P/L e P/VP), mas ITSA4 com DY bem maior e empresa muito mais robusta. Você tem algum parâmetro que me ajude a decidir em qual aumentar posição? heheh

Neste caso vc pode comprar a que caiu mais (ITSA), ou a que está melhor colocada no ranking da plataforma (ABCB). Nos preços atuais, estão em um pto parecido p/ atratividade de compra.

Valeu, vou dar uma olhada no gráfico.

Aumentei posição em ABCB4 por R$14,41.

Cara acho que não tem lógica o teu raciocínio.

Esquece o que já comprou, se tiver a OPA o que vc já comprou, você vai sair no prejuízo.

O que vc tem que pensar é se vc acha que vale a pena comprar agora, com o preço que está agora. Independente de teu preço médio ser 40 reais ou 20 reais.

É comum esse comportamento nos investidores, uma espécie de sentimento de orgulho… a pessoa apazigua o ego achando que não saiu no preju.

Vamos supor que o investido use 10k para ‘baixar o PM’, com esses 10k ele poderia comprar outro ativo mais atrativo, por ex. GRND3 e esses 10k geraria um retorno melhor do que sendo investido em MPLU3, mas o investidor age influenciado por fatores psicológicos.

Acabei de comprar mais Aefi11 em 119,99, agora passa a ser minha maior posição entre todos os ativos de renda variavel.

No dia 28 de junho de 2018, a Rio Bravo realizou uma reunião comercial com a equipe de

finanças da Kroton, onde foi apresentada formalmente uma proposta para Permuta. No dia 06

de setembro de 2018, a Kroton enviou uma comunicação a Rio Bravo se comprometendo a

responder a proposta enviada até 14 de setembro de 2018 e a submeter a mesma à

apreciação do seu órgão de governança competente em 04 de outubro de 2018.

Quaisquer novidades relacionadas a este assunto serão informadas em novo Fato Relevante

aos cotistas.

Permanecemos à disposição para prestar quaisquer esclarecimentos adicionais que se façam

necessários.

São Paulo, 10 de setembro de 2018.

Será que vem surpresa boa desta resposta? Abri posição em 120,00

Fico feliz de ver que os debates continuam, após o Infomoney ter degringolado, pensei que a CAFI não teria continuidade. Bom também rever os seus posts, Cadu!

Mas me permita, sem o objetivo de esclarecer nada, lançar um pouco de dúvida na análise do setor de seguros:

-

Aparentemente, Sul America seria uma opção interessante, mas notei que ao longo dos últimos 8 anos, seja por subscrições privadas ou plano de opções (não investiguei exatamente), a empresa tem diluído o capital dos acionistas a um ritmo que para mim está acima do aceitável.

-

A Porto Seguro por um motivo que desconheço se tornou uma ação de crescimento. Mas de todas é a que está no mercado mais competitivo. Historicamente, o seguro auto tem a maior sinistralidade entre os seguros no país, com muitas empresas operando negativo e tirando seus resultados só do financeiro. Talvez estejamos entrando num soft market, ou haja algum fator específico que eu ignore. Mas ficam as minhas ressalvas.

-

IRB, definitivamente se tornou uma ação de crescimento e muito valorizada, sendo que a maior parte deste crescimento necessariamente virá de prêmios emitidos no exterior, pois o mercado nacional não crescerá a um ritmo que suporte os múltiplos atuais e ainda deve sofrer com o aumento progressivo da concorrência. A primeira pergunta que eu faria é: como se dará a curva de aprendizado nestes mercados? Pelo histórico que vemos no prospecto do IPO e por outras fontes, tenho minhas dúvidas sobre o grau de confiança depositado hoje pelo mercado.

-

BB Seguridade, apesar de ser vista como uma empresa já próxima dos retornos decrescentes, sendo negociada relativamente a múltiplos mais baixos, acho que possui vantagens competitivas e potencial de crescimento. Primeiro que é o modelo bancassurance, que é cultural no Brasil, e permite explorar com eficiência modalidades de seguro historicamente mais lucrativas. Também vejo como vantagem o Banco do Brasil ser efetivamente o dono, o que evita descasos como houve com a WIS pela Caixa. A corretora entrar no negócio também é vantagem, pois houve no passado e há recentemente movimentos de sinistralidade vs custos de aquisição, e portanto a empresa é capaz de capturar as duas pontas. E por fim, no lado do crescimento, citaria o Seguro Rural e o VGBL, onde a empresa é líder absoluta no primeiro, em sinergia com o crédito rural provido pelo Banco, e está entre as primeiras no segundo. Estes dois segmentos são, de acordo com o site da SUSEP, os mercados com maior crescimento na história recente. Contanto que se deva pesar o impacto destes segmentos no resultado geral da companhia, acho incorreto dizer que a empresa não apresentará crescimento.

Abs!

Muito bom te ver de volta, seja re-bem vindo!

Sobre o BB Seguridade ter um bom potencial de crescimento, como enxerga os baixos retornos deste ano da empresa, e uma possível recuperação a partir de quando?

Em geral, Cadu, acredito que todas as seguradoras tendem a retomar sua lucratividade com a alta dos juros. Como a curva de juros do DI futuro está apontando claramente para alta, aí a razão da precificação atual do setor. Quanto a ganhos com subscrição, não vejo motivos para esperar algo assim, talvez a SH2 (subsidiária de auto da BB) possa ter alguma melhora neste sentido, tirando a Porto por base, mas o que há recentemente (SUSEP) é uma leve migração da rentabilidade das seguradoras para a corretoras, e a empresa captura isto. Então, respondendo sua pergunta, vejo a retomada da rentabilidade com o aumento da taxa de juros e, em maior e menor grau, com o retorno da economia.

No meu pto de vista, a curva de juros futuros está subindo por conta da instabilidade política, em período pré eleições. Se um vermelho ganhar, certamente os juros vão pro espaço, por outro lado a economia tende a sofrer mais, e o IBOV entrar em um novo ciclo de baixa. Por outro lado, se um candidato mais liberal na economia vencer, acredito que as taxas de juros tendem a permanecer por um tempo maior em patamares baixos, visto que a inflação não dá nenhum sinal de retomada da alta. A economia ainda deve demorar alguns anos p/ voltar a crescer, o que tb tende a manter a inflação baixa.

Por conta destes cenários possíveis, não vejo nenhum deles gerando grandes vantagens p/ o setor de seguros em geral. Entretanto, SULA por ter um foco maior em saúde tende a se beneficiar mais a LP com uma vitória de um candidato com viés mais liberal, em termos macro economicos, especialmente com possíveis medidas menos intervencionistas do governo neste setor. Cabe ressaltar tb que isso pode gerar um risco p/ a empresa, com uma maior abertura de mercado no setor, estimulando a concorrência.

Compras de hj:

MDIA3 40.20

EGIE3 36.40

Incio de posição em FRAS3 3.98

Venda de TBOF11

Compra de GGRC11

Compra de MPLU p baixar PM