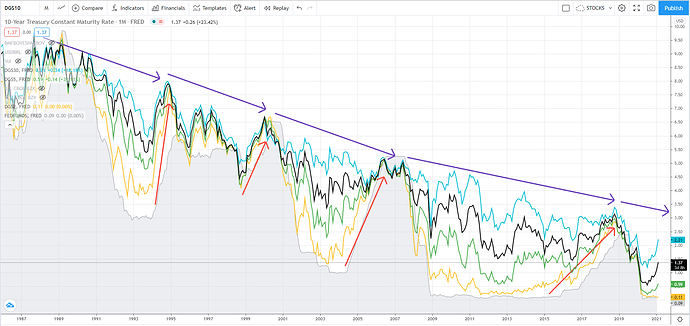

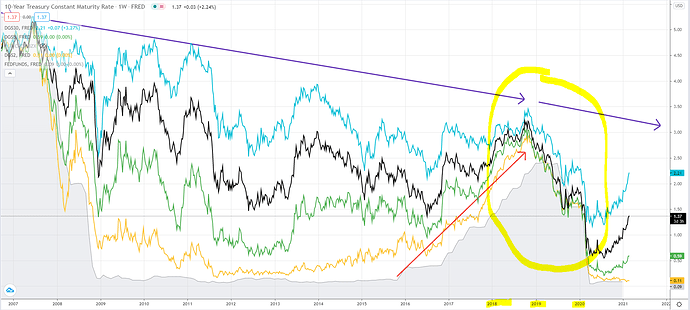

Continuando minhas análises da renda fixa americana, notei o seguinte padrão:

- Área cinza: taxa de juros oficial do FED.

- Amarelo: taxa dos títulos de 2 anos.

- Verde: taxa dos títulos de 5 anos.

- Preto: taxa dos títulos de 10 anos (usado como referência de juros futuros).

- Azul claro: taxa dos títulos de 30 anos.

O gráfico está em valores absolutos e por agregação mensal.

A primeira coisa que podemos notar, é que quanto mais longo o título, maior o “lag” para ele ir na direção da taxa de juros oficial.

Isso é bem fácil de ver nos títulos de 30 anos.

Contudo, não foi isso que me chamou a atenção, e sim, o fato de que toda vez que a taxa de todos os títulos se “comprime” (setas vermelhas), a taxa de juros oficial cai bastante logo depois.

Isso mostra que nesse ponto não há mais expectativa de alta na taxa oficial, e a probabilidade dela cair é grande (se não houver nenhuma crise grave, etc…).

Os mais atentos devem ter percebido que estamos rumando para uma possível repetição desse padrão.

Ok… e como isso pode me fazer ganhar dinheiro?

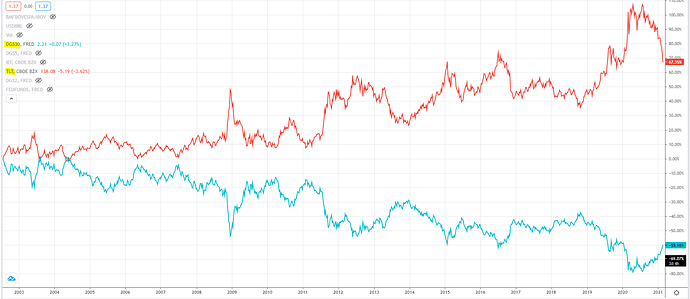

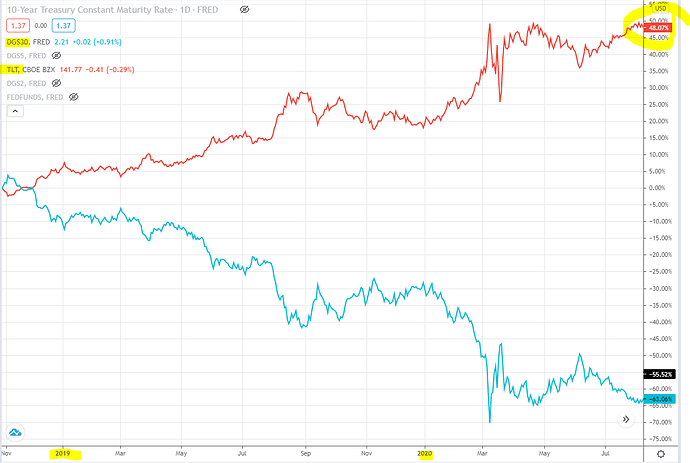

Vejam o que acontece com o ETF TLT, que investe somente em treasuries com maturidade de 20 anos ou mais, comparado com os juros dos bonds de 30 anos (não achei um ticker legal dos bonds de 20 anos):

Toda vez que a taxa de juros cai, o valor dos títulos sobem, e vice-versa.

Isso é o normal em renda fixa. Quem não conhece esse efeito é só pesquisar na internet que vai achar as devidas explicações.

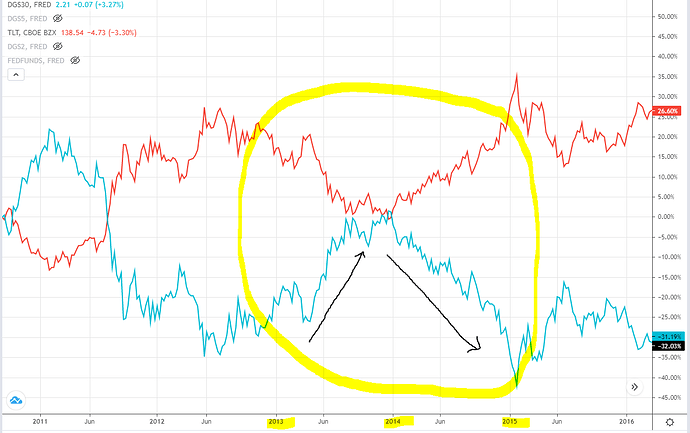

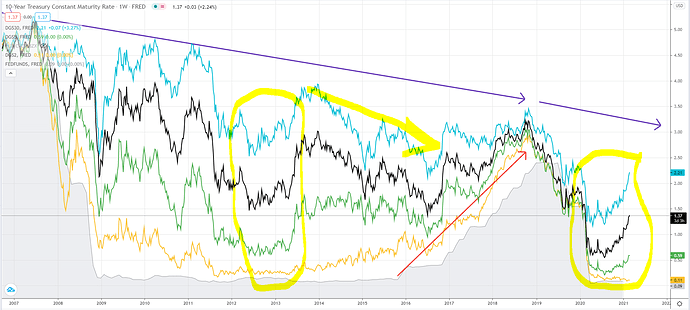

Se houver a repetição do padrão que mencionei acima, podemos estar num momento semelhante a esse aqui:

Vejam o estágio atual:

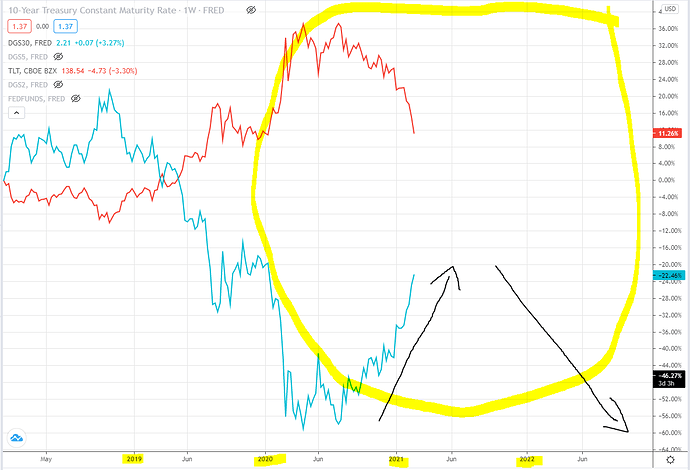

Então, de forma resumida, pode ser interessante acompanhar o movimento dos juros futuros e, confirmando o padrão, fazer uma “fézinha” em bonds de longo prazo (10+ anos… eu prefiro 20+ anos).

Se pegarmos a última repetição do padrão…

Após a última redução dos juros, o TLT subiu quase 50%:

O FED já disse que não aumenta a taxa de juros até 2023, então, podemos estar vivendo um momento como esse aqui:

Nesse caso não haverá a “compressão” de todas as taxas, mas ainda assim, a parte “longa” da curva de juros (os títulos com maior duração) vai chegar próxima do limite do razoável para a situação da economia americana.

Se for esse o caso, e o juros longos ficarem de lado, não teríamos um ganho de capital expressivo e consistente, mas teríamos um carrego interessante. Isto porque os títulos de 20 anos já estão pagando mais do que 2% a.a.

Se pensar que a SELIC paga isso, e lá estaríamos expostos em dólar, pode ser interessante.

Aqui vale a ressalva que as treasuries americanas são títulos pré-fixadas e o Tesouro Selic é pós-fixado.

De qualquer forma, acho válido a comparação se pensar em dinheiro que deixaria parado aqui pra reserva de oportunidade.

Se definirmos um % fixo para equity e renda fixa, tipo 80/20, podemos “tradear” essas variações, principalmente se o padrão se repetir (“compressão” e alta dos juros oficiais).

Fora que os bonds costumam servir como hedge nos momentos de maior stress.

Enfim… acho que temos uma chance concreta de fazer algum dindin com RF americana.