Por ordem de valor:

RANI3

FLRY3

HYPE3

RAIL3

BBDC3

PSSA3

BBSE3

PCAR3

Por ordem de valor:

RANI3

FLRY3

HYPE3

RAIL3

BBDC3

PSSA3

BBSE3

PCAR3

Fechando o resultado no mês, mas já tem um spoiler.

LOG fechou maio com quase 50% de alta! ![]()

CMIG4

ITSA4

KEPL3

VALE3

UNIP6

SAPR11

WIZC3

GGBR4

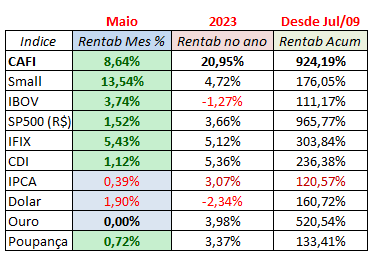

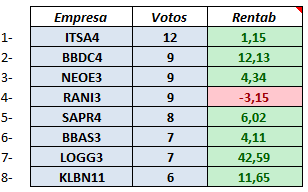

Resultados da CAFI maio 23:

Um excelente mês, especialmente para small caps! Voltamos a encostar novamente no SP500 em reais.

Destaque positivo para LOGG com +43%

Destaque negativo para RANI com -3%

CPFE3

CSAN3

ELET3

NEOE3

SAPR4

RANI3

VALE3

Meus votos esse mês, com mudanças (sai PLPL, entra MDNE):

CSUD3

PETR3

MDNE3

SHUL4

BBAS3

MYPK3

SAPR4

FESA4

Pois é… ia falar exatamente isto! ![]()

Log subiu quase 50% e mesmo assim eu ainda tenho 2 aportes acima deste valor; voltei a estar com um bom lucro nela, mas longe ainda de pensar em parar de aportar. BB, Irani e Alupar estão negociando perto das máximas históricas e também ainda tem bastante potencial, apesar de eu ter parado de aportar nelas. Enfim, ainda acho que tem muitas opções boas.

Sobre a sua indicação do mês: você poderia explicar a CBA? Não acha que ter 2/3 da concorrência chinesa tende a pressionar demais o preço do alumínio? Falo isto porque estou pensando em entrar no setor, acompanho ela, caiu muito recentemente e isto que questionei é o que mais me faz ficar de fora (o alto passivo judicial também incomoda).

Sobre a votação:

Estou votando nos ativos em que eu aportaria no momento, por ordem de prioridade atual (vou postar comentários agora só quando incluir uma nova empresa ou após os resultados, quando for necessário, já que o racional permanece igual aos dos meses anteriores):

Segue meus votos, por questão de preço troquei MYPK e BRSR por SHUL e CMIG:

WIZC3 - Uma das minhas maiores posições.

SHUL4 - Estou estudando o ativo e pensando em adicionar na carteira.

CMIG4 - Uma das minhas preferidas no setor, junto com Neoenergia.

NEOE3 - Elétrica com crescimento, a dívida preocupa um pouco.

SAPR4 - muito descontada, pesa contra os altos investimentos devido ao marco do saneamento. Deve ficar de lado por um tempo até ter forte alta e ir para um novo patamar.

CSUD3 - Potencial de crescimento aliado a preço baixo, as principais fontes de receita vêm do setor bancário que é bastante sólido no brasil.

ITSA4 - Plano de investimentos será mais conservador. Foi anunciado que voltará a distribuir grandes dividendos e por isso voltei a investir no ativo.

ABCB4 - Expandindo geograficamente e apresentando lucros cada vez maiores, pesa contra voltar a distribuir os dividendos semestralmente ao invés de trimestralmente como vinha fazendo nos dois últimos anos.

Todas, exceto SHUL estão na minha carteira. Segue carteira atualizada:

BBDC4

VALE3

WEGE3

TAEE3

ITSA4

SAPR4

Sim, CBA depende basicamente do preço do alumínio e ele é praticamente CONTROLADO pela China. Mas já tem um tempinho que diversos produtores chineses estão atuando no prejuízo e acho que a situação não pode ficar assim muito mais tempo. Há indícios também de problemas energéticos por lá, além dos clássicos problemas com poluição. As duas coisas devem dar uma segurada na produção.

Mas a minha compra se justifica por uma razão mais simples: CBAV já tá tão amassada que eu acho a assimetria muito positiva. Mesmo que não vire pra alta por agora, chegamos num ponto em que eu acho que tem muito pouco pra cair. Se vocÊ olhar o último mÊs, foi a que teve o melhor desempenho entre as produtoras de commodities metálicas.

Votação encerrada!

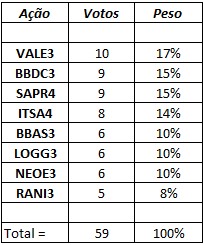

Composição da CAFI junho 23:

Boa Tarde!!

Alguém sabe qual o percentual do rendimento mensal da CAFI, considerando a média desde 2009?

Os demonstrativos de rendimento da CAFI não consideram possíveis ganhos com dividendos né?

Boa tarde. Tem isso na primeira postagem deste tópico.

Sobre o rendimento: considera dividendo sim (pois os cálculos são feitos com cotação ajustada).

São 924% de rendimento total, o que equivale a uma média de pouco mais de 1,4% ao mês, ou pouco mais de 18,3% ao ano! É um resultado de respeito.

A conta é feita extraindo a raiz de expoente 166 (número de meses) de 10,24 (% / 100 + 1), e pode calcular de trás pra frente elevando 1,014 (% / 100 + 1) a potência 166 (número de meses), desse modo calculando o juro composto corretamente.

Passei a olhar LOGG com carinho por causa do fórum.

Espero começar a participar ativamente.

Vocês fazem um ótimo trabalho!

Exato, muito barato ainda.

Eu entendo o pouco o viés psicológico de alguém não querer comprar algo que subiu 30% em pouco tempo.

Acho que isso é um pouco falta de regra objetiva sempre na mão. Se você tem um múltiplo em que você compra algo, esse viés deveria ir embora.

Tem hora que precisa agr um pouco igual máquina.

Certamente, 1,4% é um excelente resultado até porque a cada 0,1% que oscila representa muito neste percentual mensal.

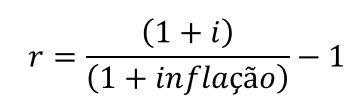

Entretanto, neste seu cálculo 1,4% não corrige a inflação, logo para saber o rendimento teria que fazer o cálculo:

RENDIMENTO CAFI ACUMULADO menos IPCA ACUMULADO e o total usar o cálculo de juros compostos inverso, correto? Acharia assim o percentual líquido mensal ( abatido inflação )

Pra finalizar, como não há proventos a receber ( pois os valores são incorporados na CAFI ), este percentual líquido mensal é suficiente para cálculo de evolução de patrimônio né?

O IPCA foi de aproximadamente 0.47% em média (o IPCA acumulado foi 120% no período, conforme a tabela no início do post). Logo, a CAFI rendeu aproximadamente 0.9% a.m. acima da inflação (sempre fico na dúvida sobre como calcular exatamente, já que acredito que o correto não é simplesmente subtrair 1.4-0.47 , mas sim fazer alguma divisão…)

Acho que o cálculo seria ((9.24+1)/(1.2+1) -1) ^(1/166) ( (rendimentoCafi/rendimentoIPCA -1) ^(1/meses) = 0.78% a.m.

A fórmula correta é essa:

Ou seja, ficaria ((1+924,19%)/(1+120,57%))-1

obrigado! corrigi lá.

Faz sentido, pois se o rendimento das CAFI e da inflação forem iguais → a resposta deveria ter dado 0.