Hypera precisa tomar algo para voltar a crescer

Geraldo Samor

Leia mais em Hypera precisa tomar algo para voltar a crescer - Brazil Journal

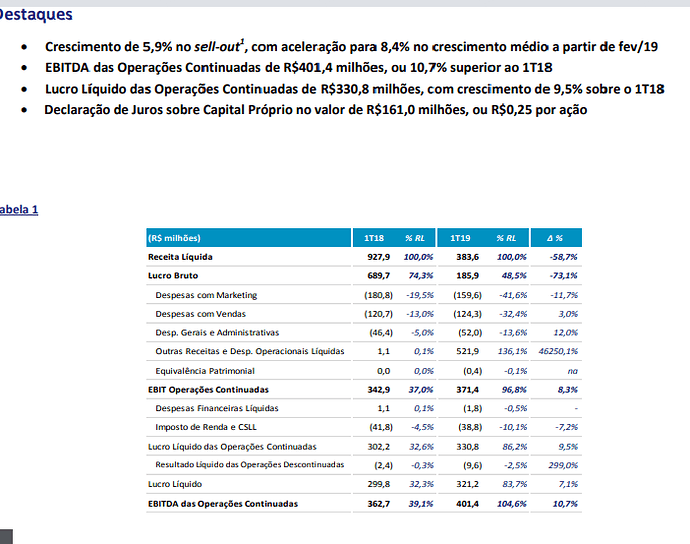

Que resultado ruim. Queda muito forte da receita. Graças a algum fator não recorrente, na rubrica outras receitas, que a empresa reportou um crescimento do lucro.

“O grupo farmacêutico Hypera (SA:HYPE3) teve lucro líquido de 321,2 milhões de reais no primeiro trimestre, alta de 7,1 por cento ante mesmo período de 2018, publicou a empresa nesta sexta-feira.”

só que:

"Receita Líquida totalizou R$383,6 milhões, e foi impactada pela otimização de capital de giro realizada no 1T19, que resultou na redução das vendas em Produtos de Prescrição e onsumer Health com o objetivo de diminuir o nível de estoque desses produtos nos clientes da ompanhia e, consequentemente, o prazo médio de recebimento da Companhia. "

“O EBITDA das Operações Continuadas atingiu R$401,4 milhões no 1T19, com crescimento de 10,7% sobre o 1T18.”

Se não fosse os creditos do ICMS ela teria era uma redução de 57% na receita…alguem ver como normal esse recebimento para o setor ou realmente entra como algo atipico ?

Não acompanho o ativo, mas está muito esquisito este balanço e esta justificativa que deram.

segundo eles:

"A Hypera Pharma optou por reduzir o investimento em capital de giro no 1T19 por conta da contabilização do crédito tributário relacionado à decisão favorável sobre a exclusão do ICMS na base de cálculo do PIS/COFINS nesse trimestre, no valor de R$546,4 milhões, o que preservou o EBITDA e Lucro Líquido das Operações Continuadas, que cresceram

10,7% e 9,5%, respectivamente.

Com a otimização de capital de giro, a Companhia passa a operar com nível menor de estoque em seus clientes, gerando diversos benefícios operacionais e financeiros, dentre eles: maior assertividade nas projeções de vendas e planejamento de produção, maior agilidade no processo de entrega dos produtos e maior facilidade na colocação dos

lançamentos, cujo sucesso é essencial para o crescimento sustentável da Companhia."

mas se não fosse esse créditos do ICMS, me pergunto como eles iriam conseguir otimizar essa prestação de serviço - reduzindo os custos e mantendo a qualidade - tanto desejada por eles. só com redução de estoque é que não seria.

Não me agradou muito esse justificativa dada por eles.

@sr_fouquet onde vc viu essa venda de ativos ?

Passei batido nisso…apenas vi a redução expressiva no estoque e produtos comercializados para otimizarem suas vendas no geral ( ter maior controle do estoque, facilitar a venda de alguns produtos, gastar menos com um altissimo estoque, etc ). vejo ate como um ponto muito positivo isso. Ai aproveitaram o ICMS para incrementar isso. Até aqui td bem, mas será que só isso fazem a receita cair tanto ?

Foi falha minha, estava na memória os resultados anteriores da HYPE. Você tem razão, o que aconteceu foi que capitalizaram 400 e tantos milhões em recebíveis, provavelmente negociando novos prazos com os clientes, isto causou um impacto de curto prazo até que todos os contratos se reajustem.

Só complementando, acho que é possível sim fazer a receita cair deste modo, imagine a seguinte situação: a Hypera vende diariamente para a uma distribuidora mil reais em medicamentos com prazo de pagamento de 180 dias, logo fatura os 1.000 reais e registra em recebíveis, a distribuidora por sua vez manda para o estoque e se preocupa em vender com pelo menos 180 dias. Se agora a Hypera decide que deve receber em 30 dias ao invés de 180, quais são as consequências? O distribuidor terá que diminuir os seus estoques até que estejam adequados a este novo patamar de 30 dias, e até lá ele não compra novos produtos. Por outro lado, a Hypera agora só registra 100 reais em recebíveis, diminuindo o seu capital de giro.

É uma estratégia, mas não creio que isso seja algo que possa ser feito pontualmente como a empresa afirmou. Ou seja, segundo a empresa, aproveitou que este 1T iria receber esta bolada de impostos diferidos e decidiu reduzir o nível de estoque. Mas e no tri seguinte, senão tiver outra bolada de IR diferidos p/ receber, o que a empresa vai realizar p/ retomar a forte queda na receita e manter a rentabilidade? Reverter este efeito criado no 1T? Acho que esta queda na receita vai persistir por mais alguns trimestres.

Ou então a empresa pode ter se planejado para fazer uma diminuição do tempo dos recebiveis, diminuindo o estoque do lojista, mas como uma mudança definitiva, buscando ficar mais competitiva. E aproveitou este tri pra fazer a mudança. Mas neste caso o maior custo do estoque vai ficar com a empresa, fora que terá de melhorar a logística, para uma entrega em menor tempo. Uma estratégia arriscada, não tenho ideia se a empresa consegue ter este agilidade e eficiência para mudar a estratégia tão rápido assim, e sem os custos dispararem.

Levando, então, em conta, a dificuldade em haver essa pontualidade, poderia vim, como consequencia, a empresa atrasar o reconhecimento de receitas, não ? o mesmo pode ocorrer tb na entrega de produtos, não ? assim, isso tb acabaria por contribuir nessa discrepancia…ai teria que ver o que ela tem a receber e a pagar, naão ?

Sim, poderia ser.

Por isso citei que está bem estranho este balanço, e acredito que só depois do 2T que saberemos se realmente a empresa aproveitou este IR a receber e fez uma limpa, ou se foi só desculpa esfarrapada mesmo.

Agora se a empresa conseguir reportar um crescimento na receita e no lucro bruto no próximo tri (2T 18 x 2T 19), eu vou bater palmas de pé.

Mais uma informação para apimentar a discussão: Empresa acaba de anunciar o Processo de recompra de ações. …Empresa acredita que suas ações estão subvalorizadas ou indicativo da empresa não ter pra onde correr no momento, em questão de crescimento e lucratividade

…coincidencia isso sair junto com o balanço ![]()

coincidentemente…de ontem pra hoje houve um aumento de 6% no valor das açoes.

Seguindo a discussão, fiz um levantamento tentando entender e quantificar estas alterações, seguem minhas conclusões.

A distribuição de medicamentos se dá de forma mais ou menos igual através de 3 canais na Hypera: centro de distribuição do próprio varejo, distribuidoras e venda direta a famárcias com entrega via distribuidor (só frete). Se olhamos os números hoje da Profarma (distribuidora pura) comparando a uma Drogasil ou Dimed, vemos que trabalham com ciclos operacionais parecidos, segue o panorama geral com base no exercício 2018:

| HYPERA | PROFARMA | DIMED | DROGASIL | |

|---|---|---|---|---|

| PMRE | ||||

| Custo | 1.059 | 3.590 | 1.716 | 10.356 |

| Estoque médio | 526 | 713 | 411 | 2.802 |

| Prazo médio de estoque | 182 | 73 | 88 | 99 |

| PMRV | ||||

| Receita | 3.724 | 4.271 | 2.432 | 14.801 |

| Recebíveis médio | 1.341 | 504 | 237 | 1.072 |

| Prazo médio de recebíveis | 132 | 44 | 36 | 27 |

| Ciclo Operacional (dias) | 314 | 117 | 124 | 126 |

Observando os números, podemos observar o seguinte:

-

A Hypera está financiando o cliente do cliente por conta própria, pois tem recebíveis médios de 132 dias, enquanto o prazo de estoque de seus clientes varia de 73 a 99 dias.

-

A diferença do ciclo operacional da Hypera para as demais terá sempre que ser maior, mas atualmente a diferença vai de 188 a 197 dias, por isso o grande potencial de redução.

-

Reduzindo estes prazos, tanto os seu estoque irá diminuir, como também o estoque dos cliente, jogando o prazo médio de renovação de estoque para baixo em toda a cadeia, na prática isto poderia ter um potencial maior para a Hypera e menor para as demais, que já trabalham com valores próximos ao mínimo.

-

Daria um chute que seria muito difícil reduzir o ciclo operacional para menos de 200 dias, isso daria uma redução de 110 dias mais ou menos. A dificuldade a meu ver vai estar em coordenar toda esta operação que envolve não só a empresa mas também os seus clientes.

Resumindo, acho que apesar de ser uma mudança profunda, o seu potencial é de no máximo ainda se estender em menor escala ao segundo trimestre.

Agora vendo os números, realmente era algo necessário.

Excelente a tabela que montou. Certamente ficou muito mais fácil analisar agora. E concordo com suas colocações. Mas acredito que isso irá aumentar o custo da empresa, como já suspeitava anteriormente. Veja na tabela como Hype tem um custo baixo. Isto pq graças ao grande tempo estoque que ela transfere para o lojista. Fazendo esta redução, a Hype que terá de aumentar seu estoque, aumentando assim seu custo. Isto pq para gerar um menor estoque ao lojista ela terá de ter mais agilidade nas vendas, ou seja, aumentar seu estoque para poder suprir a maior velocidade de demanda dos produtos. Com isso ela fica mais competitiva, porém eleva seu custo, diminuindo a rentabilidade. Não sei até que ponto uma coisa vai compensar a outra.

Cadu, lendo agora o release, estou entendendo a lógica aonde querem chegar, de fato, como você colocou, deve-se esperar aumento no custo com toda essa operação para acelerar o ciclo, por outro lado, e este ponto eu não havia ainda me tocado: haverá uma redução nos recursos necessários para financiar o crescimento da empresa. Em outras palavras, isso reduz a necessidade de capital de giro, que neste caso parece ser importante e em conflito com o perfil do setor de constante inovação, e libera este dinheiro para onde realmente interessa (ativo fixo e pesquisa).

Cito o comentário deles:

'Com essas melhorias, a Companhia consegue entregar o mesmo nível de serviço aos clientes com um menor investimento em capital de giro em produtos de marca. Dessa maneira, as vendas em Produtos de Prescrição e Consumer Health foram reduzidas no trimestre com o objetivo de diminuir o nível de estoque desses produtos nos clientes, e consequentemente o prazo médio de recebimento, o que contribuirá positivamente para a geração operacional de caixa e para a alocação mais eficiente de capital na expansão da fábrica e nos projetos de inovação no médio e longo prazo."

Parabéns pela análise, sr_fouquet. Faz sentido mesmo. Boas perspectivas no médio prazo.

A grande pergunta é se essa redução de prazos afetará o 2T e 3T também.

Bastou a credit suisse recomendar que as açoes tiveram uma alta imediata de quase 5%.