- armac (ARML3):

Preço R$ 14,96 (média entre R$ 13,30 e R$ 16,63)

P/VP antes: 30,06

P/L antes: 192,90

P/VP depois: 5,80

P/L depois: 228,99

PSBe: R$ 3,50 (-76,63%)

FCD com 3% de perpetuidade, 8% taxa de desconto e 50% de taxa de crescimento para os próximos cinco anos: R$ 7,93 (-47,01%)

Está precificando um crescimento médio anual de 87% para os próximos 5 anos.

PSR: 35,41

A oferta é 78% primária. Diluição de 83%, que é muito alta para este tipo de negócio. Entre 20 e 26% das ações ficarão no mercado. Destinação dos recursos: 100% para compra de máquinas e equipamentos. Empresa com dívida líquida de 292 milhões e com EBITDA de 74 milhões, ou seja, tem uma alavancagem bem alta, e que a empresa pretende reduzir a partir do aumento do EBITDA com o crescimento da operação, mas não a partir de redução das dívidas. Deve sair com um valor de mercado de 5 bilhões.

É uma plataforma brasileira de locação de equipamentos multicategoria. Oferecem aos clientes, dentre outras categorias, equipamentos de linha amarela, que englobam pás-carregadeiras, escavadeiras hidráulicas, retroescavadeiras, tratores de esteira, minicarregadeiras, motoniveladoras, rolos compactadores, tratores agrícolas, entre outros. Acreditam ser o líder nacional na locação de equipamentos de linha amarela, mesmo com menos de 0,5% de participação de mercado. O modelo de negócio consiste na conversão do equipamento em um serviço para o cliente, em contratos que incluem disponibilidade para manutenção 24 horas por dia no ativo e flexibilidade para devolução ou substituição do equipamento quando o projeto do cliente é finalizado. Com uma frota própria de 1.403 equipamentos locáveis em 31 de março de 2021, serve uma grande base de clientes distribuída em 17 Estados brasileiros nos setores de logística agrícola, agroindustrial, fertilizantes, mineração, papel e celulose, transportes e infraestrutura.

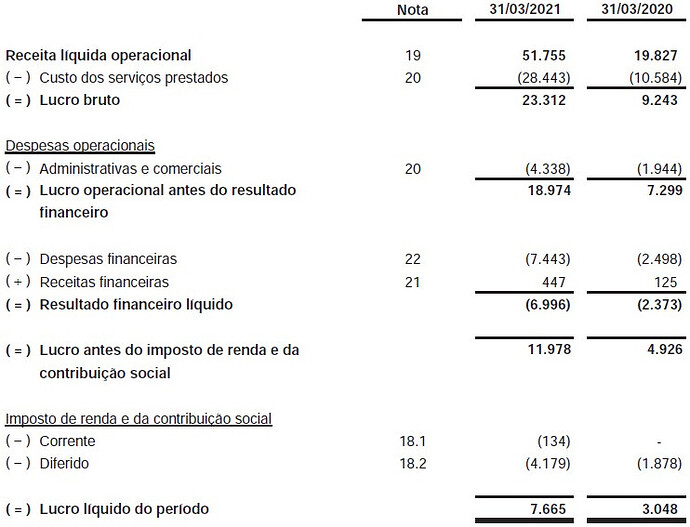

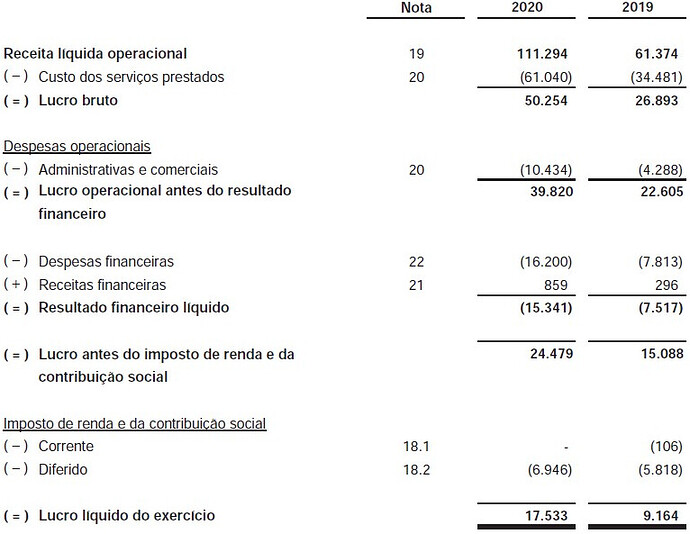

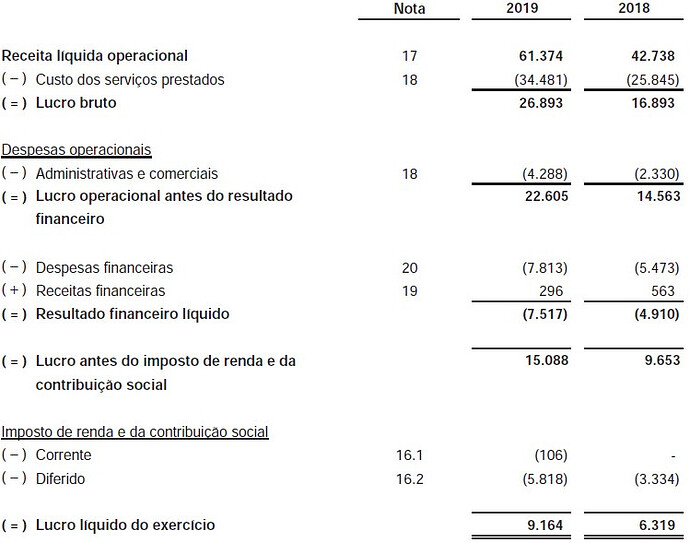

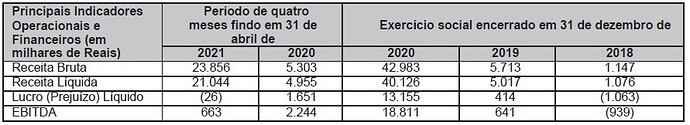

Segue abaixo a evolução dos resultados da empresa:

Pontos positivos: tem uma boa operação com crescimento robusto à medida que vai expandindo; maior comprador de equipamentos de linha amarela no Brasil, isso possibilita que tenha acesso a equipamentos a preços 20% a 30% melhores; exposição a diversos setores da economia; verticalização completa dos processos de manutenção, o que dá grande capacidade de lidar com a complexidade do investimento em ativos usados; pretende expandir na aquisição de máquinas usadas.

Pontos negativos: preço, pois está embutido um crescimento bem agressivo e por isto deve usar todos os recursos para expandir a operação; alta alavancagem que deve assim permanecer inicialmente e dependerá da expansão da operação para sua redução; pretende, ao mesmo tempo, expandir para outras regiões e atuar com outras categorias de máquinas, o que necessita de mais tempo pra maturar e agrava, na minha opinião, a situação da já alta alavancagem; vai necessitar de mais capital num cenário de alta dos juros.

Não encontrei controvérsias relacionadas à empresa.

A remuneração da diretoria será de 10 milhões em 2021 com 9 membros; isto é mais de 7% da Receita Líquida!

Na minha opinião se trata de uma boa empresa com uma operação que está rodando muito bem e já tem algum crescimento contratado porque o número de equipamentos para aluguel é muito superior ao número observado em 2020. Contudo, não tenho interesse na Armac porque a geração de caixa dela não justifica sua precificação, mesmo considerando um crescimento bem mais agressivo do que eu estimei. Atualmente estaria negociando a 71x o EBITDA e em abril de 2021 a empresa captou mais 210 milhões (170 mi líquidos porque pagou antecipadamente 40 mi), se estes recursos foram usados para expansão a alavancagem (já alta no 1T21) salta para 6,2x o EBITDA. A companhia está sujeita a covenants regressivos de 3,5 em 2021, 3,25 em 2022 e 3,0 em 2023 e, na minha opinião, há muito risco de alguma coisa não funcionar como o esperado, com pouco espaço de retorno já que a empresa já sai valendo 5 bilhões (35x a RL).

- Traders Club (TC) (TRAD3):

Preço R$ 10,12 (média entre R$ 9,00 e R$ 11,25)

P/VP antes: 18,54

P/L antes: 169,93

P/VP depois: 4,38

P/L depois: 212,02

PSBe: R$ 3,05 (-69,89%)

FCD com 3% de perpetuidade, 8% taxa de desconto e 50% de taxa de crescimento para os próximos cinco anos: R$ 5,79 (-42,77%)

Está precificando um crescimento médio anual de 85% para os próximos 5 anos.

PSR: 55,19

A oferta é 100% primária. Diluição de 77%. Entre 28 e 33% das ações ficarão no mercado. Destinação dos recursos: 60% para aquisições estratégicas; 20% para desenvolvimento da plataforma do TC; e 20% para marketing. Empresa praticamente sem dívidas e com EBITDA de 17 milhões. Deve sair com um valor de mercado de 2,8 bilhões.

É uma das maiores plataformas sociais para investidores da América Latina, que conecta mais de 470 mil usuários por meio de plataforma infotech, a qual possui features sociais, como espaço para fóruns de discussão e postagem de Trade Ideas, e também features técnicas e informacionais, como feed de notícias de mercado, estatísticas do mercado em tempo real, ferramentas analíticas e conteúdo educacional dedicado para suportar discussões, análises e decisões de investimento dos usuários.

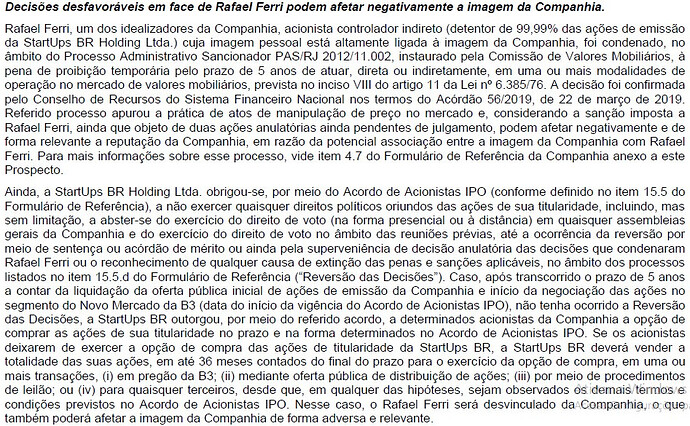

O TC nasceu, em abril de 2015, como um grupo de investidores dentro de um aplicativo de mensagens instantâneas, demonstrando vocação e força para reunir uma comunidade engajada desde suas origens. O projeto foi idealizado e criado por três sócios com grande experiência no mercado financeiro e de capitais, que se conheceram no círculo online de entusiastas e adeptos do trading: Pedro Albuquerque Filho, que começou a investir depois de participar de um torneio de carteiras e hoje é CEO do TC e gestor do Fundo Cosmos; Israel Massa, CFO do TC que abriu sua primeira conta em corretora de valores aos 17 anos, tendo seu avô (gestor de fundo) como referência; e Rafael Ferri, fundador e CEO da Startups BR e reconhecido trader, com mais de 20 anos de “experiência” (aspas minhas ![]() ).

).

Histórico do TC:

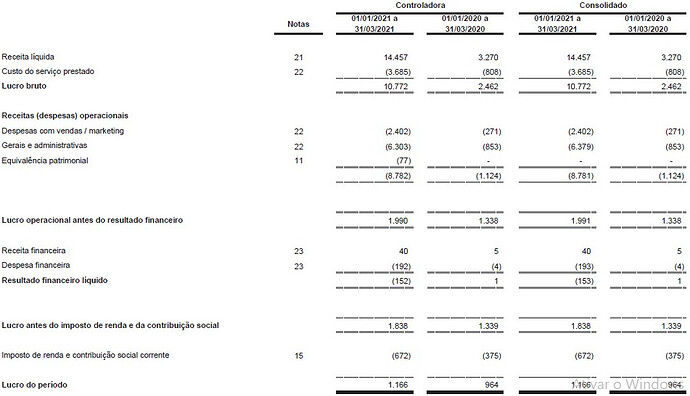

Segue abaixo a evolução dos resultados da empresa:

Pontos positivos: crescimento elevado de 2018 até 2020; tem uma operação com muita escalabilidade; tem uma grande diversidade de produtos e serviços como TC Labs, TC Mover, TC Matrix, TC School e “TC etc”(são muitos); busca de expansão por efeitos de rede.

Pontos negativos: é uma operação ainda muito incipiente para ser precificada em quase 3 bilhões; tem muitos dos serviços oferecidos disponíveis de maneira gratuita; Rafael Ferri (conforme imagem abaixo); além disto eu diria que a companhia tem tantos riscos quanto os produtos/serviços, e olha que são inúmeros os produtos/serviços.

Controvérsias:

https://invest.exame.com/me/cvm-condena-rafael-ferri-por-manipulacao-de-acoes-da-mundial

Precisa mais? ![]()

A remuneração da diretoria será de 3,7 milhões em 2021 com 10 membros; isto é quase 14% da Receita Líquida!

É a “bolha do TC”? De nenhuma forma a geração de caixa do TradersClub justifica sua precificação, mesmo considerando um crescimento bem mais agressivo do que eu estimei. Atualmente estaria negociando a 133x o EBITDA. Seria ridículo o mercado precificar esta empresa nestes patamares, por isto eu acho que o TC está querendo mais é aparecer mesmo, já que a própria IPO já é um marketing para a empresa num meio em que muitos investidores podem passar a conhecer a empresa através deste anúncio. Eu mesmo mal ouvi falar destes produtos antes da Oferta… Não tenho nenhum interesse na empresa como cliente, muito menos como sócio.

Ou seja, na minha opinião, são 2 empresas com preços bem descasados dos tamanhos de suas respectivas operações, mas pelo menos a Armac aparenta ser uma empresa séria e que contribui para a produtividade do país.