Endividamento e o Direito de Uso

Este é um tema novo na contabilidade e deixa muitos perdidos. Li recentemente um estudo onde o autor mostrava a baixa correlação entre o valor justo e o valor de mercado das empresas quando se toma o Direito de Uso (arrendamento) como dívida comum, mas como muitas coisas, é possível que a teoria transforme a prática com o tempo. O Damodaran propõe objetivamente que se leve em conta como dívida e há um motivo para isso.

É possível observar que muitas empresas tiveram suas margens ebitda elevadas desde a adoção do IFRS 16, que regulou a norma. Isto pode dar a falsa impressão de que muitas empresas melhoraram e acabar inflando o valuation delas. A contrapartida deste aumento é exatamente o Direito de Uso.

Da forma mais simples, uma empresa alugava um imóvel e o gasto compunha suas despesas. Após 2019, exigiu-se que o valor de todo o período pactuado (vamos supor, 10 anos), constasse no balanço, virou depreciação e resultado financeiro.

Veio a CPC 06 regulando o assunto:

http://static.cpc.aatb.com.br/Documentos/533_CPC_06_R2_rev%2016.pdf

Alguns conceitos simples:

Arrendamento é o contrato, ou parte do contrato, que transfere o direito de usar um ativo (ativo subjacente) por um período de tempo em troca de contraprestação.

Valor justo, para fins de aplicação dos requisitos de contabilização do arrendador neste pronunciamento, é o valor pelo qual o ativo poderia ser trocado, ou o passivo liquidado, entre partes conhecedoras e interessadas em uma transação em bases usuais de mercado.

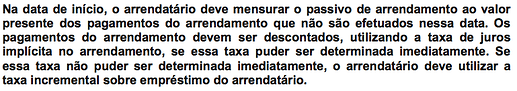

Criou-se imediatamente um problema sobre qual valor seria esse valor justo e várias metolodogias foram propostas, não vamos tentar ir muito a fundo. Foi definido o seguinte:

E para facilitar:

Aqui a gente começa a se perder. Mas uma coisa deu para pescar: o valor justo do arrendamento é definido por uma taxa que o arrendatário conseguiria pegar no mercado para comprar aquele ativo. Se fosse um imóvel, seria a taxa de juros do banco, simples. Então sem entrar muito em meandros, vamos a prática:

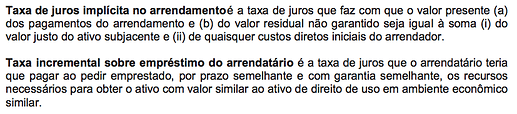

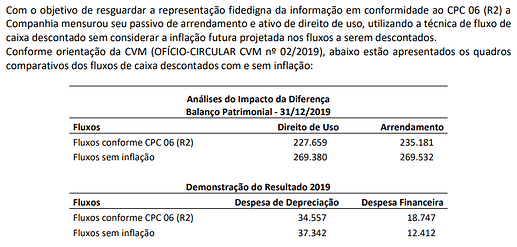

Hermes Pardini, aqui um ponto importante, o CPC 06 definiu que os valores desses arrendamentos devem ser livres de inflação. Então que valores são esses? o CPC também definiu que devem constar nas notas explicativas.

Pronto, aqui dá para entender. Essa metodologia já trata o passivo de arrendamento como dívida. Nos EUA parece que ainda não é assim e é difícil afirmar se todas as empresas seguem tudo padronizadamente. Não custa checar. O Hermes Pardini calculou os desembolsos, trouxe a valor presente pela inflação e e por uma taxa de juros.

É o tratamento de dívida, deve ser suficiente para nós, o importante é entender isso: quando uma empresa pega o dinheiro no banco, ela não registra no balanço o valor que recebeu, toda a atualização monetária e ainda os juros. Neste caso é a mesma coisa, mas a conta precisa ser inversa, a empresa estima tudo que irá pagar, depois desconta a atualização monetária e os juros.

Com certeza há mil detalhes na contabilidade do Direito de Uso, quando é efeito caixa, quando não é, mas neste caso já podemos trabalhar com as margens mais altas do IFRS 16 sem deturpar o valuation, bastando adicionar o arrendamto ao cálculo de dívida, ou continuar utilizando o padrão antigo enquanto as empresas ainda divulgam a comparação.