Eu não consigo enxergar a necessidade de destrinchar essa parte não, pois geralmente o impacto dos minoritários é bem pequena no resultados da empresa. Então, usaria o padrão mesmo.

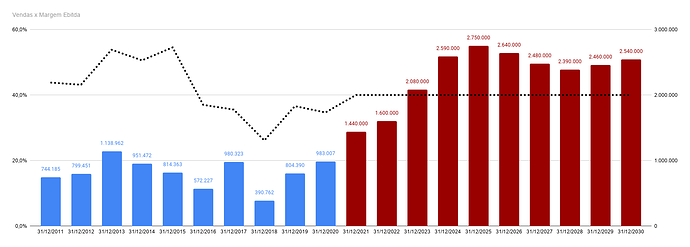

Seguindo EZ Tec. Fiz uma estimativa bem chutada da receita.

O ponto central é o conhecido guidance deles, tinham colocado meta do VGV entre 2,0 e 2,5 bilhões e depois cancelaram pela pandemia, mas deram uma boa base. Imaginei atingirem um pico de uns 2,8 bilhões até 2025 e depois estabilizando em 2,0. Mas pode ser bem mais, difícil saber onde esses ciclos da construção civil começam e terminam. O fato é que começam e terminam, é um grande investimento e depois uma grande realização, não tem como crescer para sempre. Levando em conta o POC, distratos e tudo feito no mais ou menos, pergunto, faz sentido para vocês?

Amanhã vou analisar mais um pouco, mas adianto que apesar dos números surpreendentes, a empresa me parece razoavelmente precificada.

Acho que estimativa ficou bem realista sim.

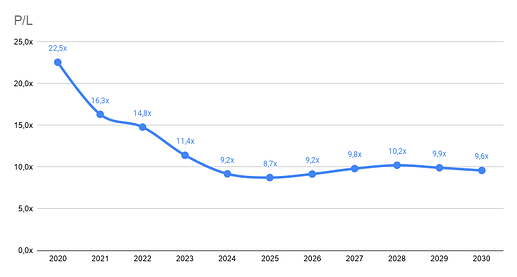

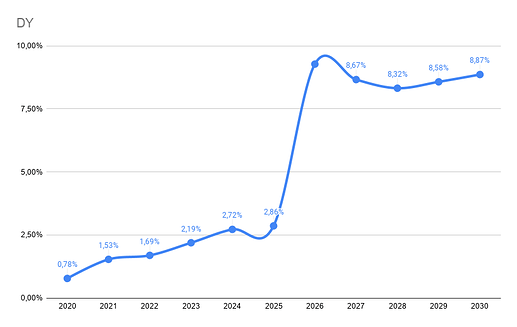

A premissa principal foi de que a empresa irá utilizar o caixa do OPA e realizar um forte ciclo de investimentos. Até 2024 a tendência seria acumular estoques e recebíveis, a partir desse período ela começaria a segurar. O saldo de caixa negativo chegaria a cerca de 1 bilhão, parcialmente compensado por novas dívidas de cerca de 50% deste valor. A partir daí as entradas aumentariam e daria para pensar em dividendos.

A curva do P/L

O DY assumindo o que foi dito.

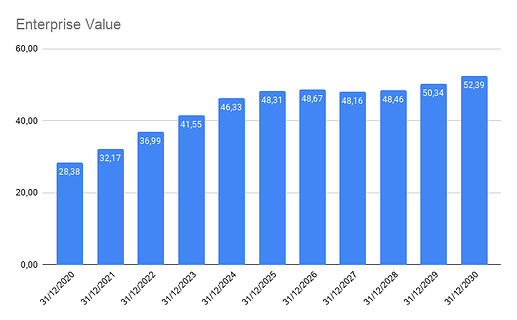

Quanto ao preço alvo, ela parece precificada, mas não é um mau investimento no longo prazo, abaixo está o enterprise value por ação no período atualizado pelo WACC. Como ela usa muito capital próprio e o custo é relativamente alto, você poderia comprar ela pelo preço alvo (que é um pouco acima do que está no gráfico) e aceitar que tem uma ótima empresa comprada por um preço justo. Vejam que o EV tende ali na frente a estabilizar em torno de 50 reais por ação. A maior parte dos ganhos (e do risco) se concentra justamente nesse período de investimentos que gera fluxos de caixa negativos.

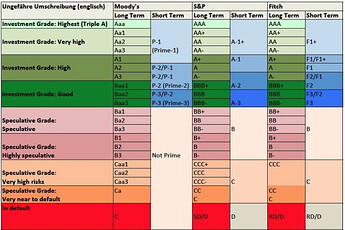

A planilha é editável. Fiz os comparativos com Cyrela e Trisul. Sei que a Trisul é uma empresa de crescimento, mas fiquei com preguiça de projetar os resultados de 2021. Aliás, de ambas, se alguém quiser editar, agradeço.

EZTC3

Valeu, @adamsmith, vamos tentar terminar essa planilha logo ou sofrerei de TOC o resto da vida.

Já pensando na 0.98 e não tenho muito o que mexer, então quem tiver sugestões, fale agora ou cale-se para sempre, pois a 0.99 será somente para testes e corrigir eventuais erros.

Agora que inclui os dados do Equity (lucro líquido, patrimônio etc), me surgiu uma idéia interessante:

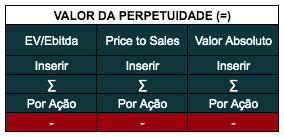

Até o momento deixei essa opção de Valor Absoluto intocada, estou pensando em incluir o PSBe. O que acham de:

-

Trocar pelo PSBe? (Só para deixar claro, o resultado retornado não será o PSBe, irá apenas substituir o valor da perpetuidade pelo do PSBe, que será descontado como um fluxo de caixa qualquer)

-

Inserir o PSBe na aba de comparativo ou em outro lugar (qual?)

-

Deixa o PSBe quieto e continuando chamando o @cadu pra fazer.

Aliás, PSBe da EZTC será que bateu? ![]()

PSBe está dando preço alvo em 43,68

Acho que a inclusão dele na planilha seria válida sim. Ele fornece um preço alvo mais ligado a valor.

Obrigado, até que não passou longe.

Pergunto se você teria o link da planilha? Vou fixá-la na primeira mensagem, pois não encontro em lugar algum.Estou pensando em incluí-lo na perpetuidade, assim não confundiria os temas e o cálculo já seria feito em cima dos valores de 2030 p.e., onde suspostamente é para estar tudo normalizado.

Mas vou aprofundar um pouco sobre o PSBe e fazer alguns testes, pois sempre aceitei como evidência, mas nunca entendi a matemática.

Tem neste link: Forum PenseRico - Google Drive

Ok, obrigado, @cadu, já coloquei, linkei também uma mensagem sua no fórum da ADVFN explicando o funcionamento do PSBe. Se houver outra explicação que achar melhor, edita lá, porque foi a primeira que apareceu na pesquisa para mim.

nem sei mais a senha de lá rs

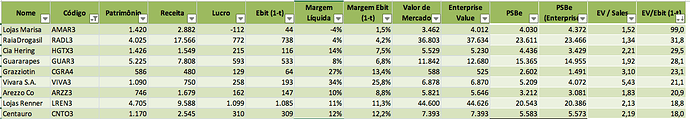

Fiz uma seleção de 195 empresas fazendo exclusões com critérios gerais, como resultado operacional negativo, margem líquida > 100% e outros mais pontuais que já não me recordo. O objetivo era testar uma adaptação do PSBe para o Enterprise Value, pois precisaria da fórmula neste formato para incluir na planilha, os resultados até que foram bons, aumentando a correlação com o valor de mercado (da firma, no caso). Apenas substituí o lucro líquido pelo Ebit (1-t), usando a alíquota marginal de 34%.

Embora caso eu retorne ao valor de mercado excluindo a dívida líquida, a correlação cai de novo, ainda que fique ligeiramente mais alta, pois exclui muitos não recorrentes, mas creio ser só a sensibilidade maior do equity.

No entanto, comecei a perceber os problemas que o Cadu havia mencionado, em geral a fórmula funciona bem, como nos setores abaixo:

Esses múltiplos de EV / Ebit (1-t) parecem consistentes no todo, mesmo a AMAR, pois basta corrigir o lucro para uma média setorial que parece estar ok.

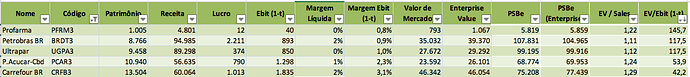

Os problemas aparecem em setores com margens consistentemente baixas:

O resto ainda não sei avaliar, mas eu precisaria entender a fórmula para estabelecer pelo menos algum critério de quando usar ou quando não usar. E o fato é que acho que isso não ocorre nessa vida. Vou fazer o seguinte, vou deixar o campo de Valor Absoluto do jeito que está, e caso a caso, poderia inserir lá o PSBe (Enterprise) (vou chamar assim), com base nos dados da última projeção do fluxo.

Só uma advertência, não tenho a mínima base para fazer essa adaptação que fiz, então se alguém for usar, faça com discrição.

Pra virar 0.98, proponho reviver velhas posições:

Batalha das “5”

- COCE5

- CGAS5

- USIM5

0 votantes

Aliás, USIM foi a primeira empresa que investi na bolsa.

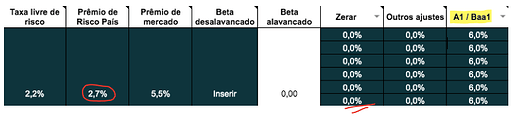

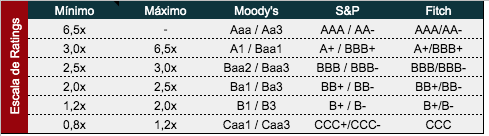

Escala de ratings

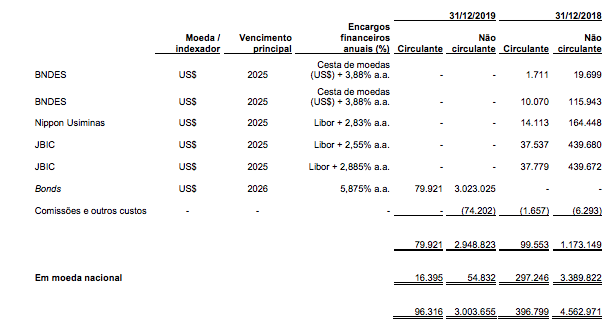

Para compor o custo do capital, é necessário estimar o custo do capital de terceiros. A abordagem mais direta é consultar as notas explicativas e a composição dos empréstimos:

No exemplo acima, estão os empréstimos da Usiminas em 2019, a quase totalidade deles era composta por bonds denominados em US$ com vencimento de 7 anos e juros de 5,88% a.a. Este é o custo do capital de terceiros da forma mais objetiva.

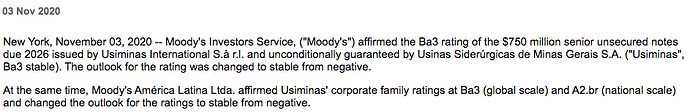

Uma abordagem alternativa é consultar o rating da empresa. Dando um google em “rating usiminas”, achamos a seguinte informação:

A Moody’s atribiu Ba3 (escala global) e A2 (escala nacional) para a empresa. Aqui começa o nosso parênteses.

Primeiro, para nos localizar:

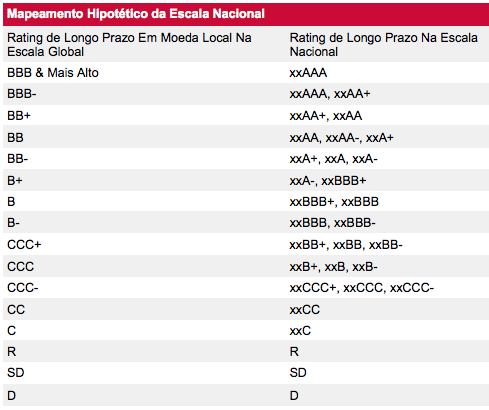

Essa são as três principais agências e há algumas diferenças nas nomeclaturas. Além disso, temos a escala global e a escala nacional, isso ocorre pois quando uma empresa está em determinado país, o rating soberano daquele país funciona como uma espécie de teto. Há uma metodologia, que não interessa explicar, mas segue o link:

Metodologia de Tetos-País

Moody's - credit ratings, research, and data for global capital markets

Quase sempre encontramos as duas informações, escala global e escala nacional, mas com um pouco de pesquisa, é possível achar as equivalências:

Como isso nos afeta? Vamos então ver a seguinte informação:

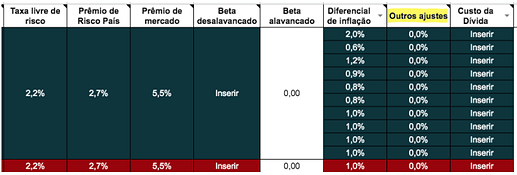

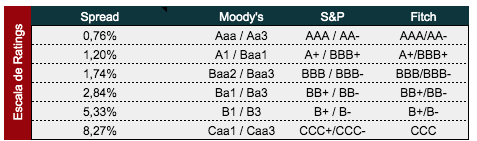

Esses são os spreads corporativos para cada rating que consultamos em:

Os valores representam uma média dos últimos 5 anos, também fizemos uma média entre níveis que possuíam diferenças muito pequenas.

O que é esse spread?

É o valor sobre a nossa taxa livre de risco (representada pelo yield médio dos títulos de 10 anos do tesouro americano) a que serão emitidos os títulos contra àquela empresa. A fórmula é:

Custo do capital = Taxa livre de risco + Risco País + Spread

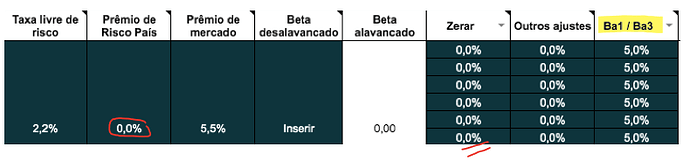

Nesse ponto entendemos a questão da equivalência de ratings de forma mais clara. Com base nos valores que utilizamos, podemos verificar o que ocorre no caso da Usiminas.

Primeiro o rating em escala nacional:

O risco país que utilizamos é uma média dos últimos 10 anos. Zeramos o diferencial de inflação, o que deve ser feito se fazemos um valuation em dólar, mas neste caso apenas para ver se o valor se aproxima ao que nos foi dado nas notas explicativas. Utilizamos o rating nacional A2, que está entre A1 e Baa1 e chegamos a 6,00%. Muito próximo dos 5,88% que tínhamos visto.

Agora em escala global:

Mesmas informações, mas colocamos o rating global Ba3, que está entre Ba1 e Ba3 e chegamos a 5%, ainda bem próximo dos 5,88%,mas um pouco abaixo pois é o rating inferior da banda Ba1/Ba3 e onde o espaçamento entre cada uma fica maior. De todo modo, chegamos a uma equivalência razoável. Lembrem-se que se tratam de estimativas, uma rápida olhada nas demonstrações da empresa e podemos fazer um ajuste simples na fórmula quando necessário, bastando alterar o spread que foi inserido na planilha.

Outra referência que pode ser utilizada é o rating sintético que o Damodaran fornece em seu site. É importante observar que esta é uma medida grosseira, pois a análise pelas agências envolve outros fatores além da cobertura da dívida (Ebit / Despesa Financeira), como escala, risco, exposição geográfica, governança entre outros.

Inseri algumas informações a mais que devo colocar na próxima análise da Usiminas, a mensagem acima fica linkada na primeira mensagem do tópico. Havia um erro na planilha, no cálculo do custo de capital, corrigi e elaborei algumas explicações. Ainda há espaço para discussão, pois é um tema onde uma pergunta leva a outra, mas acho que ficou bem resumido e dá para entender a base.

Leitura obrigatória. Trabalho sensacional.

Você tem incorporado volatilidade em suas análises de risco e valor intrinseco?

No início, havia incorporado. Você pode teoricamente acrescentar um risco de volatilidade em mercados emergentes. A fórmula é:

Risco País * (1 + Volatilidade)

No site do Damodaran tem esse valor de volatilidade, mas eu fui baixando o histórico e percebi que quando as agências de rating reduziam o risco global e ficava mais barato investir nos emergentes, de alguma maneira a fórmula dele compensava isso aumentando a volatilidade. No final, entendi que era apenas um prêmio de risco que ele estava acrescentando e achei que não fazia sentido utilizar.

Mas deixei um campo em aberto caso você queira acrescentar um prêmio de risco (pode ser um múltiplo do risco país conforme a fórmula acima)

O beta de certa forma já captura a volatilidade e o prêmio de risco país já precifica o risco dos emergentes, foi uma teoria que não me convenceu completamente, mas que existe e é bastante aplicada.

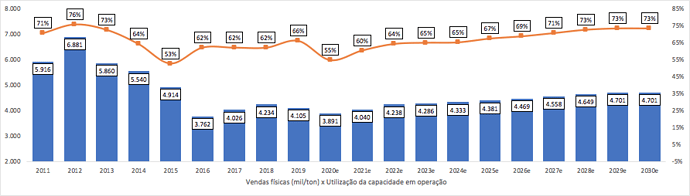

Sobre a USIM, tem me deixado dúvidas. A maior delas é em relação a aciaria de Cubatão. Para dimensionar, hoje ela opera uma aciaria em Ipatinga com capacidade de 5,0mm de ton de aço bruto e possui a antiga Cosipa, que foi desativada em 2016 com capacidade de 4,5mm. Mas ela não foi jogada no lixo, desativaram o alto forno e compram placas para lingotamento com capacidade de 1,2mm de ton/ano. É difícil traçar um cenário onde ocorra a reativação da Cosipa, mas é um setor tão cíclico que é difícil dizer qualquer coisa. Optei por um caminho conservador:

O que mais me deixa em dúvida é o preço do aço, li uma notícias de reajuste, mas fazer previsões é complicado. Amanhã vejo se aprofundo um pouco mais.

Itaú R$ 19, BTG R$ 16

Segue USIM e vou inserir a 0.98 na primeira mensagen. Fiz uma série de correções e acho que a 0.99 deve ser apenas para continuar fazendo essas correções. A planilha está pronta mas possivelmente com alguns erros.

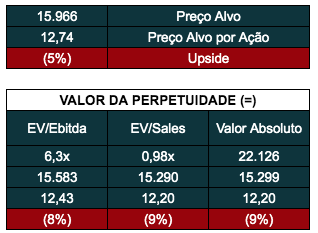

Quanto a USIM, confesso que poderia ter aprofundado mais, mas acho que pela dinâmica de teste está ok. Foi incrível que fiz 4 métricas de preço e todas bateram:

O FCD é o FCD. EV/Ebitda e EV/Sales é média dos últimos 3 anos em mercados emergentes e o valor absoluto é o PSBe do último ano de fluxo (2030), trazido a valor presente pelo WACC.

Endividamento e o Direito de Uso

Este é um tema novo na contabilidade e deixa muitos perdidos. Li recentemente um estudo onde o autor mostrava a baixa correlação entre o valor justo e o valor de mercado das empresas quando se toma o Direito de Uso (arrendamento) como dívida comum, mas como muitas coisas, é possível que a teoria transforme a prática com o tempo. O Damodaran propõe objetivamente que se leve em conta como dívida e há um motivo para isso.

É possível observar que muitas empresas tiveram suas margens ebitda elevadas desde a adoção do IFRS 16, que regulou a norma. Isto pode dar a falsa impressão de que muitas empresas melhoraram e acabar inflando o valuation delas. A contrapartida deste aumento é exatamente o Direito de Uso.

Da forma mais simples, uma empresa alugava um imóvel e o gasto compunha suas despesas. Após 2019, exigiu-se que o valor de todo o período pactuado (vamos supor, 10 anos), constasse no balanço, virou depreciação e resultado financeiro.

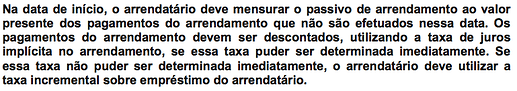

Veio a CPC 06 regulando o assunto:

http://static.cpc.aatb.com.br/Documentos/533_CPC_06_R2_rev%2016.pdf

Alguns conceitos simples:

Arrendamento é o contrato, ou parte do contrato, que transfere o direito de usar um ativo (ativo subjacente) por um período de tempo em troca de contraprestação.

Valor justo, para fins de aplicação dos requisitos de contabilização do arrendador neste pronunciamento, é o valor pelo qual o ativo poderia ser trocado, ou o passivo liquidado, entre partes conhecedoras e interessadas em uma transação em bases usuais de mercado.

Criou-se imediatamente um problema sobre qual valor seria esse valor justo e várias metolodogias foram propostas, não vamos tentar ir muito a fundo. Foi definido o seguinte:

E para facilitar:

Aqui a gente começa a se perder. Mas uma coisa deu para pescar: o valor justo do arrendamento é definido por uma taxa que o arrendatário conseguiria pegar no mercado para comprar aquele ativo. Se fosse um imóvel, seria a taxa de juros do banco, simples. Então sem entrar muito em meandros, vamos a prática:

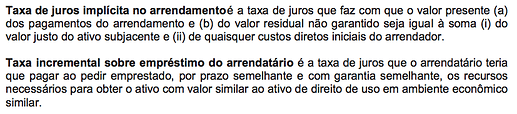

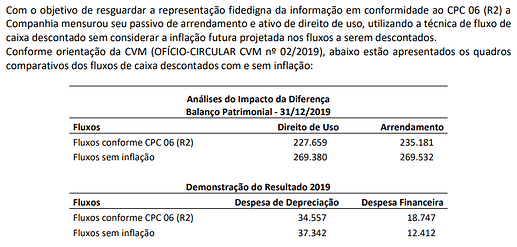

Hermes Pardini, aqui um ponto importante, o CPC 06 definiu que os valores desses arrendamentos devem ser livres de inflação. Então que valores são esses? o CPC também definiu que devem constar nas notas explicativas.

Pronto, aqui dá para entender. Essa metodologia já trata o passivo de arrendamento como dívida. Nos EUA parece que ainda não é assim e é difícil afirmar se todas as empresas seguem tudo padronizadamente. Não custa checar. O Hermes Pardini calculou os desembolsos, trouxe a valor presente pela inflação e e por uma taxa de juros.

É o tratamento de dívida, deve ser suficiente para nós, o importante é entender isso: quando uma empresa pega o dinheiro no banco, ela não registra no balanço o valor que recebeu, toda a atualização monetária e ainda os juros. Neste caso é a mesma coisa, mas a conta precisa ser inversa, a empresa estima tudo que irá pagar, depois desconta a atualização monetária e os juros.

Com certeza há mil detalhes na contabilidade do Direito de Uso, quando é efeito caixa, quando não é, mas neste caso já podemos trabalhar com as margens mais altas do IFRS 16 sem deturpar o valuation, bastando adicionar o arrendamto ao cálculo de dívida, ou continuar utilizando o padrão antigo enquanto as empresas ainda divulgam a comparação.