WSPFUT – 03/11/2023

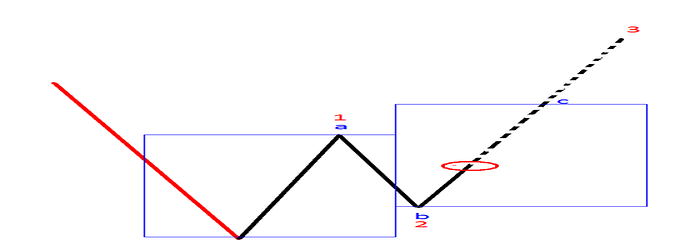

No ultimo post, tínhamos um problema, com a formação das ondas, porque estávamos tendo uma “invasão “ da onda 4 no território da onda 1, na verdade era a 3.4 invadindo o território da onda 1, que é uma das 3 regras da marcação da ondas, e sendo regra não pode ser ignorada.

Existem claro algumas formas de lidar com o problema e o mercado faz isso. A primeira é considerar os preços de fechamento, e a segunda é quando a formação da ultima onda da correção (onda da 4) embora faça o rompimento da linha, mas termine o movimento em forma de triangulo, fazendo com que o final da 4 fique acima da linha. Então sempre resta esta esperança de que possamos voltar ao nosso traçado original. É quase difícil marcar um triangulo em gráficos mensais, as vezes ocorre, como ocorreu com a Vale3 recentemente, mas na pratica é raríssimo isto acontecer, então quando buscamos esta figura não olhamos no mensal, em geral ele se apresenta de forma clara no semanal e no diário. De qualquer forma vamos ter que olhar cada tempo gráfico tentando identificar o que esperar deste movimento.

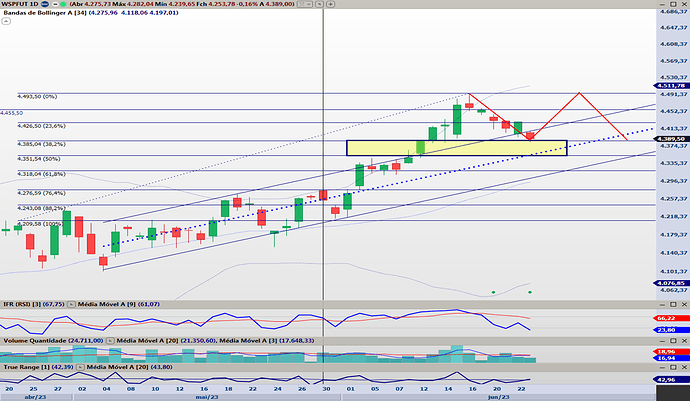

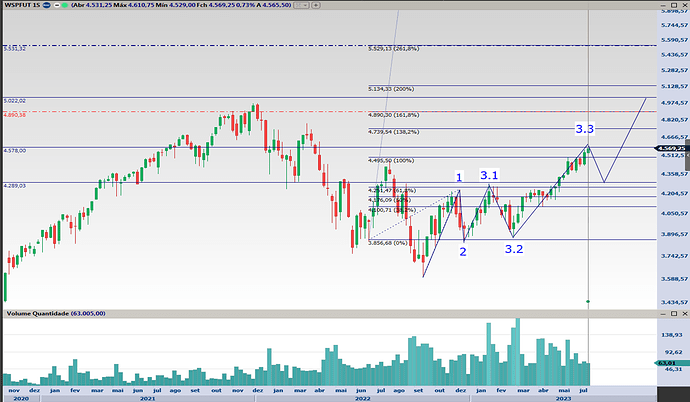

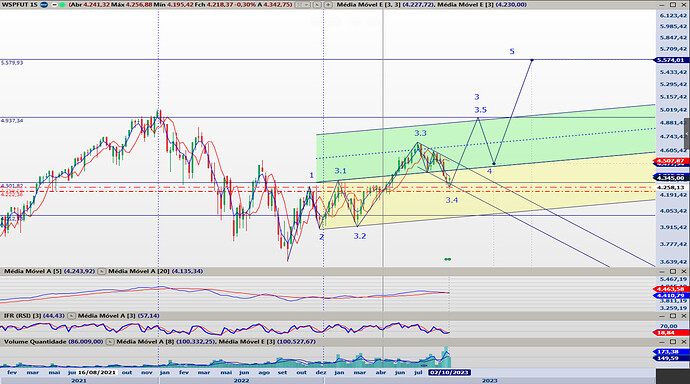

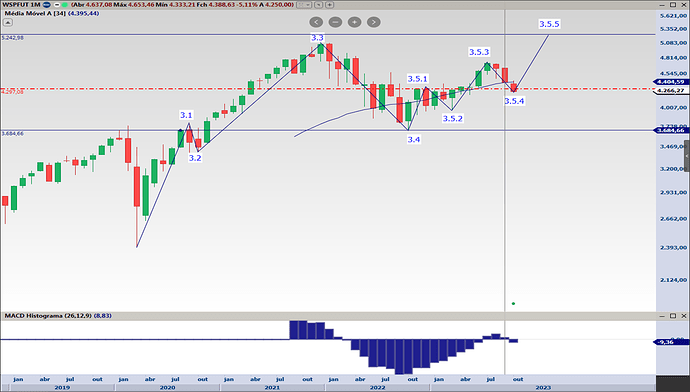

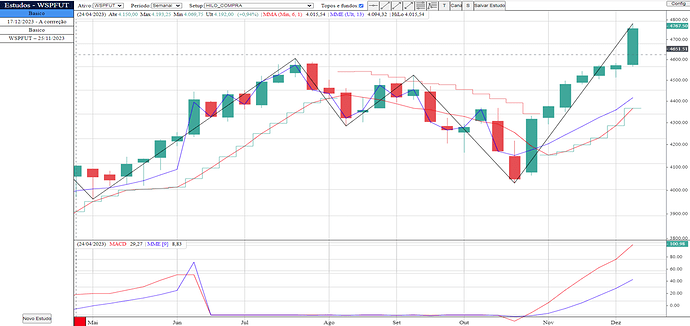

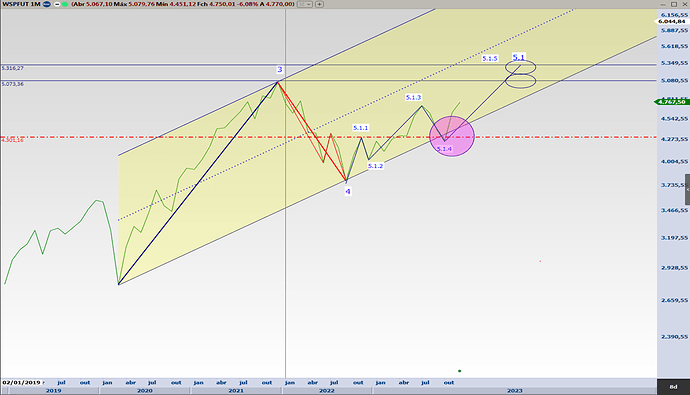

Gráfico Mensal

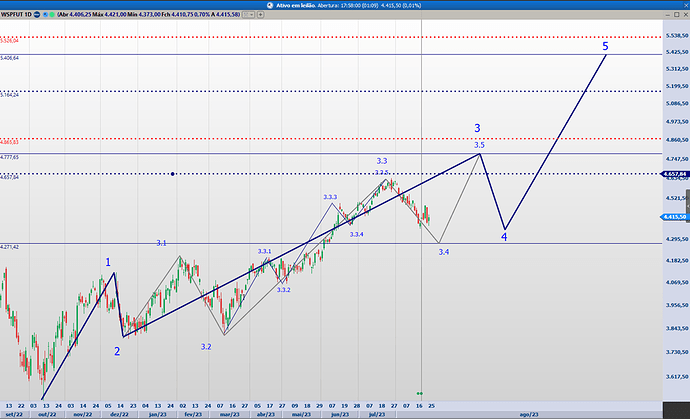

No ultimo post, tínhamos o gráfico mensal ainda com chance de ser “salvo”, bastaria termos alguma alta, e fecharmos acima da linha pontilhada em vermelho antes do encerramento do mês. Não ocorreu, então precisamos fazer uma atualização no gráfico, lembrando que se tivermos a formação do triangulo pelo menos no semanal, a marcação anterior retorna. Não vou repetir o gráfico do ultimo post, quem tiver interesse basta dar um olhada, e agora somos obrigados a mudar o traçado, e a linha importante passa a ser a pontilhada em azul que por “acaso” foi tocada pela primeira perna de correção, que agora teremos que chamar de 3.4.a. É exatamente isto, vamos ter que reclassificar as ondas, tal qual ocorreu naquele exemplo que coloquei no texto sobre a marcação das ondas. No desenho original a onda 3.5.1 foi “violada” para a 3.5.4, sendo assim ela não pode ser uma onda 1.

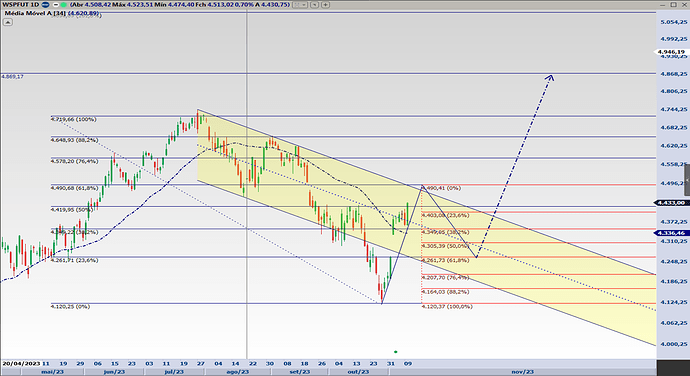

Então agora o gráfico fica da seguinte forma:

Neste traçado temos um problema, que é o alvo “padrão” da onda “c” que é 100,0% da onda “a”, porque ele fica abaixo da linha de proteção da linha 3.1. O alvo esta representado pela linha rosa. Se este padrão ocorrer, e perfuramos a linha pontilhada em azul (topo da 3.1) a situação vai ficar muito estranha. De qualquer forma é um traçado provisório, e temos uma proteção adicional que é a retração de 76,4%, onde é muito comum ver as correções terminarem. A alta da ultima semana, por enquanto mantém este padrão valido, porque não seria nada mais que uma onda 3.4.c.2, lembrando que por ser uma correção em zizzag, a onda “c” tem que se formar em 5 movimentos para ser valida, mas ela ainda pode se apresentar como uma linha reta, desde que agora em novembro a mínima de outubro seja perdida.

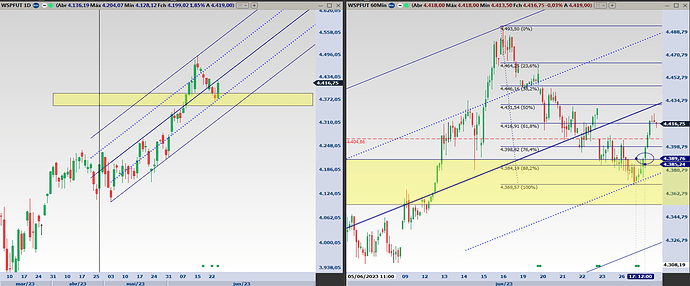

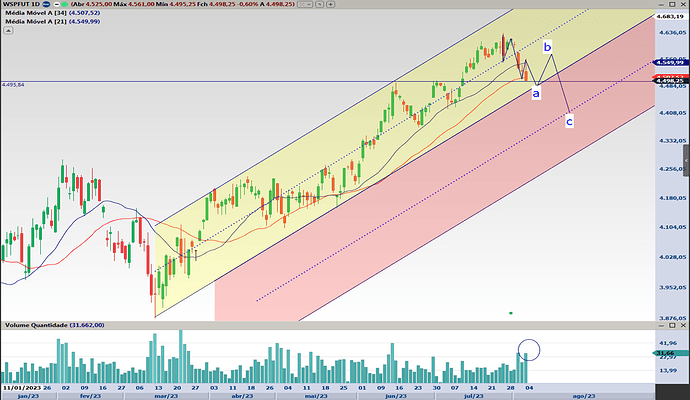

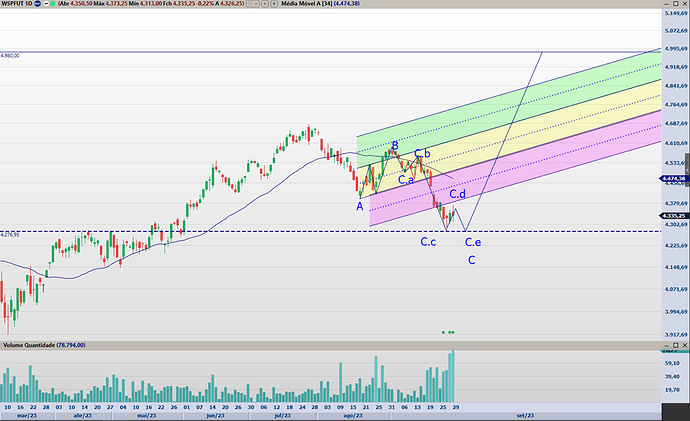

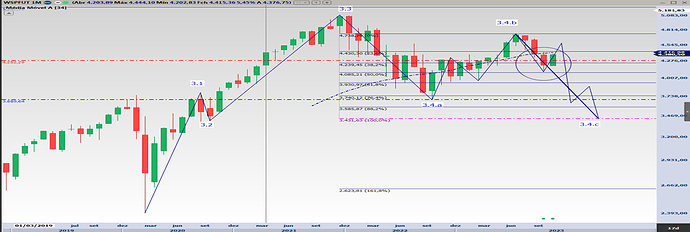

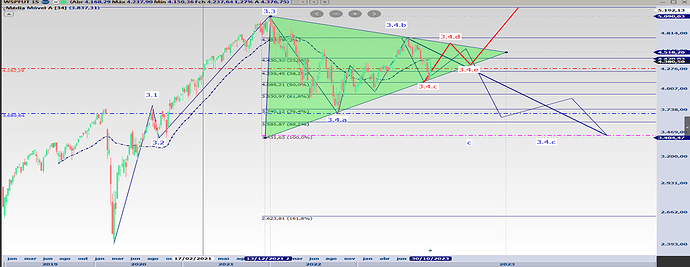

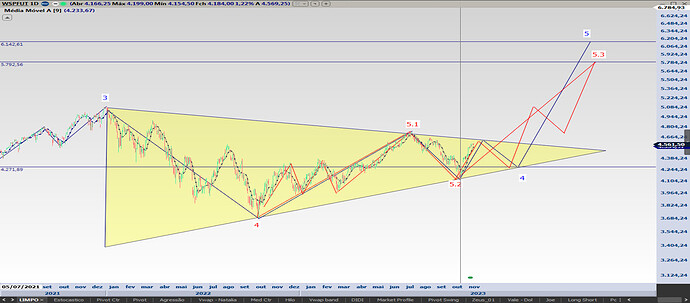

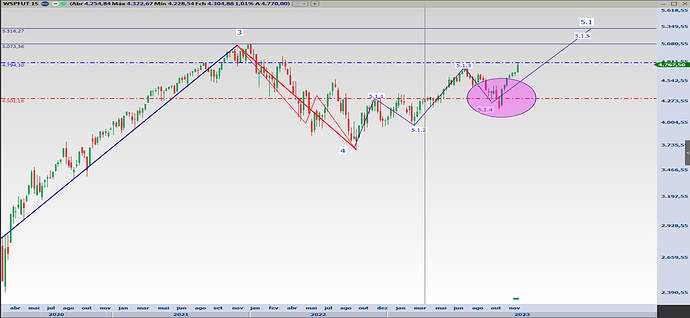

Gráfico Semanal

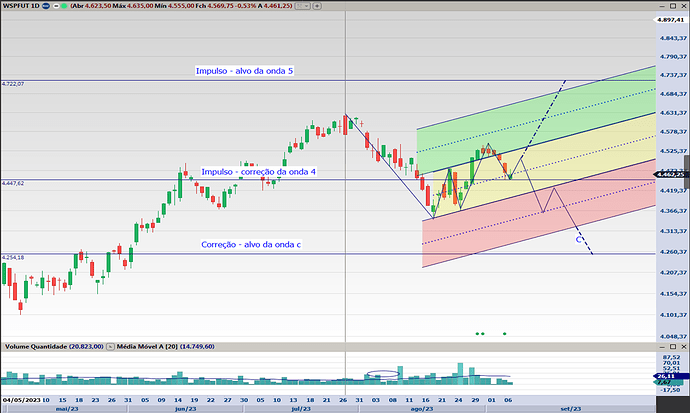

Pois bem, temos um novo traçado no gráfico mensal, agora o que veremos é se é possível ver este movimento se apresentando no gráfico semanal, para que possamos trabalhar com a possibilidade de estarmos de fato em uma onda “c”, e se ainda temos chance de ver um triangulo se formando.

Creio que vai ficar um pouco confuso, mas não tem outro jeito de marcar, ou tem, mas eu não consigo. Aqui vemos em vermelho a marcação do que seria o triangulo. A marcação das ondas do mensal estão em azul, e é fácil ver que a formação do zizzag é totalmente viável.

Agora vamos procurar “indícios” de que podemos estar formando um triangulo, então temos que marcar as seguintes ondas a.b.c.d.e, todas com 3 sub-ondas, e como podemos ver caso tenhamos o triangulo o fechamento previsto fica acima da linha vermelha novamente e voltamos a marcação original. Eu não gosto muito de lidar com este tipo de marcação, porque obriga o impulso a começar depois do fundo da correção e quando a gente apaga sem querer desenho, começa a ver tudo diferente, e voltamos a marcar a onda de forma normal até lembrar do triangulo. As vezes perco algumas horas com isto.

Se tivermos a confirmação deste triangulo (que é difícil de ocorrer nestas situações) voltamos a marcação original e o gráfico mensal vai ficar descasado dos demais, o que sempre complica futuras projeções. Mas o fato é que temos sim esta possibilidade e enquanto ela não for “desfeita” temos que lidar como isto. Pelo menos ambos os gráfico mensal e o gráfico semanal, apontam neste momento para mais um pouco de alta, mas estamos cercados de fatores que podem fazer esta situação mudar rapidamente.

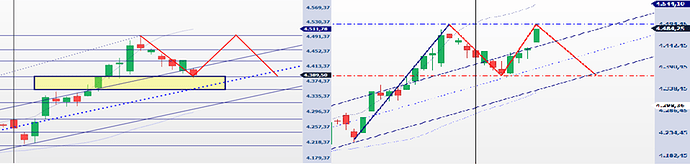

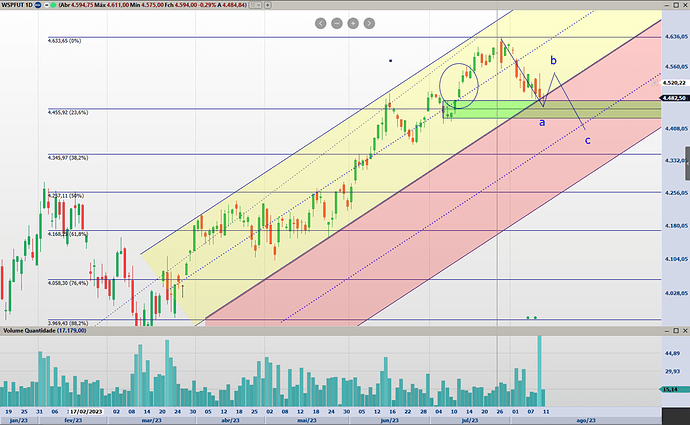

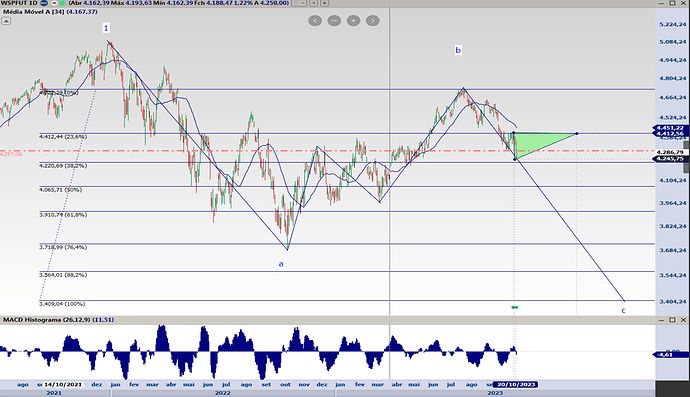

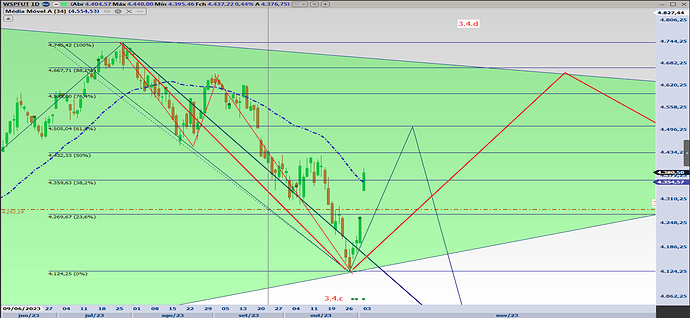

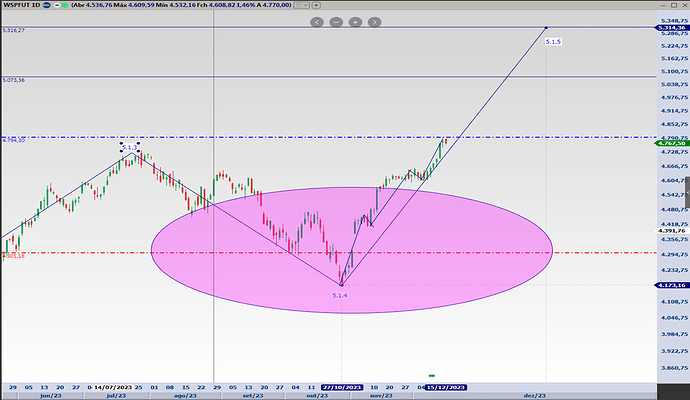

Gráfico Diário

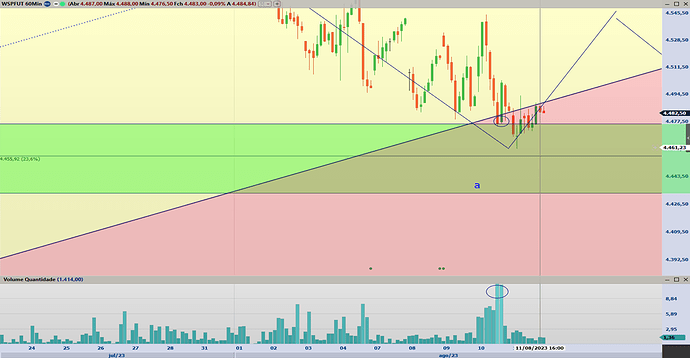

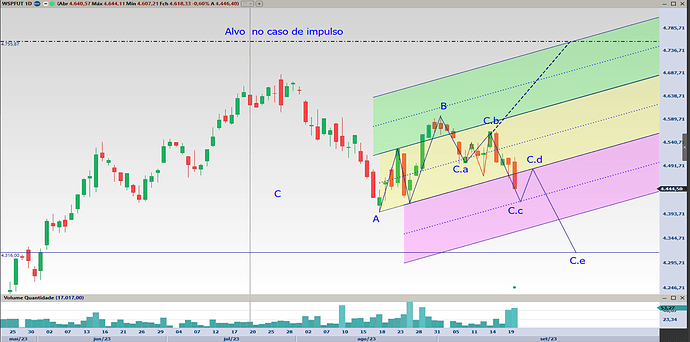

Agora vamos olhar o ultimo tempo gráfico deste post que é o diário, e oque vemos aqui foi o gap de abertura do ultimo pregão que rompeu a linha que é hoje o ponto mais importante do nosso estudo. Vemos que as possibilidades vista no gráfico semanal estão todas presentes neste tempo gráfico.

As linhas em vermelho destacam a formação do triangulo e as linhas azuis a correção normal, em ambos os casos o esperado seria o retorno até os 61,8% de correção da ultima perna de baixo com o retorno na casa dos 4.500 pts. Normalmente o que deveria ocorrer seria uma correção no próximo pregão, devido a forte alta que tivemos, mas neste momento esta difícil definir se isto de fato vai ocorrer. O fato é que o esperado são pelo menos 3 movimentos no caso da onda ser de um triangulo, então uma correção neste momento não seria surpresa.Tivemos além da formação do gap, o rompimento da mma34 o que também pode fazer com que os preços venham a testa-la novamente. Pela AT, não temos nenhum indicio de sobrecompra e também nenhuma divergência. Estes fatores só serão mais significativos no momento que atingirmos os 61,8% da correção da ultima onda, por enquanto estão dentro da normalidade. Temos apenas o IFR3, entrando no nível de sobrecompra.

Questões operacionais

Normalmente quando operamos índices, olhar detalhadamente cada movimento em tempos gráficos maiores, não é muito importante, porque a maioria das operações se dá no daytrade, especialmente pela razão de custo, afinal, operar 20 contratos de Winfut ou Wdofut no intraday exige de 2.000,00 a 3.000,00 reais de garantia, mas “dormir comprado” exige uma garantia de no mínimo 80.000,00. Então as operações que passam de um dia são muito raras de ser executadas por pessoas físicas, ou são apenas posições muito pequenas. Já no caso do Wspfut, não faz diferença, a garantia para 20 contratos como falamos acima, fica em torno de 140.000,00, seja para intraday ou para operações mais longas. Assim entrar neste tipo de contrato, nos permite decidir por um prazo maior de operação, utilizando tempos gráficos mais longos o que aumenta a confiabilidade da operação, entretanto temos sempre a questão do custo. No modelo que eu opero e já expliquei em outro post, preciso operar pelo menos 4 contratos, para permitir as realizações parciais. Cada operação que dá certo, eu ganho em torno de 10 pts, e as que dão errado perco 5 pts. O meu objetivo é fazer 20 pts por dia por contrato operado, assim 4 contratos devem gerar 80 pts, no caso seriam US$ 200,00 (2,5 por ponto) por dia em que a meta for atingida.

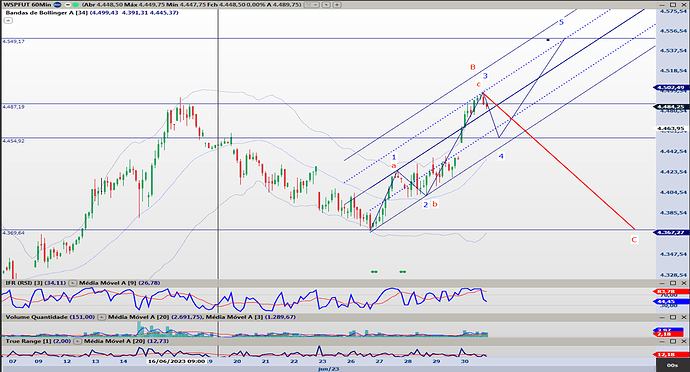

Com relação a tempos gráficos maiores, e neste caso me refiro ao diário e ao 60 minutos, temos tido boas oportunidades de fazer operação, não com o modelo que apresentei aqui no fórum, que é mais adaptado a gráfico de tempos menores, mas sim com outros modelos operacionais que pretendo apresentar em breve, depois que eles estiverem devidamente testados.

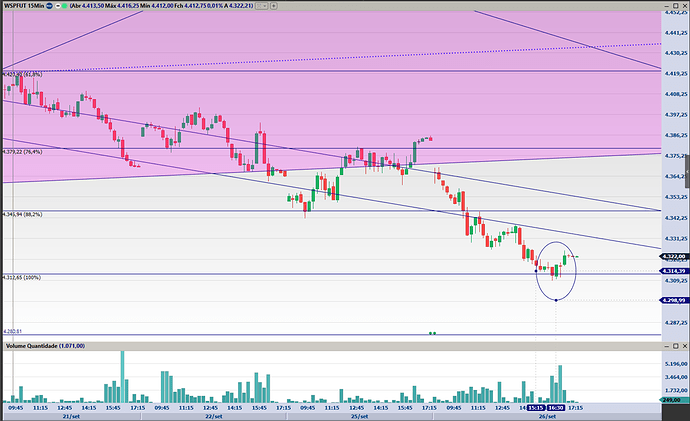

Nos prazos operacionais mais curtos, continuamos tendo boas oportunidades de executar operações, mas a queda na liquidez atrapalhou bastante esta semana. Claro que o feriado interferiu, mas quando temos uma redução drástica de operações, o volume cai, e a entrada pelo gráfico de 5 minutos fica prejudicada pela liquidez, e temos que utilizar o 15 minutos, que como já expliquei no ultimo post exige stops maiores, e como temos muitos retornos de forma agressiva neste ativo, stops muito curtos são acionados frequentemente. Dói bastante no bolso ser estopado neste índice, quase tanto quanto o um stop no Wdofut.

Nesta ultima sexta-feira, tivemos um evento interessante, porque apesar na queda da liquidez, tivemos um forte gap na abertura, então tivemos que operar no gráfico de 5 minutos. As operações não foram ruins, mas ficamos um pouco abaixo da meta, porque a entrada se deu com poucos contratos. No diário o índice subiu mais de 100 pontos o que resultou para quem manteve a operação em torno de 18,0% só na sexta. No meu caso o ganho foi muito menor. Conforme já falei o meu objetivo neste ativo é ganhar 20 pts diários, por contrato que é um objetivo bastante agreesivo.

Vamos continuar a monitorar este ativo, porque apesar das mudanças de rumo recente, tem sido uma das formas mais seguras e lucrativas de operar no mercado financeiro neste momento.