Muitíssimo obrigado.

Grato mais uma vez.

Sobre a discussão do Ibovespa, a valorização e a saída do capital estrangeiro. Tentei a seguinte abordagem:

Classifiquei as empresas pelo valor de mercado de seus respectivos free floats,com o objetivo de classificar as empresas pelo volume financeiro de ações que está disponível no mercado. O Ibovespa poderia ser ordenado da seguinte forma:

10 maiores

Petrobras, Itau, Vale, Bradesco, Itausa, Ambev, Banco do Brasil, B3, Lojas Renner, Ultrapar

Representam cerca de 57% do IBOV e, ignorando dividendos, essas empresas tiveram em conjunto as seguintes valorizações:

| Valor de Mercado Atual | Valor de Mercado 2018 | Valor de Mercado do Free Float Atual | Valor de Mercado do Free Float 2018 | Var VM (%) 2019 | Aumento do Valor de Mercado | Valorização no conjunto do IBOV |

|---|---|---|---|---|---|---|

| 1.990.676 | 1.728.591 | 1.124.101 | 967.232 | 15% | 262.084 | 9% |

As 20 seguintes

Irb, Suzano, Telefônica, Petrobras BR, BB Seguridade, JBS, Rumo, BRF, Cemig, Santander, Lojas Americanas, Embraer, Localiza, Equatorial, Gerdau, Magazine Luiza, Cogna, Weg, Braskem, Pão de Açucar

Representam cerca de 23% do IBOV e, ignorando dividendos, essas empresas tiveram em conjunto as seguintes valorizações:

| Valor de Mercado Atual | Valor de Mercado 2018 | Valor de Mercado do Free Float Atual | Valor de Mercado do Free Float 2018 | Var VM (%) 2019 | Aumento do Valor de Mercado | Valorização no conjunto do IBOV |

|---|---|---|---|---|---|---|

| 962.692 | 730.510 | 458.657 | 334.125 | 32% | 232.182 | 7% |

As 34 demais

CCR, Eletrobras, Hypera, Raia Drogasil, Sabesp, Intermedica, BR Malls, Klabin, Cielo, Tim, Cvc Brasil, Engie Brasil, Bradespar, B2W Digital, Usiminas, Yduqs, Multiplan, Azul, Fleury, CSN, Taesa, Cosan, Viavarejo, Gerdau Metalúrgica, BTG, Energias BR, Cyrela, Iguatemi, Qualicorp, MRV, Smiles, Marfrig, Ecorodovias, Gol

Representam cerca de 19% do IBOV e, ignorando dividendos, essas empresas tiveram em conjunto as seguintes valorizações:

| Valor de Mercado Atual | Valor de Mercado 2018 | Valor de Mercado do Free Float Atual | Valor de Mercado do Free Float 2018 | Var VM (%) 2019 | Aumento do Valor de Mercado | Valorização no conjunto do IBOV |

|---|---|---|---|---|---|---|

| 717.434 | 452.462 | 356.283 | 230.737 | 59% | 264.971 | 11% |

O total seria o seguinte:

| Valor de Mercado Atual | Valor de Mercado 2018 | Valor de Mercado do Free Float Atual | Valor de Mercado do Free Float 2018 | Var (%) 2019 | Aumento do Valor de Mercado | Valorização no conjunto do IBOV |

|---|---|---|---|---|---|---|

| 3.670.802 | 2.911.564 | 1.939.042 | 1.532.096 | 26% | 759.238 | 27% |

O valor de mercado dos três grupos de ações tiveram valorizações muito parecidas em termos absolutos, mas praticamente inversas em termos percentuais quando ordenadas pelo tamanho do free float. As 10 primeiras (com free float inicial de R$967 milhões) valorizaram em 15% seu valor de mercado, o segundo grupo, com free float de R$334 milhões, teve valorização de 32% e o terceiro, com free float inicial de apenas R$231 milhões, teve valorização de 59%, sendo o principal responsável pela valorização do Ibovespa, contribuído em 11% com a variação geral do índice em termos de V.M., contra 9% do primeiro grupo e 7% do segundo. Concluo a partir disso que o crescimento no V.M. do índice foi impulsionado por empresas com menor free float, menor negociabilidade e volume financeiro.

Muito bacana o levantamento. Eu estava com esta impressão mesmo, mas agora ficou claro. Tanto que minhas últimas compras tem sido de Vale, Petro e Bbas, que ficaram pra trás do restante. Acho que elas só devem subir forte quando o investidor estrangeiro voltar comprando forte na nossa bolsa.

É engraçado ver essas empresas com preço de small caps, imagino ser difícil para o gestor de fundos, que precisa justificar sua taxa, dizer que está colocando o dinheiro do cliente em Vale, Petr e Banco do Brasil.

Investidor raiz = Vale, Petro e Bbas.

Investidor Nutella = Tupy, Prio e Bidi

![]()

Poxa, deixa minha PRIO3 em paz. Comensal dos tubarões do petróleo, ainda vai dar alegrias na minha carteira.

Dei uma olhada na Carteira Espiao Z , é grátis, que mostra a carteira de vários Fundos Grandes e lucrativos.

A carteira tem atraso de 3 meses, mas alegam que os fundos são tão grandes que em 3 meses não tem tanto movimento assim.

Algumas das ações mais posicionadas em LONG:

VVAR3, PETR4, VALE3, B3SA3, GGBR4, LCAM3, COGN3

Algumas das ações mais posicionadas em SHORT:

BOVA11, VIVT4, WEGE3, PSSA3, ABEV3

Qual o racional para apostar contra a PSSA3 ?

Se olhar o relatório, somente um fundo que está indo pesado no Short da PSSA3, o fundo VERSA.

Esse fundo Versa faz muito Long&Short, então grandes chances de que a aposta não é na queda da PSSA3, e sim que eles tenham uma ponta Long que acreditam que crescerá mais que o PSSA3 (alguma correlação que observaram).

Eu acho que tem também que boa parte do lucro das seguradoras foi proveniente da marcação a mercado dos títulos públicos que elas tem…

Assim, o lucro não deve subir tanto no futuro…

Eu acho q deu uma esticadinha pssa, mas ainda é uma seguradora com gestão que merece prêmio. Devem estar short pq subiu um pouco. Tomara q caia mesmo p eu poder comprar barato.

Pessoal, podem me ajudar em uma dúvida? Caso este não seja o tópico certo por favor me avisem…

Para fins de aprendizado estou tentando extrair dados de proventos (jcp + dividendos) de algumas empresas. Eu estou olhando o balanco patrimonial passivo nas contas listadas abaixo e não está batendo. Isto esta correto? As empresas declaram proventos no balanco patrimonial passivo mesmo?

Dividendos e JCP a Pagar

Dividendo Mínimo Obrigatório a Pagar

Reserva Especial para Dividendos Não Distribuídos

Dividendo Adicional Proposto

Especial p/ Dividendos Não Distribuídos

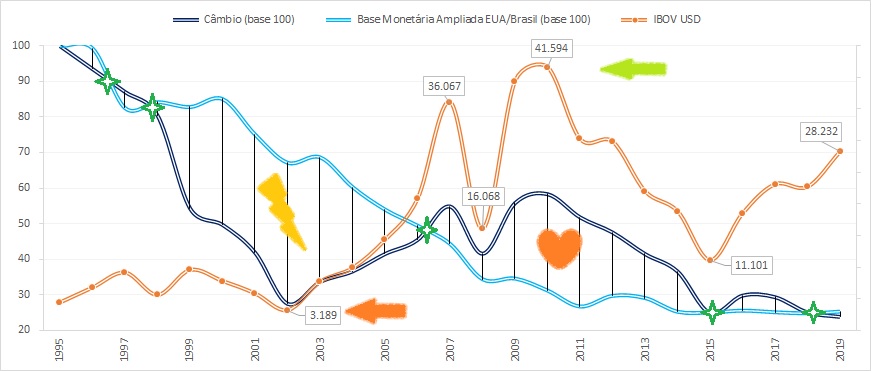

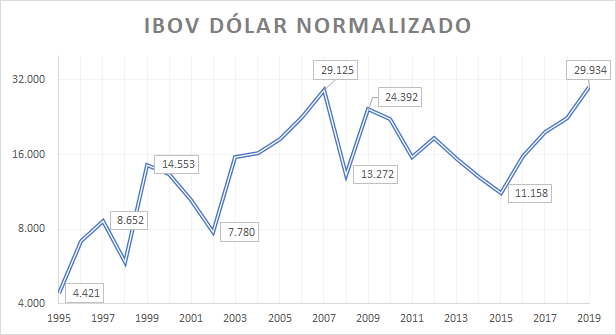

Refletindo sobre o gráfico histórico do IBOV dolarizado e tentando entender melhor a situação, decidi agregar mais informações, mas acho que exagerei nos gráficos ![]()

A idéia foi estabelecer uma correlação entre a base monetária de cada país e o câmbio, não é uma conta exata, mas até que fechou. Mostra momentos do câmbio depreciado além da relação da M2 entre cada país e momento do câmbio apreciado. Os cruzamentos, dentro do período de tempo considerado, poderiam ser considerados neutros.

Complementando:

IBOV normalizado pelo câmbio sugerido pela relação entre as bases monetárias (M2) de Brasil e EUA. Neste caso teríamos um TH.

Na minha humilde opinião ibov dolarizado ou qualquer outra metrica nao faz sentido… talvez seria interessante uma cesta de despesas básicas ao redor do mundo comparado com as moedas… e a partir daí… e ainda levando em consideração onde o investidor tem seu custo de vida… Até os americanos dizem ter perdido o poder de compra…

Olá, Cadu! Tudo bem? Precisei analisar o fluxo de caixa de algumas empresas e me surgiu outra dúvida. Observando as informações de fluxo de caixa do Banco do Brasil disponível na plataforma Pense Rico e, considerando que devo acrescentar 6 dígitos aos valores que lá se encontra disponíveis para saber o valor real gerado, me deparei com a seguinte situação:

O valor do referido banco, segundo o site Fundamentus, é 150.721.000.000,00 de Reais, nesse momento. Olhado também nesse mesmo instante, na Plataforma Pense Rico, o fluxo de caixa desse mesmo banco, pude notar que, ao colocar os 6 zeros no referido valor lá disponível o fluxo de caixa de 2019 fica, em média, 524.435.000.000,00 de Reais, ou seja, somente o fluxo de caixa de 2019, que ainda não possui os dados do 4º trimestre, já corresponde à três vezes e meio o valor de mercado da empresa. A mesma discrepância pude notar ao fazer esse cálculo com a média de dez anos do fluxo de caixa desse ativo. Será normal isso?

A titulo de comparação, fazendo o mesmo cálculo com o fluxo de caixa do Itaú pude notar que o mesmo fato não ocorre, ou seja, este banco, em detrimento daquele, possui uma relação da média de fluxo de caixa infinitamente inferior ao seu valor de mercado, independente se a média é com base em 1 ou 10 anos. Devemos considerar ainda que este banco (Itaú) é maior e bem capitalizado, o que me deixa ainda mais apreensivo.

Se estiver no seu alcance esclarecer isso, ficarei grato, mais uma vez.

O site fundamentos não gera os dados do fluxo de caixa. Este valor de 150B que o fundamentos exibe é o valor de mercado de Bbas3, ou seja, cotação da ação X número de ações, e não tem nenhuma ligação com o fluxo de caixa da empresa.

Oi Cadu, me desculpe, esqueci de dizer que utilizei somente o dado “valor de mercado” do site Fundamentus para eu poder fazer a relação com o valor de fluxo de caixa disponível no Pense Rico. Realmente o Fundamentus não fornece o fluxo de caixa, somente o valor de mercado.

Sendo assim, o acréscimo de 6 dígitos foi feito nos dados do fluxo de caixa da plataforma Pense Rico e, ao acrescentar 6 zeros nos valores de fluxo de caixa disponíveis na plataforma da Pense Rico, acabou gerando essa distorção que comentei anteriormente. Grato.

Oi Cadu, me desculpe, com relação ao penúltimo comentário feito por mim acima, esqueci de dizer que utilizei lá do site fundamentus somente o dado “valor de mercado” para que eu pudesse fazer uma relação com o valor de fluxo de caixa disponibilizado site Pense Rico. Prefiro fazer isso, pois a Plataforma Pense Rico é a única que conheço que disponibiliza as informações organizadas por mês e também por ano, logo isso facilita as análises. Agradeço desde já esse trabalho tão importante que disponibilizam para as pessoas comuns que pretendem fazer investimentos de uma forma adequada. Que Deus os abençoem. Em relação ao Fundamentus, realmente eles não fornece o fluxo de caixa, somente o valor de mercado.

Dessa forma, o acréscimo de 6 dígitos, que me referi, foi feito nos dados do fluxo de caixa colhidos na plataforma Pense Rico, como você me orientou fazer, contudo, ao acrescentar 6 zeros nesses valores (valores de fluxo de caixa do banco do Brasil disponibilizado pela plataforma Pense Rico), acabou gerando a distorção que comentei anteriormente, que é o fluxo de caixa do Banco do Brasil ser apresentado em bilhões de Reais, porém 3,4 vezes maior do que o valor de mercado desse próprio banco, ou seja, o fluxo de caixa em vez de ser uma fração do valor de mercado da empresa, acaba sendo bem maior, nesse caso 3,4 vezes maior.

Espero não estar sendo impertinente com esse assunto. É que preciso saber o porque isso está acontecendo nessa análise (empresa) especificamente, uma vez que nas demais empresas os resultados foram diferentes, ou seja, o valor fluxo de caixa livre sempre foi menor que o valor da empresa em si.Por isso estou encucado, uma vez que estou comparando os dados fundamentalistas de diversos bancos para fins de investimentos.

Grato pela atenção.