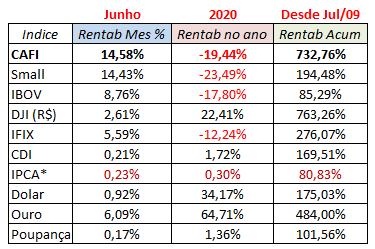

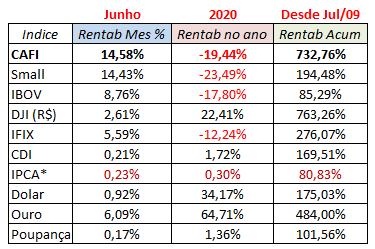

Resultado da CAFI junho 20:

Foi um excelente mês, com destaque para as small caps!

Destaque positivo para TRIS3 com +48%! ![]()

Destaque negativo para ENBR3 com -1,4%.

Resultado da CAFI junho 20:

Foi um excelente mês, com destaque para as small caps!

Destaque positivo para TRIS3 com +48%! ![]()

Destaque negativo para ENBR3 com -1,4%.

Uma dúvida, essa rentabilidade acumulada desde jul/09 seria porcentagem em cima de porcentagem ou somente a soma das porcentagens ?

Obrigado.

Juros compostos. O mesmo efeito se você estivesse investindo.

Só considera a valorização para comparar com IBOV ou também os proventos que têm direito?

Somente a valorização.

Votação encerrada.

Mais tarde vou checar os votos, mas a prévia do @rogerup está valendo:

| Ação | Votos | Peso |

|---|---|---|

| ITSA | 41 | 18.0% |

| ENBR | 39 | 17.1% |

| COGN | 31 | 13.6% |

| SAPR | 30 | 13.2% |

| BBAS | 29 | 12.7% |

| BBDC | 23 | 10.1% |

| BRSR | 20 | 8.8% |

| TUPY | 15 | 6.6% |

Uau… jurava que os dividendos estavam inclusos (nem os dos fiis você inclui nos cálculos da comparação do top picks?)

O IR você não leva em consideração na valorização, certo? (Imagino que considerar isso daria trabalho)

Tb não levo em conta IR. A ideia é fazer a performance como se fosse um indice, tipo o IBOV mesmo.

Mas, se nao me engano, o IBOV inclui dividendos (os reinveste), nao? (ou seja, seu desempenho na verdade e’ ainda maior que o IBOV)

Já tivemos este debate no passado, mas eu não cheguei a nenhuma conclusão sobre isso - veja aqui.

@Cadu ,

Os índices de bolsas (IBOV, IFIX, Americanos), todos incorporam os dividendos, jcp, e outras coisas pagas. Isso se chama Índice de Retorno Total

" ÍNDICE DE RETORNO TOTAL

É um indicador que procura refletir não apenas as variações nos preços dos ativos integrantes do índice no tempo, mas também o impacto que a distribuição de proventos por parte das companhias emissoras desses ativos teria no retorno do índice.

Para tanto:

Como um exemplo, se todas as companhias resolvessem pagar 10% de dividendos juntas. Na data-ex o Índice estaria exatamente igual, mesmo com a queda de 10% nas ações, pois os dividendo são incorporados ao índice.

Como no índice CAFI isso não é feito ele caíria 10%. Então o ganho da CAPI é maior ainda do que o gráfico divulgado.

Ou vc poderia somente ajustar a cotação para não distorcer a rentabilidade, algo similar a um gráfico que as plataformas de AT fazem. Na CAFI ajusto a rentabilidade desta forma, usando uma plataforma de AT que já faz o ajuste na cotação, tirando o efeito da queda na data EX, mas sem distorcer a performance.

O que não temos na CAFI é o efeito de bola de neve que o reinvestimento dos dividendos faz no LP.

Coincidentemente estava pesquisando exatamente sobre os indices americanos (ja que, apesar de ter visto em varios lugares que o IBOV inclui dividendos, nao achei nada oficial sobre isso) e tive a mesma impressao que voce teve.

Essas plataformas alteram o preço para trás . Se ao fazer o gráfico, você está recalculando todo o gráfico da CAFI baseado nos preços passados fornecidos por uma plataforma AT, então está correto. Se estiver apenas pegando o preço presente, e passando isso para outro lugar, aí não funciona igual.

Se está fazendo da primeira forma que coloquei acima, então é a mesma coisa que esse efeito bola de neve, os dividendo estão sendo ircorporados ao índice e seria a mesma coisa que aconteceria ao comprar mais ações com os dividendos (e que é o Índice de Retorno Total).

Para o cálculo do seu gráfico hoje, a ITSA por exemplo, o preço dela de 3 anos atrás, você utiliza o preço real que pegou no dia (há 3 anos atrás), ou o preço que aparece hoje (referente a data de 3 anos atrás) na plataforma AT ?

Os dividendos não são reinvestidos, como o Cadu falou, tecnicamente o que acontece é que a cotação sofre o fator de ajuste:

Fator de ajuste = 1 - (Dividendo/Preço Data “com”)

Todas as cotações anteriores são então reajustadas por este fator de correção.

A maioria dos programas gráficos de AT já vem nesse modelo, nem todos permitem tirar esses ajustes.

Não, pq parte do conceito que leva em conta somente a rentabilidade.

Se fosse assim todo gráfico de toda ação no LP das plataformas estariam com distorções bizarras no calculo da performance do ativo.

Eu não entendi essa parte da distorção bizarra.

Peguei um exemplo qualquer aqui, preço real da ITUB-3 no fechamento de 02/07/2019 R$ 30,80 (este é o preço de fechamento fornecido pela B3, que é o mesmo que aparece no Google).

Se pegar o preço pelo InfoMoney, que corrige o preço para trás (removendo os dividendos, …) o preço exibido é R$ 28,92 e no BR.investing R$28,85

Essa diferença no cálculo retroativo existe mesmo nas diversas plataformas, não existe um padrão de cálculo. Então cada uma faz do seu jeito e dá essas diferenças.

O que eu disse no post anterior é que o gráfico da CAFI daria diferente, se utilizasse um valor ou outro (valor Real ou valor Ajustado).

Se utilizar o valor ajustado, já vai estar incorporando os dividendos, …

Eu não li como você faz exatamente o cálculo. Mas se no dia do cálculo você pega os 2 preços (mês anterior e atual) de uma plataforma que faz os ajustes, e houve provento no intervalo, o provento já estará incorporado no %.

Mas se você utiliza o preço que anotou no mês anterior, este provento não será incorporado no %. Quando houver provento no mês, você pode olhar na plataforma que o preço do mês anterior é ajustado (isso é claro, numa plataforma que faz os ajustes).

Tem de ter cuidado com isso, pois tem algumas plataformas gratuitas que apresentam bugs e erros nestes dados históricos.

Não é bem isso. A diferença que algumas apresentam é por erro destas, que geralmente ocorrem nas gratuitas.

Levo em conta somente a valorização no mês já ajustado pelo gráfico, e não o calculo pelo preço no início do mês.

Achei que ficou muito concentrada em bancos… está certo que indicam mais desconto… mas…

Eu citei 2 plataformas abertas, só para facilitar caso o pessoal quisesse olhar. Essa falta de padrão acontece também nas plataformas profissionais, e é um problema bastante discutido para quem faz arbitragem e long-short, essas diferenças mínimas entre as plataformas causam problema para o cálculo de quem quer ganhar 0.5% ou 1% num valor gigante alavancado.

Opa. Então se você pega somente a valorização % fornecida por uma plataforma que já faz os ajustes então já inclui os proventos.