E só para adicionar um pouco naquela discussão que tivemos recentemente sobre liquidez ou iliquidez… em dias como hoje, as que não caem ou ainda sobem um pouco são as mais ilíquidas, que não tem fluxo, não seguem fluxo ou apresentam correlação com índices.

Como se assemelha mais a um investimento em empresa fechada, segue sua vida como se nada tivesse acontecendo. Por isso acho interessante ter uma parcela, ainda que mínima, em bons ativos com essa características. Ajuda o portfólio como todo em tempos de maior volatilidade.

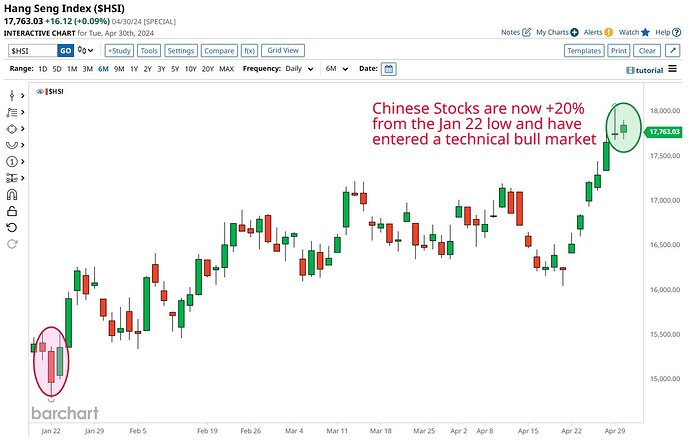

Nos EUA, cenário de inflação acima da meta persistente e ciclo de aperto monetário duradouro. Além disso, recrudescimento do conflito no oriente médio, com possibilidade de aumento nos preços de energia. Preço do ouro em nível histórico. Na China o cenário é nebuloso. No Brasil, contas públicas deteriorando a cada dia, inflação em ponto de atenção e possível stop na queda de juros.

Com tudo isso, índices acionários nas máximas históricas.

Qual a visão de vcs? Alguma coisa fora do lugar? Volatilidade à frente?

Eu entendo seu ponto de vista, mas a grande vantagem de ativos com liquidez é justamente poder sair em momentos de grande stress.

Nesse sentido, do que adianta um papel deixar de cair a cotação se eu não conseguir me desfazer da posição para realocar ou simplesmente comprar dólar e fazer minhas malas para outro país?

Perfeito. É um excelente argumento. Agradeço pelo debate.

Mas devemos lembrar que, para quem é buy and hold, como a maioria que respondeu a uma enquete recente aqui, um pouco de iliquidez é justamente um dos fatores que pode fazer com que o investidor não haja no impulso de vender no fundo e recomprar no topo, como 90% dos investidores fazem.

Se Warren Buffet e Luiz Barsi, que investem, respectivamente, na Coca Cola e Klabin desde a década de 70, fossem vender suas ações para comprar dólar ou outro ativo a cada crise que temos, certamente não seriam quem são.

Gosto da analogia que Warren Buffet faz entre ações e uma fazenda, comparando a compra de ações à compra de uma fazenda produtiva. Ele enfatiza que, assim como uma fazenda gera produtos agrícolas, as ações geram lucros e dividendos. Buffet destaca a importância de escolher ações de empresas sólidas e bem administradas, sem se preocupar com flutuações de curto prazo, para obter retornos consistentes no longo prazo.

E, de fato, as pessoas que conheço, hoje grande proprietárias de terras no Brasil, multimilionárias, carregam essas terras há muitas décadas, muitas vezes já herdadas. E só capturaram a extraordinária geração de valor que tiveram nessas décadas, em grande parte, por causa da iliquidez desse tipo de ativo.

Existem outros tantos investidores em ações com o mesmo racional. Luiz Alves Paes de Barros fez sua fortuna com as ações do Banco Real, cujo espólio hoje é o meu Alfa Holdings, do qual é o maior minoritário.

Ele adquiriu o equivalente a 20% do Banco e segurou por décadas, vendendo, posteriormente, pelo equivalente a R$100mi, para o ABN Amro. E certamente o Banco Real não era muito mais líquido do que a Alfa Holdings é hoje.

E para citar um exemplo mais recente, de uma empresa que você gosta, a Guepardo Investimentos, do sobrinho do Luiz Alves Paes de Barros, comprou 10% da Vulcabrás alguns anos atrás, quando a liquidez era pífia, mesmo sabendo que não sairia fácil do investimento. E eis que multiplicou umas 5x desde que entrou, chamou a atenção do mercado, fez um follow on recente e agora tem uma excelente liquidez.

O fato é que o mundo muda. O que hoje não tem liquidez pode vir a ter um dia. Tenho convicção de que, em algum momento, minha MRS passe por um Re-IPO, adquirindo liquidez de um dia para o outro (mas valendo 3x a cotação atual). A própria Alfa Holdings o Banco Safra optou por manter como companhia aberta. Ainda não sabemos, mas pode ser a plataforma de capital aberto escolhida por ele para consolidar alguns ativos. Basta um movimento e teremos destravamento de liquidez do dia para noite, como aconteceu com o BPAN (na mão do BTG). Enfim, iliquidez precisa ter um desconto, dado o aumento de risco. Mas, no mais, pode casar perfeitamente com uma estratégia de investimento, ainda que com exposição pequena na carteira.

Enfim, depende do perfil e estratégia de cada um. ![]()

Aliás, permitam-me um desabafo - independe da discussão sobre liquidez.

As três primeiras ações que comprei, em 2004, foram WEG, PSSA e BBSA.

Pena que, naquela época, não tinha a cabeça que tenho hoje (de buy and hold).

Bastava ter segurado, aportado e reinvestido o capital nessas três empresas, ao longo dos últimos 20 anos, e estaria morando em alguma ilha no Caribe hoje.

Mas, infelizmente, acabei girando muito a carteira, em busca de tentar atravessar melhor os diversos momentos de mercado.

Mas já há alguns anos decidi não fazer mais isso. As ações que tenho hoje em carteira, se mantiverem valor, eu carregarei por décadas a fio.

Ia ter 3 cortes, ai ia cortar, agora prometo que não vai aumentar rs.

Os gringos ainda não retiraram tudo o que investiram em novembro e dezembro do ano passado, e mesmo assim eles nunca estiveram tão comprados.

| Movimentação dos Investidores Estrangeiros Mensal (R$ Milhões) | |||||

|---|---|---|---|---|---|

| Mês | Compras | Vendas | IPO / Follow On (C) | A+C-B (Saldo) | Acumulado |

| 11/2023 | 300.152,50 | 279.128,20 | 141,30 | 21.165,50 | 21.165,50 |

| 12/2023 | 257.697,40 | 240.236,20 | 190,30 | 17.651,40 | 38.816,90 |

| 01/2024 | 263.160,20 | 271.057,90 | 0,00 | -7.897,70 | 30.919,20 |

| 02/2024 | 259.601,00 | 269.053,40 | 680,50 | -8.772,00 | 22.147,20 |

| 03/2024 | 257.479,20 | 263.026,30 | 320,30 | -5.226,70 | 16.920,50 |

| 04/2024 | 292.580,60 | 303.941,60 | 261,50 | -11.099,60 | 5.820,90 |

| 3 - PARTICIPAÇÃO DOS INVESTIDORES / PARTICIPATION BY INVESTOR TYPE | |||||

|---|---|---|---|---|---|

| 3.1 - Fatia de investidores mês a mês /Monthly Participation by Investor Type | |||||

| Mês Tipo Invest. | Pes.Físicas** | Institucionais | Estrangeiro | Inst.Financ. | Outros*** |

| 01/2024 | 13,70% | 27,50% | 53,80% | 4,30% | 0,80% |

| 02/2024 | 13,50% | 26,50% | 55,20% | 4,10% | 0,70% |

| 03/2024 | 14,80% | 25,90% | 54,40% | 4,20% | 0,70% |

| 04/2024 | 13,30% | 26,70% | 55,40% | 3,80% | 0,70% |

| 05/2024 | 15,50% | 23,40% | 57,30% | 3,00% | 0,80% |

| 2023 | 13,80% | 27,10% | 54,70% | 3,60% | 0,80% |

| 2022 | 14,90% | 25,70% | 54,90% | 3,70% | 0,90% |

| 2021 | 19,00% | 25,00% | 50,50% | 4,30% | 1,20% |

| 2020 | 21,40% | 27,20% | 46,60% | 4,00% | 0,90% |

| 2019 | 18,20% | 31,50% | 45,00% | 4,60% | 0,80% |

| 2018 | 17,90% | 27,80% | 48,90% | 4,60% | 0,90% |

| 2017 | 16,80% | 27,20% | 48,40% | 6,00% | 1,50% |

| 2016 | 17,00% | 24,90% | 52,30% | 5,20% | 1,00% |

| 2015 | 13,70% | 27,20% | 52,80% | 5,10% | 1,20% |

Futuro vai ser so BTG e XP

monopolio…

Péssimo para o investidor. Quanto mais concorrência, melhor.

quem tá carregado de small caps vai ver a cotação derreter hoje.

juros futuros bombando.

nem abram o homebroker senão vão vender no panico…

Eu babando ![]() esperando as mesma chance de 2015, pegar dy de 12%, 24%, 48%

esperando as mesma chance de 2015, pegar dy de 12%, 24%, 48% ![]()

![]()

![]()

![]()

pq será q não esta o clima caiu comprou? Brasil acompanha o mundo ou esta se decolando?

o problema de 2015 é q foram praticamente 5 anos sangrando antes até chegar 2015.

Mas esse mês não chegou ao fim, amanhã tem IPCA e semana que vem IPC dos EUA se o IPC vier acima ai é pá de cal em 2024

Esse mês sai a ultima grande alta de 2023 do IPCA 12 meses, depois é só 0,2x 0,3x, mais enchentes no RS, mais dolar em alta…