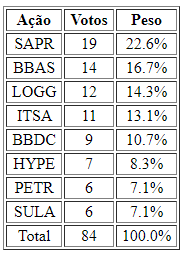

Votação encerrada.

CAFI janeiro 22:

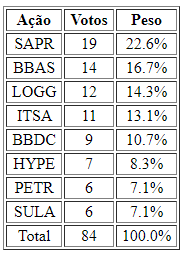

Votação encerrada.

CAFI janeiro 22:

Ibov empatado com IPCA na lanterna da rentabilidade histórica.

Isso porque julho de 2009 nem foi uma das piores datas pra começar, daquele período. Quem comprou mais “topo” então… Tá perdendo pro IPCA. Salvo se seguiu a CAFI rs. Aí tá rico.

Até interessante como valida a AF dinâmica. Achei um post com minha carteira da época e acho que metade das ações ou quase quebrou ou não está mais na bolsa.

Em termos de rentabilidade, falar que o IBOV empatou com o IPCA desde 2009 não está correto pois não incluí o pagamento de dividendos.

Se fosse considerar e até mesmo reenvestir esses valores, a rentabilidade teria sido melhor mesmo nessa década adversa.

O IBOV já conta os dividendos. Os índices brasileiros são todos de retorno total. No exterior, em geral, é que tem que ter cuidado para saber se o índice que você está olhando inclui dividendos ou não, como S&P 500 vs o S&P 500 TR

Tem uma postagem minha sobre IBOV do fim do ano passado em algum tópico aí, e acho que não adianta muito tapar o sol com a peneira. O período de 2008/2010 até hoje foi um dos piores da história, ao ponto de que já dá para acreditar em um simples retorno a média nos próximos 10/20 anos garantindo um resultado mais aceitável. Mas a rentabilidade do IBOV nesse período foi inaceitável, e não remunerou o investidor sob nenhuma métrica decente, por mais que existam explicações

Tem um estudo que nos últimos 50 anos o ibov se saiu melhor que o dj

O retorno histórico do IBOV em dólar (para ignorar a inflação do Brasil) é excelente, a questão é se/quando vamos voltar a média

De quando a quando? Se pegarmos no topo de 2008, ele estava em 72k, com o dolar a 1,60, seria 45k em us e hoje está em 102k com dolar a 5,70 seria 17,9k, retorno em 13 anos e meio de -60%? Ou não é assim que vc calcula o retorno do ibov em dolar? (perguntando sem ironia)

Isso sem contar a inflação americana, porque os americanos estão doidos, achando que o dolar não vale nada, que só desvaloriza, que não pode ter caixa em dolar, tem que cripto, ouro ou prata…

Peguei o topo, pq foi quando entrei na bolsa, exatamente ai…

A média histórica sim, considerando o longuíssimo prazo e descartando esse último período. E ela era apenas 1% superior ao S&P. Visto o mesmo não considerar dividendos e o Ibovespa sim, poderíamos falar que na situação atual o Ibovespa está perdendo feio.

O S&P 500 nesse período de 1963-hoje retornou 10% a.a. em dólar, considerando o reinvestimento de dividendos, pela calculadora que usei. Eu acho que as pessoas começaram a perder a noção do quanto ele rende, provavelmente porque a média dos últimos 5 anos foi 17% a.a., e dos últimos 3 foi 23% a.a. É por isso que falam que estamos em uma bolha, os retornos de hoje em dia são absurdamente maiores que a média histórica do próprio índice

Nos intervalos de 30 anos que eu calculei, a média do IBOV dá mais ou menos isso, entre 6 a 16% a.a. em dólar, mesmo nos intervalos mais recentes (ou seja, anos 80 para cá). Acho que teve período pior começando no auge do milagre econômico, mas não consigo ver na foto, e já deletei a planilha

Edit: Mesmo com possíveis retornos idênticos, o Brasil continua sendo muito mais volátil e pior em termos de qualidade das empresas (inovação, produtividade, etc). Mas nessa questão do retorno esperado de investimento, os caras não escolhem investimento jogando dardos no mapa e pensam “que merda, caiu no Brasil, e lá só rende 2% a.a. em dólar porque o país é ruim. Bem que podia ter caído na Europa, onde rende 6% a.a. em dólar”. Se a expectativa de retorno do estrangeiro for menor aqui ele vende, até o dia em que cai o suficiente e não é mais, aí ele compra

Final de mês…

BBAS3

Itsa4

Logg3

TRIS3

Sapr4

Cple6

SULA11

Pcar3

Boa

PCAR3

SAPR3

UNIP6

B3SA3

CPLE3

BPAC5

TRIS3

Estou votando nos ativos em que eu aportaria no momento, por ordem de prioridade atual:

PCAR3: vale cerca de 6 bi e tem 5,3 bi de dívida líquida. Está recebendo 5,2 bi em 26 parcelas de 12/2021 até 01/2024 e tem um faturamento “ex-Extra” de 40 bi anuais. Uma margem EBITDA de 7-8% daria um EV/EBITDA de 2! Além disto, na minha opinião, o futuro do varejo alimentar é 1 - compras fracionadas de última hora + compras promocionais pelo digital (é o que eu faço); e 2 - grandes compras no atacado ou “atacarejo”. Por isto, acredito que finalmente está indo no caminho certo!;

NEOE3: a empresa apresentou crescimento do lucro em 15 dos últimos 16 trimestres! Alia grande capacidade de gestão, com múltiplos bastantes atraentes e muitos projetos em desenvolvimento. Além disto a empresa tem exposição relevante em distribuição, geração e transmissão;

RANI3: empresa com vários projetos entrando em operação, tanto voltados para redução de custos quanto para aumento de produção. Alia excelente redução de alavancagem, com menor dependência futura de insumos, redução de custos com energia, bons dividendos futuros e múltiplos baratos, mesmo com a alta recente;

KLBN4: empresa exportadora com parte da receita dolarizada e com aumento da produção de embalagem biodegradável. Início de operação da máquina 1 da Puma 2 no 3T21 com 77% de capacidade (atingindo 100% no 3T22) e com a máquina 2 iniciando no 2S23;

GUAR3: empresa que vinha crescendo sua Receita Líquida durante incríveis 39 trimestres! Mais ai veio a pandemia e ela foi bastante afetada. Na minha opinião, devido à sua capacidade de gestão e à sua condição financeira tem tudo para sair desta crise muito mais forte do que entrou, já que algumas de suas principais concorrentes estão em situação muito inferior. Dentro de sua operação existe a Midway que é atualmente uma das 10 maiores instituições financeiras do país em número de clientes;

FLRY3: Está num setor resiliente (pode crescer independente da atividade econômica) e favorecido pelo envelhecimento da população. Bons dividendos, excelente gestão e com reconhecida eficiência em aquisições;

SAPR3: até o momento a crise hídrica impactou muito mais a cotação da empresa (e, infelizmente, a vida dos paranaenses) do que seus resultados. É claro que isto tem atrapalhado a operação dela, mas passado este momento, a tendência é voltar a evoluir como antes;

LOGG3: é a empresa que mais me sinto seguro de ter na carteira, está em plena fase de crescimento com imenso potencial de aumento da ABL, é favorecida pela tendência atual de expansão do comércio eletrônico sem se expor à “guerra de preços” travada entre as varejistas do setor.

OBS: Não coloquei ALLD e LVTC (que hoje seriam minhas 2 primeiras escolhas) pela restrição de negociação destas ações por até 18 meses após a Oferta Restrita. Mas a Livetech está próxima de voltar a ter permissão para investidor de varejo…

B3SA3

LREN3

ITUB3

PSSA3

SAPR4

EGIE3

WEGE3

SAPR4

BBAS3

FLRY3

NEOE3

IRBR3

ENBR3

CSMG3

HYPE3

FESA4 - 20%

KEPL3 - 10%

TUPY3 - 10%

LEVE3 - 9%

SMTO3 - 9%

SHUL4 - 7%

SIMH3 - 7%

CRPG5 - 5%

FLRY3

Sapr4

MULT3

LREN3

BBSE3

BBDC3

TRIS3

LOGG3

SULA11

SAPR4

BBAS3

LOGG3

Bbas3

Bbdc3

Sapr4

Bbse3

Sula11

Eztc3

Tris3

Logg3

Mesmo com quase tudo subindo, ainda há espaço para investir:

ITSA4

SANB3

BBDC3

PSSA3

BBSE3

B3SA3