Boa sorte com 1% de rateio.

Mercado totalmente insano . Na minha opinião nem pra estar listada serve.

Que susto hoje em BRIT3, imaginei rateio grande veio 22% fora a correria de TEDs pra cobrir o débito de amanhã quase vendi a -9%, esperei um pouco tomei -4%. Resumo da obra, entreguei toda rentabilidade do ano nessa brincadeira de IPO. Aprendizado caro…

Perder dinheiro fazendo a coisa errada é um dos melhor aprendizados que você pode ter. O pior é ganhar dinheiro fazendo a coisa errada, porque nesse caso você vai continuar fazendo besteira até levar um prejuízo muito pior.

No final acabei optando por livetech e deixei raizen de fora.

Unifique caio muito mais, então apenas aproveitei que o processo de bookbuilding de 36%, e com os outros 64%, antes destinados a oferta, fui baixando o PM conforme a cotação ia desabando. Ao entrar num IPO nosso psicológico tem que estar preparado para uma oscilação anormal tanto para cima quanto para baixo. Também foi meu 1º IPO, o que aprendi é que não é aconselhável entrar com tudo, tive a sorte de ter entrado com 36% do previsto.

MADERO INDÚSTRIA E COMÉRCIO S.A. protocola IPO na CVM.

Esse vai ser interessante, pelo que falam o IPO é a salvação do madero

Não gosto do setor, aqui no Brasil parece que o segmento de lanchonetes/restaurantes não engrena. Ficaria de olho quanto desse IPO será oferta para saída de sócios.

Um dos pontos muito mencionados que o IPO pode ser usado para sanear dívidas, isso pode prejudicar uma estratégia de crescimento, uma vez que o capital não será investido.

Mais três opções de investimento:

AgroGalaxy saiu a R$ 13,75 (no piso da faixa indicativa) e despencou a R$ 8,90. Já a ClearSale saiu no topo da faixa a R$ 25,00 e disparou chegando a ultrapassar os 30 reais e hoje está a R$ 29,00. A Raízen saiu no piso da faixa indicativa a R$ 7,40.

Com o sucesso da SmartFit, a BlueFit também resolveu abrir capital: Rede de academias Bluefit protocola pedido de IPO na CVM - InfoMoney

A SGPS3 vai fazer também IPO da sua controlada a AMMO Varejo (MMartan, Artex, Santista…): ADVFN News | AMMO Varejo protocola pedido para registro de oferta pública inicial de ações na CVM

Também anunciaram IPO a Madero e a farmacêutica Althaia que produz genéricos e suplementos. Esta última é de um setor que eu acho bem interessante…

Mas, por enquanto, as únicas com faixa de preço definida são a Agribrasil e a Viveo, além da Oncoclínicas que falei acima.

@rodrigonh, é muito cedo pra falar isto sobre a TRAD3… ![]()

@d4em0n, eu não teria esta coragem não. A gente nunca sabe até quando uma empresa pode ficar super-precificada…

@cofre, eu não costumo entrar em IPO pra vender no primeiro dia porque acho muito arriscado. Eu costumo comprar IPO como se tivesse comprando uma empresa normal na bolsa, com foco no LP. A desvantagem é a assimetria de informações de nós investidores em relação às informações da empresa.

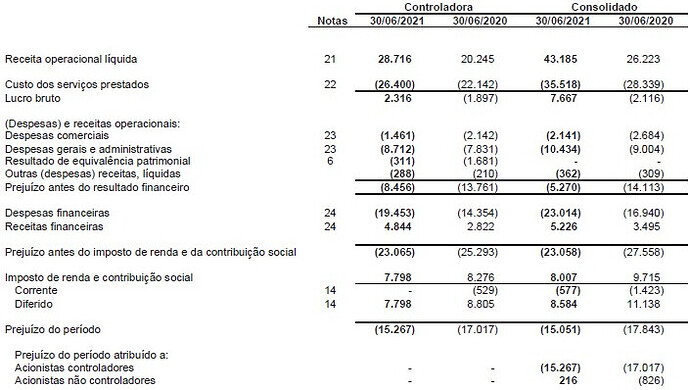

- Agribrasil (GRAO3):

Preço: R$ 8,88 (média entre R$ 7,70 e R$ 10,06)

P/VP antes: 29,32

P/L antes: 28,56

P/VP depois: 4,35

P/L depois: 36,99

PSBe: R$ 16,10 (+81,25%)

FCD com 3% de perpetuidade, 8% taxa de desconto e 25% de taxa de crescimento para os próximos cinco anos: R$ 12,17 (+37,08%)

Está precificando um crescimento médio anual de 28% para os próximos 5 anos.

PSR: 0,65

A oferta é 74% primária. Diluição de 76%. Entre 23 e 30% das ações ficarão no mercado, o que é bem positivo. Destinação dos recursos: 70% para expansão das atividades; 25% para organização da estrutura de capital; e 5% para modernização tecnológica. Empresa com caixa líquido de 52 milhões e com EBITDA de 50 milhões. Deve sair com um valor de mercado de 1 bi.

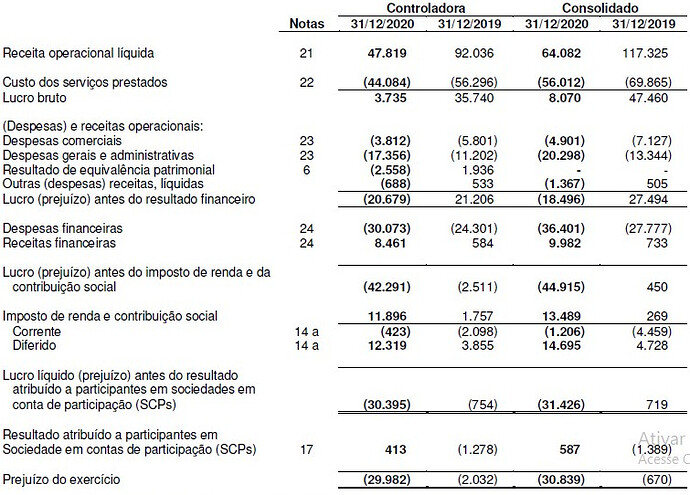

Fundada por Frederico Humberg em julho de 2013, a Agribrasil é uma companhia brasileira com capital 100% nacional atuante principalmente na exportação de grãos. A empresa foi mantida totalmente não operacional até meados de 2016, quando se iniciaram os processos pré-operacionais, que perduraram até o início de suas atividades em janeiro de 2017. A sede é em São Paulo (SP) e tem atuação em:

As atividades da Agribrasil consistem na aquisição de milho e soja, transgênicos e não transgênicos, diretamente de grandes produtores, fazendeiros, cooperativas e revendas localizados no interior do Brasil; na logística do transporte desses grãos e entrega dos mesmos no destino final, seja vendendo no mercado interno brasileiro ou exportando para mais de quinze países. As operações de compra e logística se concentram no Brasil, mas a Companhia possui uma subsidiária na Suíça, que viabiliza as vendas diretas no mercado global, facilitando as negociações com compradores mundiais. As vendas destinam-se tanto ao mercado interno, para consumo animal, como à exportação, visando atender consumidores e distribuidores em diversos continentes, com foco na Ásia e Europa e no Oriente Médio.

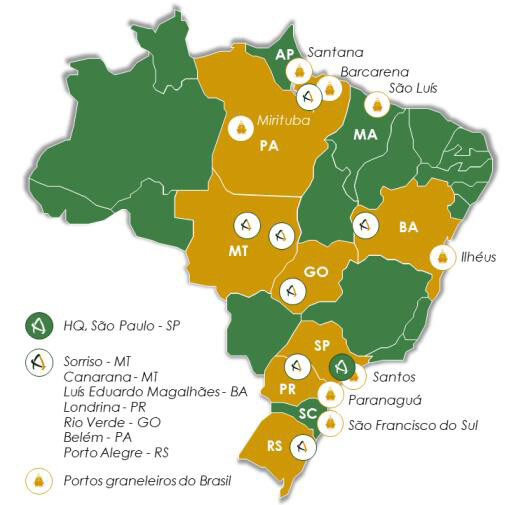

Matriz de transporte da Agribrasil:

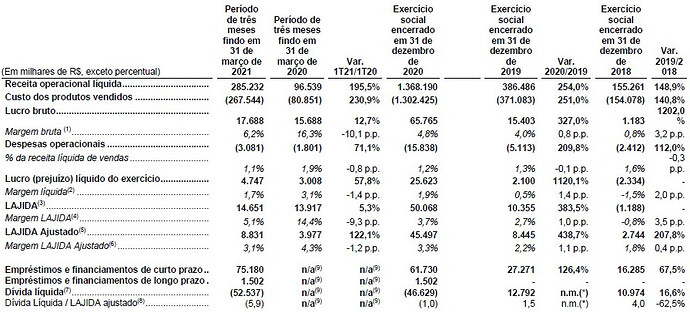

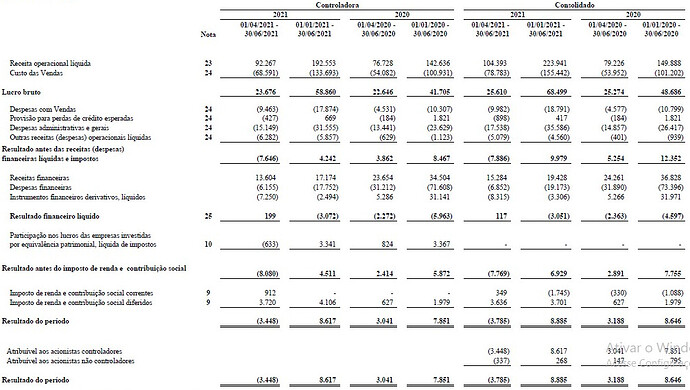

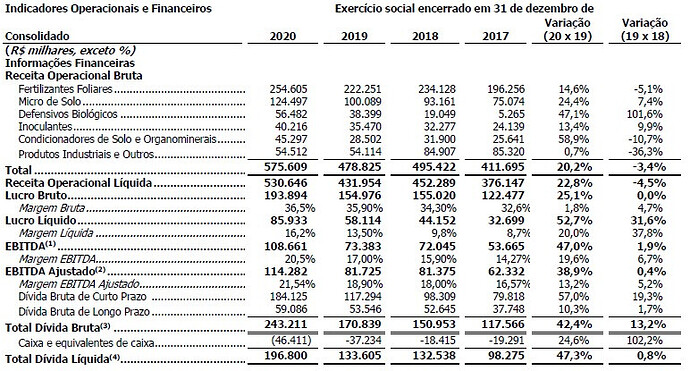

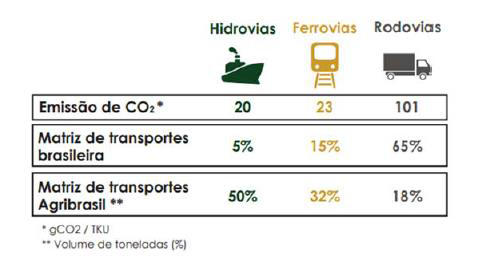

Segue abaixo a evolução dos resultados da empresa:

Pontos positivos: gostei bastante da destinação dos recursos do IPO para expansão através de aquisições de ativos na América do Sul, nos segmentos de logística, transporte e processamento de grãos; empresa sem dívida líquida, o que garante que quase a totalidade dos recursos deve ser usada na expansão da AgriBrasil; empresa começou a ser lucrativa em 2019 e a partir de agora tem bom potencial de melhora nos resultados com a diluição melhor dos custos; o controle da empresa fica com os atuais sócios; operação bem interessante, unindo Agro à Logística.

Pontos negativos: margens bastantes baixas típicas desta operação; altamente dependente das condições climáticas e tende a sofrer mais em situações adversas do que outras empresas do setor; dependência grande dos fornecedores e da solvência destes; provavelmente as ações terão baixa liquidez dado o tamanho total da Oferta em torno de 300 milhões.

Não encontrei controvérsias relacionadas à empresa.

O aumento da remuneração da diretoria passou de 1,2mi em 2020 para 1,5mi em 2021 com 3 membros remunerados, que é irrelevante dado o tamanho da operação da Agribrasil.

Na minha opinião se trata de uma boa opção de investimento, sem problemas quanto à operação e ao setor. As margens baixas pode pressionar bastante os resultados em condições adversas, mas também tende a favorecer o crescimento exponencial do lucro com o aumento do tamanho da operação. Atualmente estaria negociando a 20x o EBITDA (ou 16x considerando a entrada dos recursos da Oferta). Eu não vou entrar na IPO por ter empresas mais descontadas na minha carteira, mas vou manter ela no radar por ter bastante interesse neste tipo de operação.

Mais uma opção interessante de investimento:

- Viveo (VVEO3):

OFERTA RESTRITA com início em 09/08/2021

Preço R$ 19,92 (saiu no piso da faixa indicativa de R$ 19,92 e R$ 25,81)

P/VP antes: 3,16

P/L antes: 23,61

P/VP depois: 2,54

P/L depois: 26,91

PSBe: R$ 29,67 (+48,94%)

FCD com 3% de perpetuidade, 8% taxa de desconto e 25% de taxa de crescimento para os próximos cinco anos: R$ 37,53 (+88,39%)

Está precificando um crescimento médio anual de 19% para os próximos 5 anos.

PSR: 0,99

Cerca de 37% da oferta é primária (mas os 2 fundos permanecem com o controle da empresa) e a diluição é de cerca de 65%. O free float será de quase 40%. Destinação dos recursos: 50% expansão orgânica e 50% expansão inorgânica. Empresa com dívida líquida de cerca de 326 milhões, que é bastante confortável (DivLiq/EBITDA de 0,80) com EBITDA de 411 milhões. Vai sair com um valor de mercado de 5,7 bi.

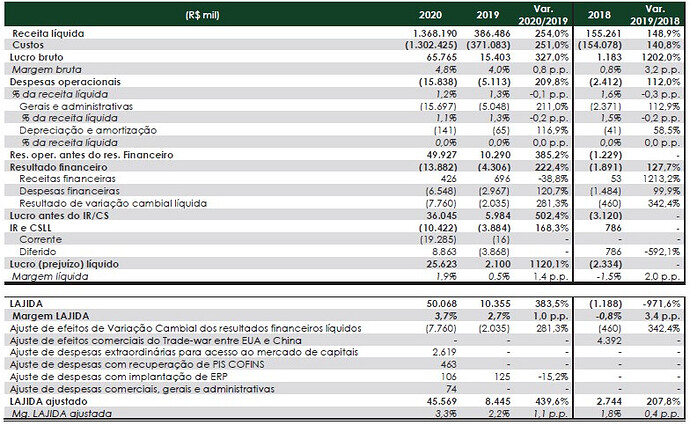

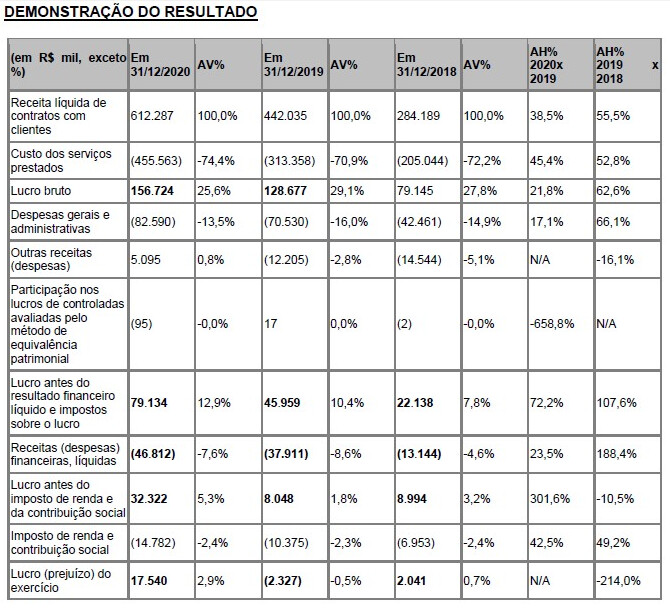

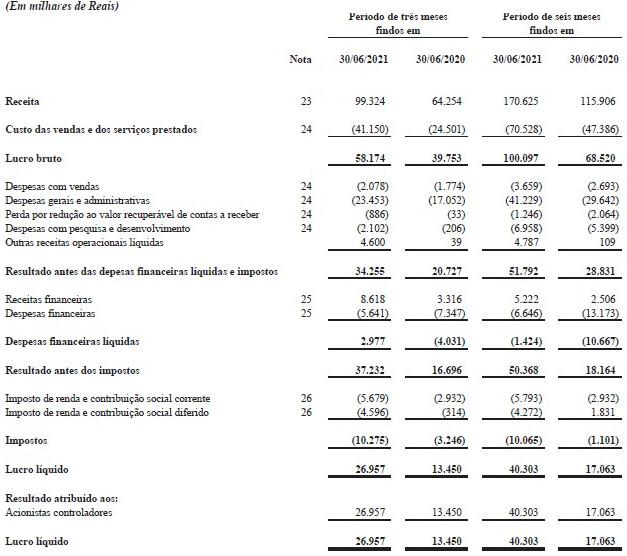

Segue abaixo a evolução dos resultados da empresa:

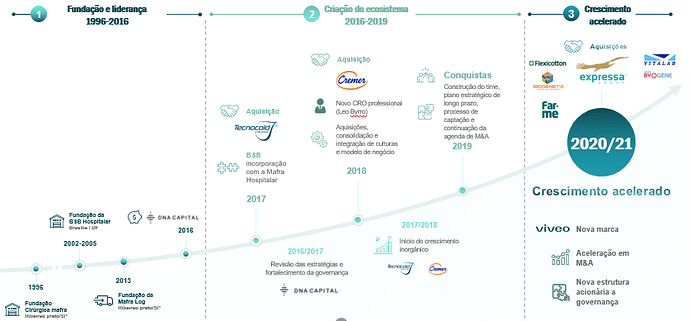

A formação do ecossistema Viveo teve origem na Mafra Hospitalar, que em 2016 era uma das líderes de mercado. A partir de 2017, a Companhia tomou a decisão estratégica de expansão de seus negócios em diversas direções. É uma das poucas empresas do setor a investir em frota própria de caminhões para garantir o controle, a confiabilidade e a qualidade das entregas.

Empresa com mais de 25 anos de atuação, sendo que a partir de 2017 começou a expandir para diversas áreas, como exposto nas imagens acima.

Atualmente, o ecossistema de serviços e produtos para a saúde da Viveo integra desde a fabricação dos produtos até a entrega ao cliente, colaborando em escala nacional com prestadores de serviço de saúde e a indústria farmacêutica. A Companhia oferece uma gama de serviços diferenciados para facilitar a gestão de materiais e medicamentos e atua em canais de venda diferenciados como hospitais, clínicas, laboratórios, farmácias e atendimento direto ao paciente.

A priori parece que a empresa está “atirando para todo lado”, mas olhando o desempenho das companhias adquiridas se percebe que realmente há impulsionamento dos ganhos destas com a estratégia de ecossistema! Então eu comecei a olhar estas aquisições de uma forma mais positiva. Outro ponto positivo é a “volta” da Cremer para a bolsa, mas desta vez indiretamente, já que a empresa pertence à Viveo.

Pontos positivos: mercado endereçável gigante; grande diversificação, o que reduz riscos; a forte presença no setor de distribuição/logística dá algumas vantagens competitivas nos outros setores em que atua; bom histórico de rentabilizar aquisições; setor de saúde se mostra bem resiliente; forte melhora em 2021.

Pontos negativos: a maior parte da oferta é secundária, diminuindo o potencial de crescimento a partir da IPO já que estes recursos irão para os vendedores e não pro caixa da empresa; baixas margens devido ao tipo de operação; produtos “commoditiesados”; atua num mercado bastante pulverizado onde o ganho está no giro e há grande guerra de preços; a consolidação do setor tende a pressionar ainda mais as margens da empresa ao diminuir seu poder de negociação.

Não encontrei controvérsias relacionadas à empresa.

A remuneração da diretoria passou de 5 mi em 2018, para 8 mi em 2019, depois para 7 mi em 2020 e em 2021 vai para 12 mi mais 250 mi ( ![]() ) em ações.

) em ações.

Na minha opinião é uma boa opção de investimento, ainda mais com a evolução no ano de 2021 após a tentativa de IPO. Como a margem líquida é bem pequena (3-4%), qualquer melhora na operação pode elevar muito a lucratividade e ela parece ser capaz disto pelo histórico recente das empresas adquiridas e pelos resultados do 1T21 e 2T21. Atualmente estaria negociando a 14x o EBITDA. Eu não vou entrar por preferir outras empresas, mas pela evolução recente pode ser uma boa opção…

A estimativa de bankers brasileiros acostumados com essa dinâmica de mercado é que o banco teste pelo menos US$ 45 a 50 bilhões iniciais de valuation.

A Viveo estreou muito bem com boas subidas… Já a OncoClínicas conseguiu efetivar sua IPO, mas no preço de R$ 19,75 (11% abaixo da mínima da faixa indicativa).

Infelizmente a Agribrasil interrompeu sua IPO.

- Kora Saúde (KRSA3):

OFERTA RESTRITA com início em 13/08/2021

Preço: R$ 8,58 (média entre R$ 7,20 e R$ 9,96) - Uma redução enorme! A faixa anterior ia de R$ 11,20 à 15,50 (média de R$ 13,35)

P/VP antes: 13,93

P/L antes: 187,06

P/VP depois: 5,34

P/L depois: 215,32

PSBe: R$ 2,64 (-69,24%)

FCD com 3% de perpetuidade, 8% taxa de desconto e 50% de taxa de crescimento para os próximos cinco anos: R$ 4,84 (-43,64%)

Está precificando um crescimento médio anual de 85% para os próximos 5 anos.

PSR: 9,23

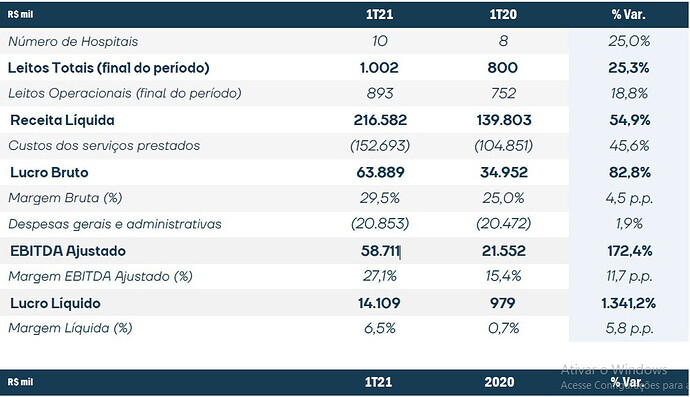

Inicialmente a oferta é 100% primária. Diluição de 87%; sendo que 24% das ações ficarão no mercado. Destinação dos recursos: 50% para expansão inorgânica, 25% para ampliação dos ativos existentes, 15% para inauguração de novos hospitais e 10% para expansão de outros segmentos hospitalares. Empresa com dívida líquida de 274 milhões e EBITDA ajustado de 166 milhões, o que daria 1,65x o EBITDA ajustado. Deve sair com um valor de mercado de 6,3 bi e estaria negociando a 33x o EBITDA considerando a entrada de recursos.

A Kora Saúde tem 10 hospitais próprios localizados nos estados do Espírito Santo, Mato Grosso e Tocantins, somando 1.002 leitos, sendo 293 de UTI. Além destes tem mais um que está com acordo fechado no DF (Hospital Anchieta com mais 190 leitos, sendo 110 operacionais)

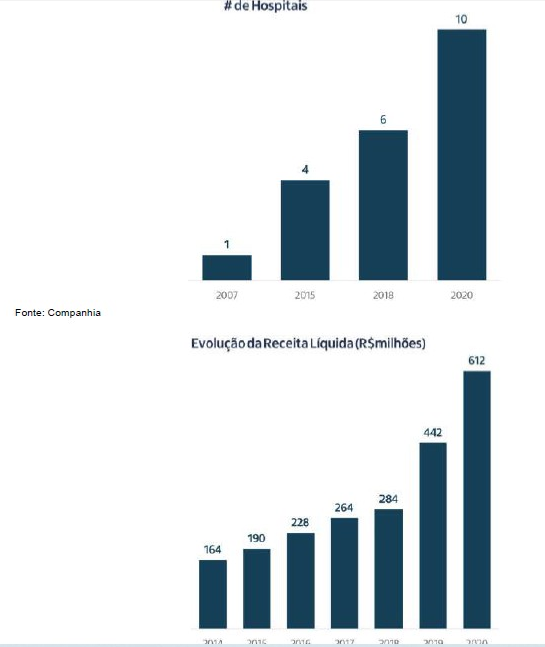

Segue abaixo a evolução do número de hospitais e da receita líquida:

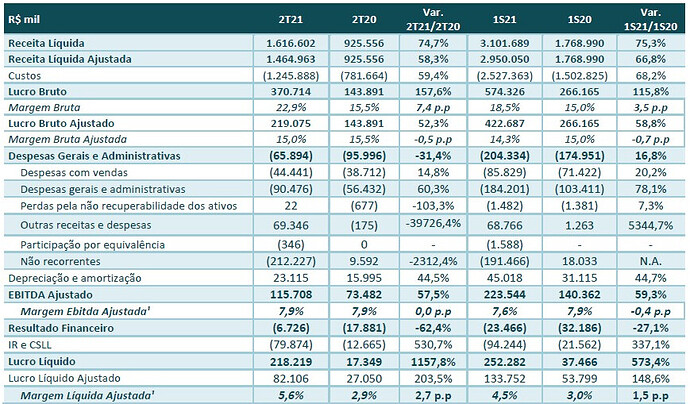

Segue abaixo a evolução dos resultados da empresa:

Como demonstrado acima, a empresa está crescendo agressivamente a receita pelo aumento do número de hospitais, mas, como boa parte das operações ainda não atingiram a maturidade, as margens da Kora Saúde são bastante apertadas. Em 2020 a companhia recebeu 13,5 milhões não recorrentes referentes a acordo com operadora de saúde que estava em discussão judicial, o que reforça que a lucratividade ainda é bastante baixa.

Mais uma vez, a minha opinião, os motivos para investir aqui seriam: 1 - o setor em que se encontra a companhia; e 2 - contar com a maturação das operações. Eu não gosto de investir em empresas que ainda precisam provar a eficiência da operação.

Dois dos sócios estão envolvidos neste caso bem antigo:

Médicos são acusados por infecção hospitalar no ES

A remuneração da diretoria saltou de 2,761 mi (com 8 membros) para 6,834 mi com 10 membros de 2020 para 2021.

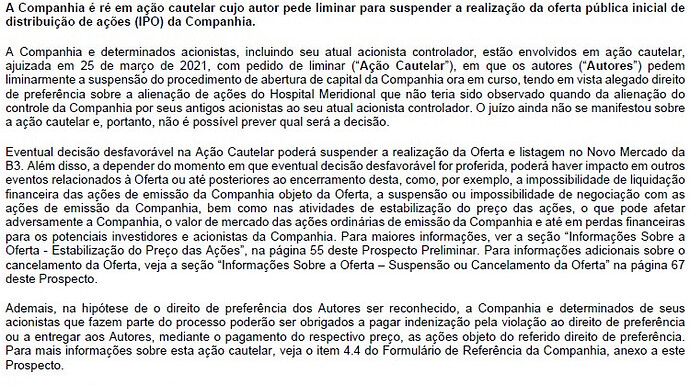

Este fator de risco abaixo fez eu me afastar ainda mais desta Oferta:

EXCLUSIVO: Dori Alimentos quer levantar R$ 1 bi no ‘IPO dos snacks’

Leia mais em EXCLUSIVO: Dori Alimentos quer levantar R$ 1 bi no ‘IPO dos snacks’ - Brazil Journal

IPO foi suspenso ontem. Segue noticia:

Tá difícil desta IPO sair:

Finalmente vai sair a Oferta da Vittia, mas nunca vi um anúncio tão rápido: dia 30/08/2021 divulgou o Fato Relevante da Oferta e dia 31/08/2021 saiu tudo relacionado à ela, inclusive o preço…

- Vittia (VITT3):

OFERTA RESTRITA com início em 02/09/2021

Preço R$ 8,60

P/VP antes: 3,78

P/L antes: 13,39

P/VP depois: 3,35

P/L depois: 14,25

PSBe: R$ 11,03 (+28,31%)

FCD com 3% de perpetuidade, 8% taxa de desconto e 15% de taxa de crescimento para os próximos cinco anos: R$ 20,67 (+140,37%)

Está precificando um crescimento médio anual de 4% para os próximos 5 anos.

PSR: 1,95

A oferta é apenas 19% primária! O restante das ações vendidas representa a saída total do Fundo Brasil Sustentabilidade FIP. Diluição de 70%; sendo que 32% das ações ficarão no mercado; apenas um fundo está saindo completamente do negócio, mas na Oferta inicial era previsto também a diminuição de participação dos demais acionistas, o que pode significar pressão vendedora após o período de lock-up. Destinação dos recursos: 100% para aquisições. Empresa com dívida líquida de quase 345 milhões e EBITDA ajustado de 121 milhões, o que daria 2,8x a relação Div.Liq./EBITDA ajustado. Vai sair com um valor de mercado de 1,2 bi.

Fundada em 1971, a Vittia é produtora de fertilizantes especiais e biológicos, além de defensivos agrícolas biológicos, com atuação em escala nacional.

O Grupo Vittia busca promover, com o auxílio da tecnologia, a nutrição e proteção vegetal por meio de fertilizantes especiais e de defensivos biológicos, os quais promovem aumento de produtividade e sustentabilidade para culturas de todo o agronegócio brasileiro. É a plataforma brasileira líder na utilização de biotecnologia para desenvolvimento de seus produtos, estando posicionado como principal produtor de defensivos biológicos e entre os principais produtores de fertilizantes especiais do Brasil, um dos mercados agrícolas mais relevantes do mundo, em termos de faturamento. Possui presença nacional consolidada em todas as regiões agrícolas do País, a qual permite acessar diretamente mais de 1255 produtores de diferentes tamanhos, perfis e localidades e também acessar o mercado agrícola de forma indireta, por meio de 54 cooperativas e 474 revendas agrícolas presentes em diversas localidades do país.

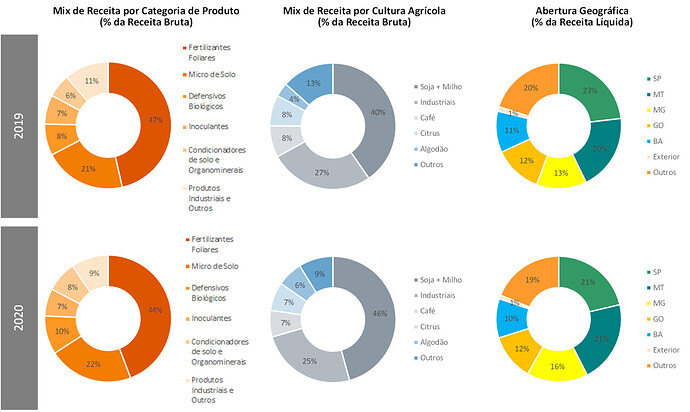

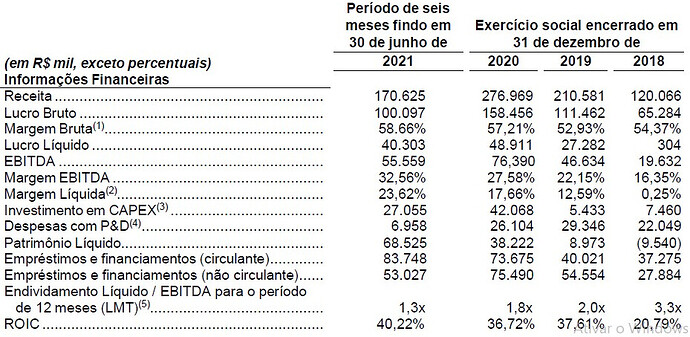

Abertura da Receita:

Segue abaixo a evolução dos resultados da empresa:

Pontos positivos: setor agrícola com alguma diversificação; bom crescimento e com margens crescentes; não encontrei nenhuma controvérsia sobre a empresa e, pelo contrário, em 2021 ela recebeu o Selo Mais Integridade por boas práticas de integridade; desenvolve defensivos biológicos e fertilizantes especiais com quase 150 novos produtos em desenvolvimento, sendo que 35 estão na fase de registro, isto significa menor risco por serem produtos com menor impacto ambiental e bom potencial de crescimento.

Atuação da empresa:

Pontos negativos: necessidade de desenvolvimento tecnológico constante, com variados riscos como tempo para desenvolver, concorrência, diversos custos e etc; sazonalidade do setor; a empresa só receberá cerca de 59 milhões para o caixa, o que reduz muito sua capacidade de expansão a partir dos recursos da Oferta; possibilidade de pressão vendedora com a venda de participação dos demais acionistas, já que estava previsto isto na Oferta inicial.

Não encontrei controvérsias relacionadas à empresa.

A remuneração da diretoria passou de 2 mi em 2018 com 8 membros para 3 mi em 2021 com 12 membros, o que é bem normal e condizente com o tamanho da empresa.

Esta é a empresa que mais gostei das Ofertas pós-Intelbrás em termos de qualidade, mas algo que me incomoda é o fato da Oferta ser apenas 19% primária e estar sendo usada para a saída completa de um fundo (Brasil FIP gerido pela BRZ) que entrou em 2014 nela. Parece que eles estão querendo “realizar o lucro”, mas pode ser por outro fator que desconhecemos. Bem que este Fundo poderia “realizar” apenas uma parte e permitir uma oferta primária maior com mais recursos indo pro caixa da empresa, pois só irão 59 milhões (sem os lotes adicionais e suplementares). Atualmente estaria negociando a 12,5x o EBITDA, o que não é nenhuma promoção. De toda forma, atualmente é uma das primeiras opções para inclusão na minha carteira a depender da evolução do preço X resultado.

Esta nova leva de IPOs promete trazer empresas bem interessantes como a Datora (pequena operadora de telefonia móvel e que expandiu para IoT e VoIP), Cencosud (supermercados GBarbosa, Prezunic, Bretas e Perini), Fulwood (tem mais de 800 mil metros de galpões desenvolvidos), Claranet (atua em serviços de computação em nuvem, cibersegurança e dados), Coty (uma das quatro maiores indústrias de beleza e cuidados pessoais de varejo no Brasil), Cerradinho (é um dos principais complexos produtores de bioenergia na América Latina), ISH Tech (consultoria em TI e cibersegurança), Vero (empresa de fibra óptica com atuação nos Estados de Minas Gerais, Paraná, Santa Catarina e Rio Grande do Sul), Unigel (uma das maiores empresas químicas do país, com posição de liderança em estirênicos, acrílicos e fertilizantes nitrogenados na América Latina) e Unicoba (desenvolve, produz e entrega soluções de energia progressivamente limpa e renovável com foco em aplicações de baixa e média tensão).

E agora vou falar sobre uma das mais interessantes desta “leva” de IPOs:

- Althaia (ALTF3):

Preço R$ 11,90 (média entre R$ 10,80 e R$ 13,00)

P/VP antes: 36,84

P/L antes: 34,99

P/VP depois: 4,98

P/L depois: 43,63

PSBe: R$ 6,42 (-46,01%)

FCD com 3% de perpetuidade, 8% taxa de desconto e 25% de taxa de crescimento para os próximos cinco anos: R$ 13,83 (+16,22%)

Está precificando um crescimento médio anual de 33% para os próximos 5 anos.

PSR: 9,49

A oferta é 79% primária. Diluição pesada de 80%; sendo que entre 25 e 31% das ações ficarão no mercado; todos os sócios estão reduzindo um pouco sua participação, exceto o fundo controlador (Jairo Yamamoto e Márcia Yamamoto) que continua com mais de 54% no mínimo; na minha opinião este é um movimento natural. Destinação dos recursos: 50% para construção de uma nova planta industrial; 30% para investimento em P&D; 10% para capital de giro; e 10% para reforço da estrutura de capital. Empresa com dívida líquida de 127 milhões e EBITDA de 99,472 milhões, o que daria 1,28x a relação Div.Liq./EBITDA (a empresa tem covenants que obriga a manter isto abaixo de 3x). Vai sair com um valor de mercado de 3,1 bi.

A Althaia é principalmente uma indústria farmacêutica, tendo como as duas principais frentes de atuação a produção de medicamentos genéricos e de suplementos.

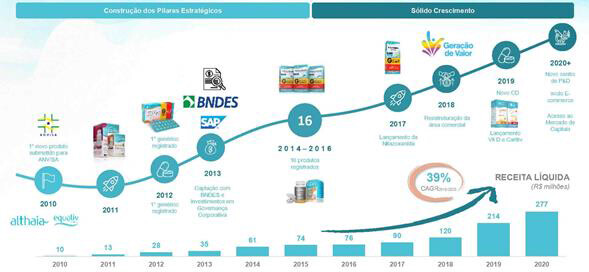

Em 2010, o primeiro produto criado pela Companhia foi submetido para aprovação da ANVISA, e, em 2012, ela obteve o registro de seu primeiro genérico. No ano de 2016, a Althaia tinha 16 produtos registrados, o que representa o encerramento do seu ciclo inicial de construção de um portfólio de produtos. Resultado da evolução: em 2010, a empresa registrou R$ 10 milhões de receita líquida e encerrou o ano de 2015 com uma receita líquida de R$ 74 milhões.

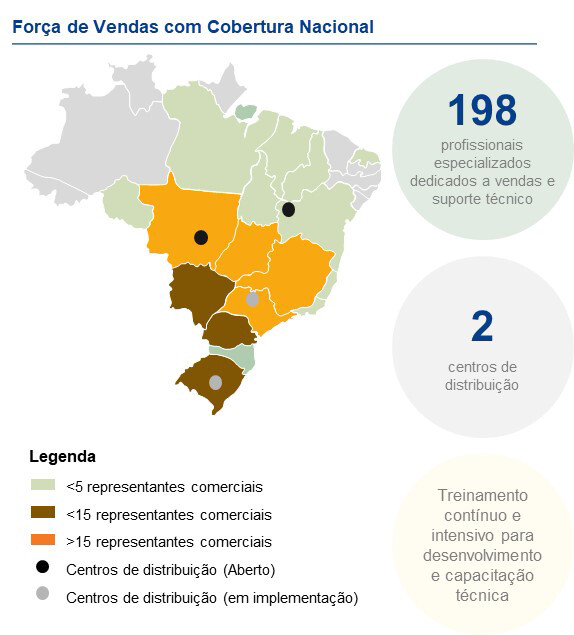

Em 2017, a Companhia lançou novos produtos, com maior valor agregado, como a Nitazoxanida. Com o foco do crescimento em ganhar participação no mercado, a equipe de vendas passou de 55 profissionais no ano de 2017 para mais de 120 pessoas em 2021.

Em 2019, a Althaia inaugurou um novo centro de distribuição localizado em Pouso Alegre (MG) e lançou mais dois produtos: a Vitamina D e o Cartliv. O ano de 2020 foi marcado pela entrega de um novo centro de P&D e o início de duas plataformas de E-commerce, uma operando no segmento B2B e outra no segmento B2C. No exercício social encerrado em 31 de dezembro de 2020, a receita da Companhia totalizou 277 milhões, representando um CAGR de 39% entre 2010 e 2020.

A Companhia possui um portfólio próprio que é composto por duas linhas de produtos: a Althaia, com foco em medicamentos genéricos, similares e linhas over the counter (ou OTC); e a Equaliv, com foco em produtos nutracêuticos, suplementos e preventivos, tanto na linha clínica quanto na linha esportiva. As linhas combinadas já somam um portfólio de 60 produtos (21 Althaia e 39 Equaliv), que totalizaram 15 milhões de unidades vendidas nos últimos 12 meses.

Além dos produtos que comercializa, a Companhia desenvolve, registra e fabrica uma série de

medicamentos para indústrias farmacêuticas parceiras, como, por exemplo, Hypera, Eurofarma e Aché. Com uma carteira consolidada de clientes em diferentes frentes, como genéricos e suplementos, a Althaia também é a responsável pela fabricação de diversos suplementos das marcas exclusivas das redes de varejo farmacêutico de terceiros, como a Raia Drogasil, Panvel, D1000 e Tapajós (“Marcas Exclusivas”). Por fim, o modelo de negócios da empresa também inclui outros serviços de pesquisa e desenvolvimento e de industrialização entregues para outras indústrias farmacêuticas.

A infraestrutura da Althaia: (i) uma planta localizada em São Paulo/SP para produção de medicamentos; (ii) uma planta em Atibaia/SP para a produção de suplementos e embalagens de medicamentos e suplementos, e que também serve de sede administrativa e centro de P&D e embalagem; e (iii) um centro de distribuição em Pouso Alegre/MG.

Receita (%) por região:

Dos 21 produtos da Althaia, a empresa é líder de mercado em 6 e vice-líder em outros 6, considerando os genéricos. Além disto, na comercialização de Nitazoxanida a Companhia possui 51% de Market share, no de Vitamina D tem 13% e no de Ezetimiba tem 27%.

O tempo de desenvolvimento dos produtos fabricados pela Althaia é de aproximadamente 15 a 25 meses, sendo que a maioria dos produtos leva entre 12 e 24 meses para ser registrado junto à ANVISA. O foco em bioequivalência e estudos de predição gera uma performance diferenciada em P&D. A taxa de assertividade é de 89% em estudos de bioequivalência e de 100% em estudos de predição, no qual são simulados previamente in vitro os resultados da bioequivalência. Os níveis de assertividade da Companhia permitem que a Althaia tenha agilidade no lançamento de novos produtos.

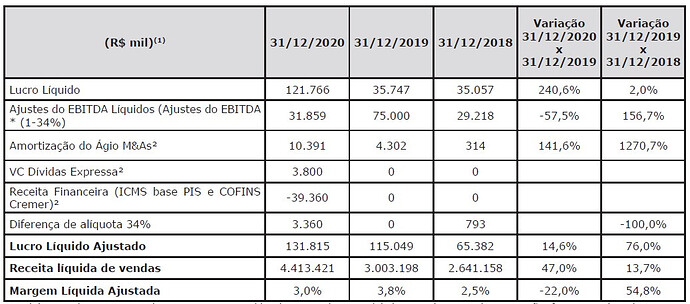

Segue abaixo a evolução dos resultados da empresa:

Pontos positivos: utilização dos recursos para expandir a capacidade produtiva através de um nova planta industrial e para investir em P&D; comprovada capacidade de crescimento ao longo dos anos, conseguindo se tornar líder ou vice-líder de market share em vários produtos; grande assertividade dos estudos, sem nenhuma interdição/suspensão desde 2017 (em 2020 houve 258 produtos interditados no Brasil, nenhum da Althaia); setor de indústria farmacêutica com grande potencial de expansão pelo envelhecimento natural da população brasileira; margens boas, crescentes e ainda com potencial de expansão; está desenvolvendo novos produtos, já com um pipeline robusto no curto-prazo e, atualmente, em fase de desenvolvimento, possui 92 drogas, sendo que 40% dessas novas drogas possuem

potencial para ser first to market.

Pontos negativos: grande necessidade de investimento em P&D (cerca de 15% da receita líquida em média nos últimos anos); enorme concentração da receita em 2 produtos (as moléculas Vitamina D e Nitazoxanida representam, em conjunto, cerca de 40% das receitas); grande concorrência no setor, com baixa barreira de entrada para os medicamentos genéricos.

O montante envolvido nos processos judiciais citados no Prospecto não tem grande relevância na continuidade dos negócios da empresa. As controvérsias relacionadas à empresa que encontrei foram:

- Violação de patente do famoso Annita (Nitazoxanida).

- Os 2 principais medicamentos da empresa em termos de Receita (40% juntos) fazem parte do famigerado “kit Covid”: genérico do Annita e Vitamina D. A tendência é cair o consumo destes medicamentos nos próximos meses: https://noticias.r7.com/saude/vendas-de-kit-covid-caem-apos-avanco-da-vacinacao-no-brasil-03082021

A remuneração da diretoria passou de cerca de 2 milhões entre 2018-2020 com 2 membros para cerca de 4,5 milhões em 2021 com 6 membros, o que é bem normal e condizente com o tamanho da empresa.

Trata-se de uma empresa com uma operação muito boa, com excelente modelo de negócios e que parece ser muito bem gerida; mas o que me fez me afastar desta IPO é realmente a precificação alta (apesar de achar que a empresa deve crescer mais do que o que estimei) e o crescimento recente deve ter algum nível de não recorrência por causa das vendas atuais dos 2 principais medicamentos na pandemia, sendo estes responsáveis por 40% da receita. Atualmente estaria negociando a 27x o EBITDA e, apesar de achar que a empresa já tem algum crescimento contratado (dado o alto número de drogas em desenvolvimento e com possibilidade de ser a primeira no mercado de genéricos), eu não aceito pagar isto pelos motivos citados já que uma precificação tão alta reduz muito o potencial de upside…

Com este caos que virou o país eu acho difícil que alguma IPO saia, mas vamos lá:

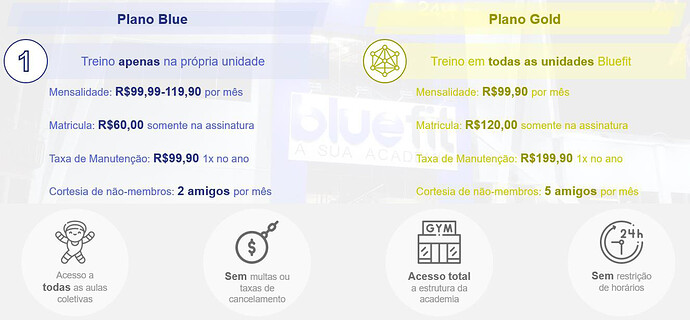

- bluefit (BFFT3):

Preço R$ 13,75 (média entre R$ 12,25 e R$ 15,25)

OBS: vou o usar o resultado de 2019, pois 2020/2021 está sendo bem afetado pela pandemia.

P/VP antes: 18,74

P/L antes: negativo

P/VP depois: 3,16

P/L depois: negativo

PSBe: R$ 5,45 (-60,35%)

FCD: prejuízos recorrentes

PSR: 12,47

Simulando uma margem líquida de 10%:

P/VP depois: 3,16

P/L depois: 124,67

PSBe: R$ 6,01 (-56,27%)

FCD com 3% de perpetuidade, 8% taxa de desconto e 25% de taxa de crescimento para os próximos cinco anos: R$ 5,59 (-59,33%)

Estaria precificando um crescimento médio anual de 65% para os próximos 5 anos.

PSR: 12,47

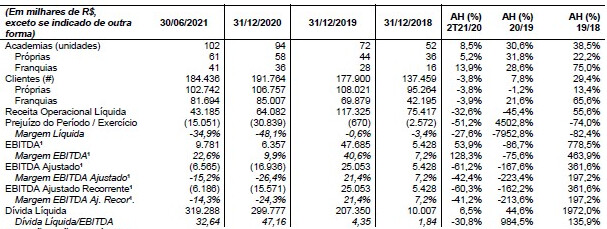

A oferta é 100% primária, tendo colocação secundária em caso de distribuição de lotes adicionais, mas no pior das hipóteses a oferta seria 83% primária. Diluição de 68%; sendo que entre 31 e 40% das ações ficarão no mercado. Destinação dos recursos: 56% para aquisição de novas unidades; 44% para recompra de franquias e subsidiárias. Empresa com dívida líquida de 319 milhões e EBITDA de 47,685 milhões em 2019, o que daria 6,7x a relação Div.Liq./EBITDA. Vai sair com um valor de mercado de 1,4 bi.

A Bluefit se apresenta como a segunda maior rede de academias de baixo custo do país, com cerca de 100 unidades. Fundada em 2015, atualmente possui capilaridade nacional com presença em 15 estados brasileiros, além do Distrito Federal, em mais de 50 cidades nas cinco regiões do país.

O modelo de negócios consiste em 5 pilares fundamentais:

(i) presença nas 5 regiões do país, oferecendo aos clientes uma extensa rede de academias em grande parte do território nacional;

(ii) longos períodos de funcionamento (24 horas por dia nos dias úteis, e, em parte das unidades, 24 horas nos 7 dias da semana);

(iii) presença em centros urbanos, com alta densidade populacional;

(iv) ambientes com espaços otimizados, arquitetura moderna e padronizada, equipamentos de última geração e de marcas renomadas, além de uma ampla oferta de aulas coletivas; e

(v) cultura, com foco na experiência do cliente.

As aulas podem ser divididas em três categorias:

• Artes marciais: até seis modalidades, tais como: Jiu-Jitsu, Boxe Chinês, B-Fight, Muay Thai, entre outros;

• Ginástica e danças: até vinte e três modalidades tais como: Zumba, HIIT (High Intensity Interval Training), Fitdance, Power Jump, entre outros;

• Neuromuscular: conta com dezessete modalidades, tais como: abdominal, GAP, Pilates, alongamento, localizada, LPF (Low Pressures Fitness), entre outros.

Em 30 de junho de 2021, contava com 22,4 mil clientes ativos no Plano Gold, e 162 mil clientes ativos no Plano Blue, o que representava, respectivamente, 12% e 88% da base de clientes ativos, sem considerar clientes Gympass.

Segue abaixo a evolução dos resultados da empresa:

Pontos positivos e negativos semelhantes ao da SmartFit:

Pontos positivos: aparelhos de ótima qualidade com baixo custo para os clientes, mas isto necessita/gera alta demanda e desconforto; ReclameAqui de 7,4 (muito superior aos 5,8 da SmartFit); mercado relativamente subpenetrado; é a segunda maior rede de academias do Brasil, com muito espaço para crescimento; demonstra muita agressividade passando de 6 para 102 academias entre 2016 e 2021.

Pontos Negativos: baixa escalabilidade, o que gera grande necessidade de crescer nos próximos anos para poder se tornar lucrativa; mesmo crescendo, o espaço físico e os profissionais apresentam uma limitação do número de alunos, não tendo uma escalabilidade que justifique sua precificação (na minha opinião); trata-se de operação que ainda não provou ser rentável.

Há um processo de 80 milhões, onde 45 milhões é considerado com chance remota de perda e o restante é considerado possível; este valor é relevante dado o tamanho atual da empresa. A principal controvérsia relacionada à empresa que encontrei foi referente a este processo judicial citado que trata de disputa sobre a rescisão de um contrato de Master Franquia e de 10 contratos de franquia solicitando lucros cessantes e danos emergentes relacionados a franquias inexistentes / não inauguradas.

A remuneração da diretoria passou de cerca de 1 milhão em 2020 com 2 membros remunerados para 3 milhões em 2021 com 7 membros, o que parece alto para o tamanho atual da empresa, mas não absurdo.

Conclusão também semelhante ao da SmartFit:

Na minha opinião o investimento nesta empresa só se justifica caso acredite que o crescimento vai ser muito agressivo nos próximos anos, pois no preço atual estaria negociando a 29x o EBITDA de 2019. A alavancagem está relativamente alta e deverá permanecer assim, pois os recursos da IPO precisam ser alocados para promover o crescimento esperado, não devendo ser usados para diminuir o endividamento. Pra mim é uma empresa com uma operação ruim e que precisa crescer agressivamente para justificar a precificação; sendo que é muito difícil prever o tamanho da operação necessário para que ela se torne rentável, já que a SmartFit é muito maior e não é lucrativa. Ou seja, tô fora!

Tenho dúvidas se o negócio é uma rede de academias ou uma franquia de academias. Sou usuário e gosto muito do custo x benefício, não gosto como negócio.

Talvez verticalizar a estrutura com produção de equipamentos próprios poderia trazer as margens a um patamar razoável, e isso valeria para a concorrente.

Vai tentar agora uma Oferta Restrita… Se sair abaixo da faixa mínima definida no IPO, eu vou ter interesse!