Depende dos seus objetivos. Apesar de ser Buy e Hold ninguem vai levar suas ações pro caixão. Se a ação atinge o Preço alvo que vc traçou a tendência é vende-las. Mas pode ser, em alguns casos, vantajoso mante-las. Ex.: recebimento de dividendos/proventos/jsc e a ação não for de um setor muito ciclico.

Obrigado Cadu.

Lendo o seu post: “Pelo FCD, utilizando uma taxa de crescimento de 15% ano, p/ os próximos 5 anos, com 9% de taxa de desconto, chego a um valor de 27,76.”… eu parei para pensar nas seguintes perguntas:

O que é FCD e como você fez esses cálculos?

- Procurando no GOOGLE (pai dos burros) descobri que se trata do fluxo de caixa descontado.

Imagino que você pega o resultado emitido pela EZTC na área dos investidores e realiza os cálculos. Já existe algum post no fórum sobre como fazer isso?

E por que você colocou 9% de taxa de desconto?

Fuçando um pouquinho mais no Forum… achei vários posts sobre isso e até estes links:

Preciso ler mais (e bastante) sobre o assunto. ![]()

A taxa de desconto é uma taxa de risco que vc confere ao investimento. Geralmente se utiliza a taxa de retorno da renda fixa + um prêmio de risco. Como estamos investindo em renda variável, podemos presumir que visamos um ganho superior ao da renda fixa. Por conta disso, a taxa de desconto tem de ser superior ao retorno da renda fixa, pois o risco é superior, e a possibilidade de retorno também tem de ser.

Tem uma seção de livros aqui e la tem um comentário com link de vários livros, inclusive, sobre valuation (precificação de ações).

Observações: a) 15% de crescimento eu considero uma taxa alta, mas geralmente quando a empresa cresce nesse ritmo ela deve estar em ritmo de alto crescimento (expansão etc) e, em seguida, o crescimento tende a estabilizar e ficar próximo da inflação; b) taxa de desconto é você utilizar alguma taxa de longo prazo da economia e com baixo risco, por exemplo, NTN B 2045 no Brasil (Tesouro Direto) que está em torno de 7,5% ao ano. Acredito que os 9% do Cadu deva estar embutido uma margem de segurança. Geralmente, dentro de um certo período (1 ano ou 2 anos etc) é interessante você utilizar a mesma taxa de desconto para todos os valuation que fizer, pois assim manterá um padrão para analisar as ações.

Discordo @tygoufaynanchal, se você utilizar a mesma taxa de desconto, estará ignorando os riscos mais ou menos elevados de cada setor. Eu utilizo uma fórmula bem simples dentro do modelo do CAPM.

Taxa de desconto = Taxa livre de risco + Beta* Taxa livre de risco + Inflação Projetada

A observação é o Beta, pois a percepção de risco para uma construtora e uma empresa de saneamento a meu ver tem que ser diferentes. A inflação é um item também que por vezes acabo ignorando e dando preferência a valores reais.

Passei a utilizar esta fórmula simplificada depois de ler um estudo em que o SP 500 havia performado o dobro do retorno dos títulos públicos em um período de tempo bastante longo. Com isso, pode-se assumir que o retorno esperado pelas ações é de duas vezes o retorno da taxa livre de risco. Logo a fórmula abaixo

Taxa de desconto = Taxa livre de risco + Beta*(Retorno esperado do mercado - Taxa livre de risco)

Poderia ser simplificado pelo modelo que adotei. Também estou utilizando as NTN com prazo mais próximo de 30 anos como taxa livre de risco.

Exato, Sr Fouquet. Eu não citei essa parte que você citou. Tem que levar em consideração outros fatores etc.

Mas se for empresas do mesmo ramo, setor etc é interessante utilizar a mesma taxa de desconto para se ter um padrão de cenário e analisar a vantajosidade da ação/empresa naquele momento etc.

O CAPM eu quase não uso, as vezes eu uso os juros futuros de longo prazo (DI1F 2030), pois vejo que eles passam uma segurança maior para o cenário brasileiro. Já vi alguns utilizarem a taxa da Anbima IDka.

No livro do Alexandre Póvoa ele fala algo interessante sobre desalavancar o beta. É um cálculo que se faz levando em consideração o beta setorial e o endividamento da empresa.

Muito interessante a leitura, obrigado!

http://economatica.com/support/manual/portugues/DCF/Introducao.htm

O Beta a ser usado na equação merece esclarecimentos adicionais. Como sabemos, o Beta representa o risco sistemático da empresa refletindo características tais como o setor em que a empresa atua, etc. A relação entre a dívida da empresa (D) e seu capital próprio (E) também interfere no Beta uma vez que quanto maior a relação D/E, maior será o risco e consequentemente maior será o Beta.

Há que se considerar contudo que a relação D/E dos últimos anos da empresa pode ser diferente da relação D/E que se espera para a empresa nos anos futuros, portanto o beta calculado sobre o comportamento da ação nos últimos anos deve ser expurgado da relação D/E passada (beta desalavancado) e em seguida incorporar a relação D/E que se espera para o futuro (beta alavancado).

Beta desalavancado = Beta histórico / [1 + D/Ep * (1-t)]

Beta projetado = Beta desalavancado * [1 + D/Ef * (1-t)]

Onde:

D/Ep = relação D/E passada

D/Ef = relação D/E futura

t = alíquota de imposto de renda

Observação: esse cálculo é muito interessante e importante quando a empresa vai emitir dívida (debêntures) ou saldar dívidas.

Livro do Alexandre Póvoa: páginas 200/206.

Vendas líquidas do 2T19 alcançam R$372 MM com protagonismo dos lançamentos

Primeiro semestre de 2019 com R$707 MM em VGV lançado e R$718 MM em vendas brutas

São Paulo, 15 de julho de 2019 - A EZTEC S.A. (BOVESPA: EZTC3; Bloomberg; EZTC3:BZ) , anuncia a prévia dos resultados operacionais do segundo trimestre de 2019 (2T19). Os resultados aqui apresentados são gerenciais e estão sujeitos à revisão da auditoria externa. Os resultados do 2T19 têm divulgação programada para 15 de agosto de 2019, após o fechamento do mercado.

Vendas e Distratos

No segundo trimestre de 2019, a Companhia conseguiu produzir vendas líquidas de R$372 milhões - decompostas entre R$395 milhões de vendas brutas e R$23 milhões de distratos - alcançando maior performance líquida de vendas desde o primeiro trimestre de 2011. Ainda, implica em um crescimento de 23% em relação às vendas líquidas do trimestre anterior.

Pelo lado das vendas, cabe destacar a performance das vendas dos lançamentos da Zona Sul da cidade de São Paulo. Dentre eles, o de maior contribuição - seja pela magnitude do projeto ou pela rápida velocidade de vendas já no primeiro mês de lançado - foi o Pátrio Ibirapuera, que foi responsável por 29% das vendas do trimestre. No estoque pronto, o maior volume escoado está nas cidades de Osasco e Guarulhos, responsáveis por mais de 60% do montante vendido de unidades entregues. O projeto Cidade Maia, mega condomínio localizado em Guarulhos, teve escoamento líquido de 63 unidades no trimestre, o maior marco desde o primeiro semestre de 2015, e 54% superior ao do 1T19.

Essa aqui não cansa de subir não? Tava em R$ 20,00 em maio, agora R$ 32,00

Está forte e Firme!

+4% hoje. Como assim ?! Cotação subindo muito forte desde os 20 reais

@cadu e demais foristas que acompanham o ativo, o que acham da ação nos níveis de preço atuais? Subiu bastante já… Acham que tem potencial ainda? Alguém estabeleceu preço alvo?

No começo do ano eu tinha montado uma estimativa, que batia em torno de 30, e em um cenário otimista ia a quase 40. Ao meu ver está bem precificada.

Penso igual ao Cadu… no meu cálculo, a partir de 32 poderia ser vendida. Só não vendi pq está com forte tendência de alta (e tb pq não vejo nada no radar tão atrativo assim q eu deva comprar de imediato), então vou esperar para ver até onde vai. Como falei no tópico da CAFI, pretendo me manter posicionado no setor, trocando para TEND ou TRIS, que estão bem mais baratas que EZTC na ótica fundamentalista

Fato Relevante

A EZ TEC EMPREENDIMENTOS E PARTICIPAÇÕES S.A. (“EZTEC”) , em atendimento ao disposto no artigo 157, §4°, da Lei n° 6.404, de 15 de dezembro de 1976 e na Instrução da Comissão de Valores Mobiliários n° 358, de 3 de janeiro de 2002, conforme alterada, informa aos seus investidores e ao mercado em geral que sua expectativa de lançamentos, para o exercício de 2019, em Valor Geral de Vendas e considerando somente a participação da EZ TEC, foi alterada de R$ 1,0 bilhão a R$ 1,5 bilhão para R$ 1,5 bilhão a R$ 2,0 bilhões, tendo em vista o aumento no lançamento de empreendimentos no mercado, sendo que tais valores não levam em consideração as torres corporativas.

VGV Lançamentos R$1,5 bilhão a R$2,0 bilhões

Este fato relevante contém projeções, as quais refletem somente a percepção da administração da EZTEC, estando sujeitas a riscos e incertezas. Tais projeções levam em conta fatores, tais como condições gerais da economia, do mercado, do setor imobiliário, e também operacionais. Qualquer alteração na percepção ou nos fatores supracitados pode fazer com que os resultados concretos divirjam das projeções efetuadas e divulgadas.

São Paulo, 14 de agosto de 2019.

Divulgação de Resultados 2T19

EZTEC entrega Lucro Líquido de R$94,9 milhões e Margem Líquida de 58,6% no 2T19

São Paulo, 14 de agosto de 2019 - A EZTEC S.A. (B3: EZTC3), com 40 anos de existência, se destaca como uma das Companhias com maior lucratividade do setor de construção e incorporação no Brasil. A Companhia anuncia os resultados do segundo trimestre de 2019 (2T19). As informações operacionais e financeiras da EZTEC, exceto onde indicado de outra forma, são apresentadas com base em números consolidados e em Milhares de Reais (R$), preparadas de acordo com as Práticas Contábeis Adotadas no Brasil (“BR GAAP”) e as normas internacionais de relatório financeiro (IFRS) aplicáveis a entidades de incorporação imobiliária no Brasil, como aprovadas pelo Comitê de Pronunciamentos Contábeis (CPC), pela Comissão de Valores Mobiliários (CVM) e pelo Conselho Federal de Contabilidade (CFC).

A partir de 1° de janeiro de 2013, entraram em vigor as normas IFRS 10 e IFRS 11, que tratam de operações controladas em conjunto. Adotando o normativo CPC 19, uma parcela dos ativos e passivos, receitas e despesas deixaram de ser consolidadas proporcionalmente. Essa adoção não impacta o Patrimônio Líquido e Resultado da Companhia.

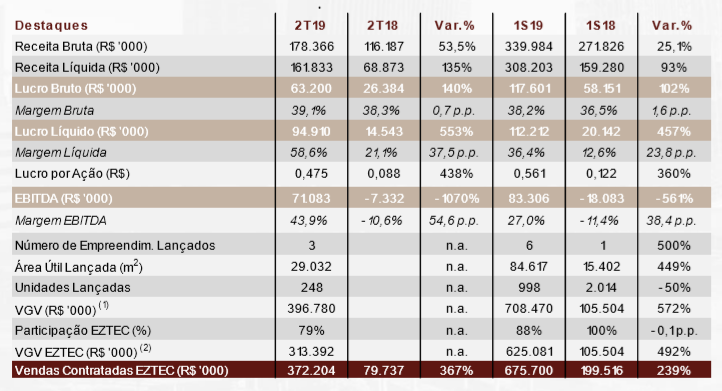

DESTAQUES FINANCEIROS E OPERACIONAIS:

-

A EZTEC encerrou o 2T19 com posição de Caixa Líquido, de R$349,0 milhões, além de deter R$534,8 milhões em Recebíveis de empreendimentos imobiliários Performados. No período, houve Queima de Caixa de R$3,0 milhões, levando à posição de Caixa, Equivalentes de Caixa e Aplicações Financeiras de R$420,8 milhões e dívidas de R$71,8 milhões, provenientes de financiamento SFH;

-

A Receita Líquida atingiu R$308,2 milhões em 1S19;

-

O Lucro Bruto foi de R$117,6 milhões, para uma Margem Bruta de 38,2% em 1S19;

-

O Lucro Líquido atingiu R$112,2 milhões, com Margem Líquida de 36,4% em 1S19;

-

As Vendas Líquidas, participação EZTEC, atingiram R$675,7 milhões em 1S19, valor líquido de distratos; e

-

Em 30 de junho de 2019, o Estoque de Terrenos totalizou R$5,8 bilhões em VGV próprio. O custo médio de aquisição dos terrenos, incluindo os custos com o aumento do potencial construtivo, está em 14% do VGV.

------+++±-----

- Aumento em todos os números

- pequeno aumento das despesas operacionais, condizente com aumento das vendas

Pra mim, ótimo resultado!!!

EZTC3 - 2T 19

Ótimo resultado. Somado ao aumento do guidance, o preço alvo agora terá de ser revisto p/ cima.

Cabe uma observação tb que o 2T 18 foi bem fraco, o que de nada tira a baita evolução na rentabilidade deste tri.

Ainda tem Eztc? Se não pensa em voltar?