Bacana Cadu.

Ainda sobre o estudo do PSBE, ITSA, por exemplo, pelo PSBE dá um valor de R$ 6,37. Usando a constante de 7. Já a GRND3 cheguei no PSBE de R$ 6,77, diferente do seu.

Meus parâmetros no caso da GRND3 últimos 12 meses (LL = 619.042.000, PL = 3.198.230.000, 2.293.660.000, MargemL = 0,27, Cotação = 7,45 (10/08/2018), Constante=7).

Tem algum erro aí, provavelmente no margem líquida.

GRND3:

Vou verificar na planilha, creio que deva ser da margem líquida mesmo. Obrigado.

Encontrei o erro, na hora de aplicar a constante copiei o valor errado, e a planilha pegou uma célula vazia. Os valores estão corretos.

http://viverdedividendos.org/calculator/dcf.html

Esta é uma outra alternativa do FCD do nosso colega @viverdedividendos. Ela permite colocar dois períodos de crescimento.

Obrigado Cadu, com o vídeo já dá para fazer simulações.

Terias como fazer mais um vídeo relacionado a essa planilha? O modo de explicação relacionada a outra ficou bem fácil o entendimento e para esta já surgem novos campos e novas taxas?

O viver de dividendos já tem um feito, veja aqui: Avaliar ação com Fluxo de Caixa Descontado - DCF - Viver de Dividendos

Obrigado Cadu

@cadu por um acaso você poderia disponibilizar a planilha sua pelo PSBe?? pelo fcd eu cheguei a um preço justo de 9,22 (usando do viver de dividendos, já havia utilizada…porém deu uma grande diferença pela fórmula de Graham) - caso tenha alguma planilha por outros métodos e puder fornecer… Obrigado pela ajuda e conselhos!

Aqui está o link:

Podem fazer o download da planilha p/ colocarem os dados de outras empresas.

Cadu, boa tarde! Consigo alterar os dados para fazer a simulação do preço justo de outro papel?

Sim, mas só fazendo o download da planilha.

Obrigado

Análise de atratividade do setor de seguros, com base nos seguintes itens:

-

Ranking da plataforma PenseRico, mostrando sua colocação no ranking.

-

PSBe, mostrando o potencial de valorização.

BBSe não divulga a Receita Líquida em seu balanço, então tive de fazer uma adaptação p/ o PSBe, o que deve ter distorcido um pouco o resultado final. -

Crescimento do resultado operacional no último trimestre

-

FCD, mostrando o potencial de valorização.

Usei as seguintes estimativas de crescimento do LL:

-BBSE: 4%

-PSSA3: 12%

-SULA11: 12%

-IRBR3: 15% -

Resultado, sendo o valor “Total” a classificação com base na soma de cada item, qto menor mais atrativo.

Logo com base nisso SULA11 seria hoje a empresa mais atrativa do setor.

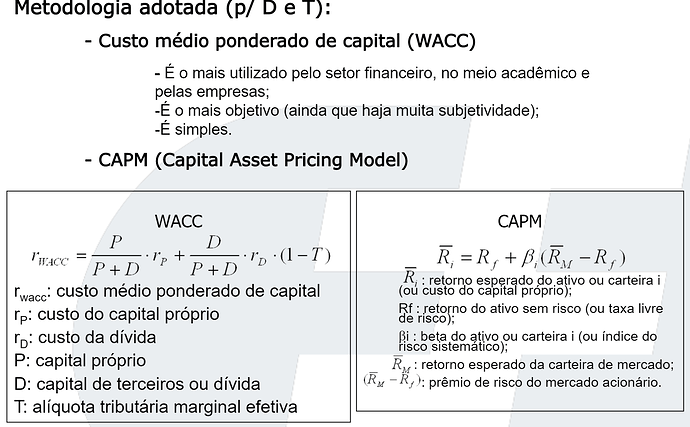

Pelo que vi os cálculos estão corretos, para a perpetuidade acaba usando a média dos três últimos anos (O que é diferente mesmo), uso um formulação diferente para o custo de capital (WACC).

Calculo o custo de capital da seguinte forma:

| Custo de Capital Próprio | |||||

|---|---|---|---|---|---|

| Taxa Livre de Risco - US$ (Rf) | 2,81% | ||||

| Beta alavancado (Histórico) | 0,88 | ||||

| Beta Desalavancado | 0,82 | ||||

| D/E Projetado | 3,00% | ||||

| Beta Ajustado -Alavancado projetado (β) | 0,85 | ||||

| Market Risk Premium – US$ (%) (MRP) | 5,00% | ||||

| Risco Brasil (Z) – US$ | 2,83% | ||||

| Custo de Capital Próprio Nominal = Ke US$ | 11,20% | ||||

| Diferencial de Inflação - Brasil x USA (D inflação) | 1,21% |

Nas duas repostas considerei a Grendene como exemplo.

Então na minha opinião os cálculos estão consistente, mas como em qualquer valuation devemos sempre entender que as premissas (WACC, Crescimento…) são os diferenciais, dividir diferentes considerações, como fizestes nos ajudam muito a compreender novas interpretações.

Para quem gosta da GRENDENE, vou deixar uma análise e um valuation por Fluxo de Caixa Descontado e outro valuation pelo método de múltiplos usando o P/VP justo.

PS: Utilizei cenários diferentes nos dois métodos, porém ambos conservadores. Ao meu ver, os resultados foram satisfatórios e condizem com a realidade.

@eric corrigi o valor do WACC que não havia considerado o diferencial de inflação BRASIL X USA

Havia refeito algumas considerações na minha planilha também e cheguei a um valor semelhante considerando o crescimento fundamentalista g=Usar ROIC x Tax. Reinvestimento. Mas considerando o crescimento geométrico do FCFF (Pela média dos 3 primeiro anos pelos 3 últimos) o valor justo fica maior.

Crescimento Fundamentalista

| Valor Intrínseco | 6,81 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| Cotação Atual Ação | 7,13 | ||||||||

| Margem de Segurança | -5% | ||||||||

| Taxa de Crescimento | Usar Proj. Form. De Referencia | N | 0,00% | ||||||

| Tx Crescimento (t) | 11,13% | Usar ROIC x Tax. Reinvestimento | SIM | 11,13% | |||||

| ROIC Adotado | 14,00% | Usar Média 3anos Finais e Iniciais | N | 0,00% | |||||

| Tx de Reinvestimento | 79,51% | Usando regressão Exponencial | N | 0,00% | |||||

| ROE Adotado | 20,21% | Usar ROE *(1-payout) | N | 0,00% | |||||

| Payout Adotado | 60,00% | 11,13% |

Crescimento Geométrico (Mais próxima ao consenso do 4-Traders)

| Valor Intrínseco | 11,24 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| Cotação Atual Ação | 7,13 | ||||||||

| Margem de Segurança | 58% | ||||||||

| Taxa de Crescimento | Usar Proj. Form. De Referencia | N | 0,00% | ||||||

| Tx Crescimento (t) | 18,12% | Usar ROIC x Tax. Reinvestimento | SIM | 11,13% | |||||

| ROIC Adotado | 14,00% | Usar Média 3anos Finais e Iniciais | SIM | 25,11% | |||||

| Tx de Reinvestimento | 79,51% | Usando regressão Exponencial | N | 0,00% | |||||

| ROE Adotado | 20,21% | Usar ROE *(1-payout) | N | 0,00% | |||||

| Payout Adotado | 60,00% | 18,12% |